債券は「計画的な資産運用」に適した商品だが、注意点も

個人向け国債等に代表される債券は、基本的に、あらかじめ利金・償還金の支払いスケジュールが決まっているといった特徴から、計画的な資産運用に適した金融商品だといえます。しかし、外貨建て債券の場合は、為替レートの変動で利金や償還金額が大きく変動するリスクがあるなど、注意が必要です。

★債券の種類

「割引債」とは、額面金額を下回る価格で発行され、利息(クーポン)が支払われない債券のことで、「ゼロクーポン債」とも呼ばれています。これらの債券は、発行時に額面より低い価格で提供され、満期時に額面金額で償還されることから、発行価格と額面金額の差額が投資家の収益となります。

「利付債」は、定期的にクーポン、すなわち利息が支払われる債券です。額面金額で発行され、同額で償還されます。クーポン、すなわち表面利息は、額面金額に対して%で表示されます。

★債券の利回り

「応募者利回り」は、債券を発行価格で購入し償還期限まで保有した際の利回りです。償還差損益、すなわち額面価格から発行価格を引いたものと毎年の利息の合計が、投資元本に対して年率でどの程度になるかを示しています。債券は額面より低い価格または高い価格で発行される場合があります。

★最終利回り

「最終利回り」は、債券を購入日から満期日まで保有した際の利回りです。1年間の利息と1年当たりに期間配分した償還差損益の合計が、投資元本に対して年何パーセントになるかを表しています。

最終利回り計算では、利息の再投資が考慮されていません。利息の再投資を考慮した複利ベースの利回りを実効利回りと呼びます。

★イールドカーブ

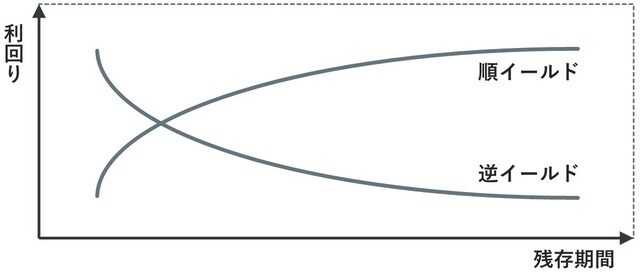

「イールドカーブ」とは、異なる残存期間を持つ複数の債券の利回りをグラフに示したものです。長期金利が短期金利を上回る順イールドの状態と、その逆である逆イールドの状態があり、ここに将来の景気動向の予測が反映されます。

★債券投資のリスク

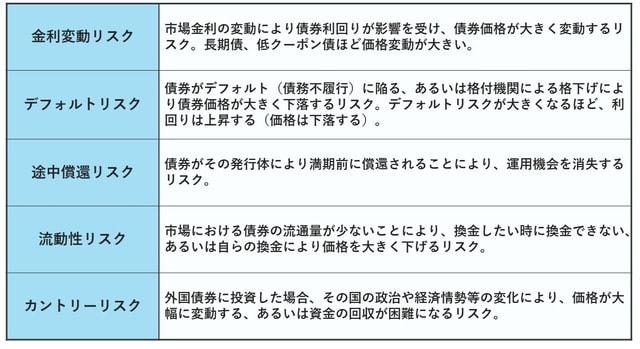

債券投資のリスクには、金利変動リスク、デフォルトリスク、カントリーリスク、途中償還リスク、流動性リスクなどがあります。

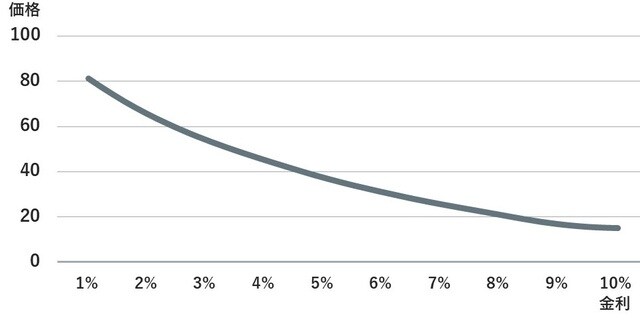

債券価格は、将来の金利変動予想に基づいて変動します。不況時には金利低下の予想から価格が上昇し、好況時には金利上昇の予想から価格が下落します。

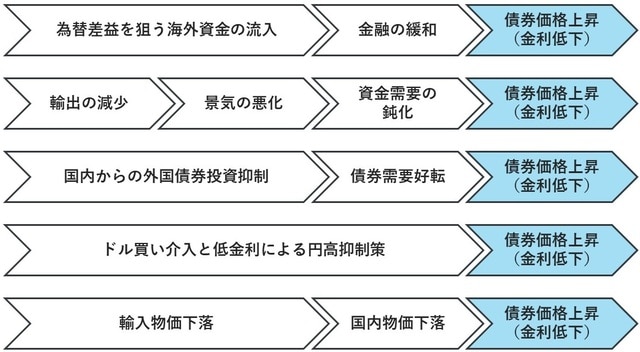

日本の債券市場は米国金利の影響を受け、米国金利が上がろうとするときには国内の債券価格が下落し、為替レートは円安ドル高に動きます。反対に、米国金利が下がるときには、国内の債券価格が上昇し、為替レートは円高ドル安に動きます。

外国為替は株価と密接に連動

外国証券投資や外貨預金では、為替レートの変動による損益が発生し、為替手数料も考慮する必要があります。直物為替レートは現在のレートを、先物為替レートは将来のレートを示します。

為替レートの変動は、輸出入比率が高い日本企業の株価に大きな影響を与えます。円安は、輸出型企業の利益と株価を増加させ、円高は、輸入型企業にとって有利です。