アメリカ大統領選挙狙いで投資パフォーマンス爆上がり?

4年ごとに実施されるアメリカ大統領選挙は、アメリカの景気と株式市場にも大きな影響を与えます。

『アノマリー投資』(ジェフリー・A・ハーシュ、パンローリング、2013年3月)は、1833年~2011年における大統領選挙4年周期各年のダウ平均年上昇率を以下のように算出し、大統領選挙前年の株式パフォーマンスが突出して良いということを明らかにしました。

① 大統領選挙当年:255%

② 大統領選挙翌年:86%

③ 中間選挙年:187%

④ 大統領選挙前年:470%

1940年~2022年における大統領選挙前年のダウ平均は、2015年を除き、20回中、19回上昇しています。

大統領選挙前年の株式パフォーマンスが非常に高い理由について、先述の『アノマリー投資』は以下のように説明しています。

「再選を勝ち取るために、大統領たちは痛みを伴う取り組みのほとんどを任期の前半に行う。して、後半になると景気刺激策を打って、有権者が投票所に出かけるときに最も好景気になるようにしがちである。」

ちなみにですが、アメリカ共和党は小さい政府や減税など、株式市場に好まれそうな経済政策を重視している党でありますが、ダウ平均の上昇率は、

- 共和党大統領時:6.8%

- 民主党大統領時:10.0%

であり、民主党大統領のときの方が株式のパフォーマンスは高くなる傾向にあるようです。

それでは、日経平均もダウ平均と同様、大統領選挙4年周期の各年で異なる動きを示すのでしょうか? 実際に調べてみました。

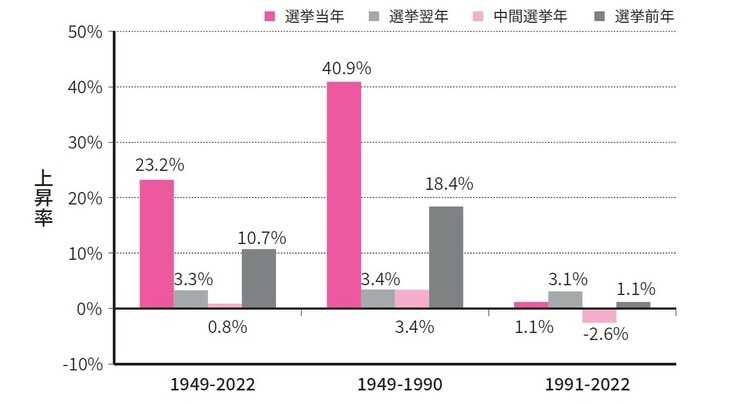

[図表1]の一番左の棒グラフ群は、1949年~2022年における大統領選挙4年周期各年の日経平均年上昇率平均を表しています。

日経平均においても大統領選挙の前年は全体平均(9.3%)よりも高い上昇率(10.7%)を示していますが、大統領選挙前年よりも大統領選挙当年の方が日経平均の上昇率は高い(23.2%)傾向にありました。

さらに分析するため、期間をバブル崩壊前( 1949年~ 1990年)とバブル崩壊後(1991年~2022年)に分けたところ([図表1]の真中と一番右の棒グラフ群)、バブル崩壊前もバブル崩壊後も、大統領選挙当年と大統領選挙前年の上昇率は全体平均を上回っており、中間選挙の年の上昇率は全体平均を下回っていました。

ただし、バブル崩壊前は、大統領選挙当年と大統領選挙前年の優位性が顕著であったのに対し(それぞれ40.9%と18.4%)、バブル崩壊後、その優位性は極めて小さいものとなっています(ともに1.1%)。

日本の株式市場において、大統領選挙当年と大統領選挙前年は比較的強気、中間選挙の年は比較的弱気の姿勢で臨んでよい。ただし、最近はかつて示されていたほど大統領選挙4年周期各年におけるパフォーマンスの差は大きくない、と結論付けてよいかと思います。