「外注費」か「給与」か、国税情報を使って見分ける方法

外注か給与かについてのエビデンスについて国税情報の具体的な使い方を教えてください。

A

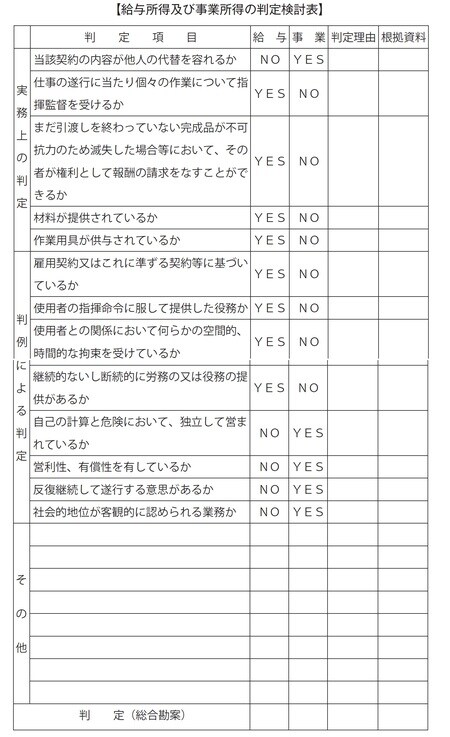

有名な国税情報をまずは参照します。税務調査の時点では実態が問題とされたら、問題とされた各人別に下記の判定検討表にあてはめ、どちらかというと外注(給与)と認定を受けることができるよう抗弁する方法もあります。

下記が有名な国税情報です。なお、調査官によっては下記の判定検討表の存在自体知らない方もいます。これが論点になった場合、まずは下記の国税情報を知っていて指摘項目としているかを確認すべきです。

指摘された各人ごとに下記の判定検討表にあてはめ、調査時の抗弁材料とすることができます。

給与所得と事業所得との区分…外注費か給与か?

東京国税局 平成15年7月 第28号

(一部抜粋)

1.実務上の判定方法

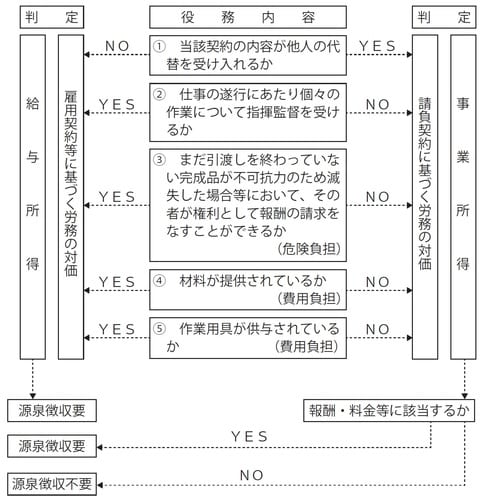

給与所得か事業所得かは、実務上は、次に掲げる事項を総合勘案して判断することとしています。

事業所得者は、「自分以外の人」が仕事をしても対価を受け取られる

① 契約の内容が他人の代替を受け入れるかどうか

一般に雇用契約に基づく給与の場合、雇用された人は自分自身が仕事をしたことにより、その役務の対価を受け取ることができます。

一方、請負契約に基づく事業所得の場合、依頼主との間で仕事の期限、代金等を決定すれば、実際の仕事を行う者は必ずしも請け負った者自身に限らず、自己が雇用する者その他の第三者にまかせることができ、期限までに完成させて納品すれば、決められた代金を受け取ることができます。

このように給与所得の場合は他人の代替ができませんが、事業所得の場合は他人の代替ができるという違いがあります。

給与所得者は指揮監督を受けるが、事業所得なら受けないのが通常

② 仕事の遂行に当たり個々の作業について指揮監督を受けるかどうか

雇用契約の場合、雇用主が定める就業規則に従わなければならず、作業現場には監督がいて、個々の作業について指揮命令をするのが一般的です。

一方、請負契約の場合、仕事の期限さえ守れば途中における進行度合いや手順等について、依頼主から特に指図を受けることがないのが通常です。

給与所得者は、引渡し前に「完成品が滅失」しても対価を受け取られる

③ まだ引渡しを終わっていない完成品が不可抗力により滅失した場合において、その者が権利として報酬の請求をなすことができるかどうか

請負契約の場合、引渡しを終えていない完成品が、例えば火災等により滅失して期限までに依頼主に納品できない場合には、対価の支払を受けることができません。

しかし、雇用契約の場合、労務の提供さえすれば当然の権利として対価の請求をすることができます。

事業所得者は、材料・道具を自分で用意しなければならない

④ 材料が提供されているかどうか

雇用契約の場合は雇用主が材料を所得者に支給しますが、請負契約の場合は所得者が材料を自分で用意するのが一般的です。

⑤ 作業用具が提供されているかどうか

雇用契約の場合は雇用主が作業用具を所得者に供与しますが、請負契約の場合は所得者が自分で用意するのが一般的です。

上記5つの項目を用いた判定方法の図解

以上の判断項目に基づいた判定方法を図解すると次のとおりとなりますが、最終的には事例に応じて詳細かつ具体的な事実を把握、収集し、総合勘案して判定する必要があります。

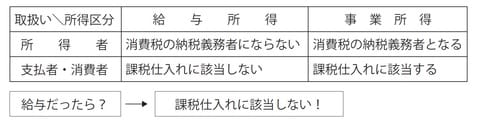

2.消費税の取扱い

「給与所得か事業所得か」によって、消費税の取り扱い方が変化する

(1)給与所得と事業所得の区分

消費税法基本通達1-1-1では、出来高払の給与であるか請負による報酬であるかの区分については、雇用契約又はこれに準ずる契約に基づく対価であるかどうかによるのであるとし、その区分が明らかでないときは、次の事項等を総合勘案して判定することとしています。

2.役務の提供にあたり事業者の指揮監督を受けるかどうか。

3.まだ引渡しを了しない完成品が不可抗力のため滅失した場合等においても、当該個人が権利として既に確定した役務に係る報酬の請求をなすことができるかどうか。

4.役務の提供に係る材料又は用具等を供与されているかどうか。

(2)所得区分に応じた取扱い

その対価が給与所得に該当するか事業所得に該当するかどうかの区分に応じ、消費税の取扱いは次のようになります。

外注項目の殆どに当てはまっていても、「給与」認定されてしまう2つの事項

「総合的に判断」と記載あるものの外注が給与認定されるような致命的な項目も含まれます。具体的には、

・社会保険等の公的実費の負担は誰がするのか

・当該法人の従業員に係る就業規則や慶弔規程が適用される、又はそれに平仄を合わせた取扱いを実質的にしている

です。各人別に上記表のYES・NOチェックシート(【その他の判定事項の例】)に〇を付け、大体が外注項目に当てはまっているとしても、上記2つ等において従業員(又は従業員とほぼ平仄を合わせた取扱いをしている)といったことがあれば、外注認定させることは極めて困難です。

注目のセミナー情報

【税金】3月11日(水)開催