-------------------------------------

【目次】

1. 米利上げ終了の思惑で買い戻される日経平均

2. 想定外の金利急騰に身構えるFRB

3. 陰謀論から考えるFRB急旋回のワケ

-------------------------------------

日経平均株価(以下、日経平均)が乱高下しています。9月15日には日中の高値で33,634円まで上昇しバブル後の最高値に肉薄したものの、9月19日、20日の米連邦公開市場委員会(FOMC)をきっかけに急落に転じ、10月4日には30,487円まで売り込まれました。この間、日経平均は重要なチャートポイントを次々と下抜けし、下げ幅は3,000円超に達しました。また、短期の移動平均線が長期の移動平均線を下抜ける「デッドクロス」も生じたため、投機筋からは「もはやこれまで」との弱音も聞かれました。そんな「崖っぷち」まで追いつめられた日経平均ですが、その後は急速に値を戻し、10月10日からの3連騰では一気に32,000円台を回復するなど、激しい値動きが続いています。

1. 米利上げ終了の思惑で買い戻される日経平均

■まさに土俵ぎわから中央まで押し返した格好の日経平均ですが、「半値戻しは全値戻し」の相場格言が示す通り、ここもとの値動きは年度後半の反騰を期待させるものと言えそうです(図表1)。こうした日経平均の乱高下の背景にあるのが、米国の政策金利見通しのゆらぎです。

■米連邦準備制度理事会(FRB)は金融政策を決める9月19日、20日のFOMCで政策金利を据え置く一方、来年と再来年の政策金利の見通しを引き上げ、「利上げ局面が長期化する」とのメッセージを発しました。これをきっかけに市場では、米長期金利が急騰し、日米の株価は一時大きく調整しました。しかし、こうしたFRBのタカ派姿勢は、足元で急速にトーンダウンしつつあります。

■FRBの高官は講演会などでの発言を通じ、市場との対話を試みることが少なくありません。そして、ここもとFOMCメンバーの中でもタカ派で知られる複数の高官が相次いで追加利上げに慎重なコメントを出したことで、FOMC後に米国債や株式を売っていた市場参加者は慌てて買戻しに走ることとなりました。弊社では、年内もう1回の追加利上げで米国での利上げが終了するものと想定していますが、市場ではFRBによる政策転換の兆候を受けて、利上げ打ち止めの思惑が広がっています。

■市場関係者の間ではFRBの政策転換を「旋回:Pivot(ピボット)、方向・路線転換のこと」と呼びますが、こうした「FRBの急旋回」が本物であった場合、米長期金利の低下を通じて米ハイテク株を中心としたグロース株に追い風となりそうです。そして、日本では半導体などの値がさハイテク株の影響を受けやすい日経平均が主導する株式市場の反騰・上昇のシナリオが現実味を帯びそうです。

■なお、足元の反発局面では日経平均の強さが目立つ展開となっており、NT倍率(日経平均をTOPIXで除して算出する指数)も急回復しつつあります(図表2)。今後、「FRBの急旋回」をうけて海外投資家のリスクオンが本格化するようなら、日本の株式市場も日経平均主導で再び上昇トレンドが鮮明となってもおかしくないでしょう。

2. 想定外の金利急騰に身構えるFRB

■FRBのウォラー理事は10月に入り「金融環境が引き締まってFRBの任務の一部を肩代わりしている」とコメントするようになりました。タカ派で知られるウォラー理事ですが、急遽「ハト派」に転じたことに市場では驚きが広がりましたが、背景には9月FOMC以降の長期金利の急上昇がありそうです。FOMC前は4.3%前後で推移していた米10年国債利回りは、FOMCメンバーが来年、再来年の政策金利見通しを引き上げたことを受けて一時4.8%台まで急上昇しました。

■ここもと米国のインフレ率は緩やかな低下傾向にありますが、この長期金利の上昇を受けてインフレを除いた長期の実質金利が急上昇しています。10年国債利回りから市場が織り込む期待インフレ率を除いた「実質10年国債利回り」は、2022年の夏以降おおむね1~2%のレンジ内で推移してきていましたが、9月のFOMC後には一時約2.5%まで急上昇し、期待インフレがマイナス圏に急落したリーマンショック時以来の高水準に達しました(図表3)。

■中央銀行であるFRBの使命は「物価の安定」と「雇用の最大化」の2つを達成することにあります。このため、インフレ退治を目指して利上げを続けている時でも、景気に一定の配慮をする必要があります。FRBは今回の金融引き締め局面では「通常の3倍速の利上げ」に踏み切りましたが、様々な市場との対話を続けることで、10年の実質金利はおおむね1~2%のレンジ内で推移してきていました。しかし9月のFOMC後は、このレンジを大きく上抜けして実質金利が上昇してしまいました。

■FRBは今年6月のFOMCでも9月会合と同様、利上げを見送るとともに政策金利の見通しを引き上げましたが、長期金利に目立った反応は見られませんでした。このため、今回の市場の反応・金利の急上昇は、FRBにとって想定外のものであった可能性があります。長期金利の上がりすぎによる景気失速、いわゆる「オーバーキル」を回避するため、あわてて火消しに動いたというのが今回のFRBの急旋回、相次いだタカ派のハト派転換の背景にありそうです。

3. 陰謀論から考えるFRB急旋回のワケ

■9月のFOMCでタカ派なメッセージを発したFRBが、その舌の根も乾かぬうちにハト派に転じたことに、モヤモヤとしたものを感じている市場参加者は少なくないでしょう。通常であれば、FRBは市場との対話を通じて余計なショックをあたえることなく、その政策意図の浸透を図ろうとしますが、そうしたFRBが市場金利を乱高下させてしまった今回の「急旋回」については、何らかの「裏の理由」を勘ぐりたくなるところです。

■ある出来事について、偏見や不十分な証拠に基づいて悪意ある企みの存在を唱えることを「陰謀論」といいます。例えば、偏った政策を掲げる政治家とその熱狂的な支持者が存在を信じる「謎の秘密結社」などは、こうした陰謀論の典型でしょう。一方で、状況証拠と仮説の積み上げで金融当局の裏の意図を邪推する「健全な陰謀論」は、先読みが得意な市場と対峙する上では、むしろ必要なアプローチかもしれません。

■そんな「健全な陰謀論」の観点からFRB急旋回の背景を探ると、気がかりなのが金融システム不安の問題です。今年3月には米地銀が立て続けに経営破綻に追い込まれ市場に激震が走りましたが、米地銀を取り巻く経営環境は厳しさを増しています。というのも、経営悪化の背景には度重なる利上げによる保有債券の価格下落がありましたが、ここもとの利上げ長期化で米長期金利は今年3月よりも高水準にあるからです。このため、米地銀株は現在も低迷が続いています(図表4)。

■こうした金融機関の経営環境の厳しさは、米国に限ったことではありません。国際通貨基金(IMF)は半期に1回、国際金融安定性報告書(GFSR)を公表していますが、10月に公表された同報告書では今後も中央銀行が利上げを続け、世界経済が景気後退に陥った場合、「多くの金融機関に深刻な影響を与えかねない」と警告しています。

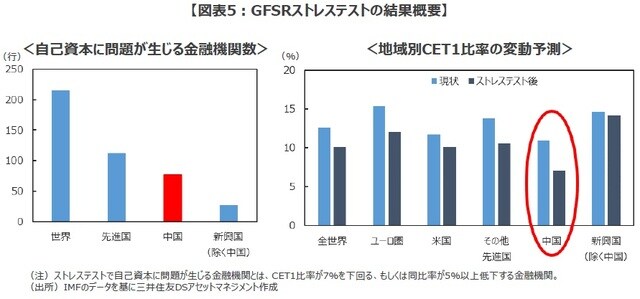

■今回のGFSRでIMFは世界29ヵ国、約900行の金融機関のストレステスト(厳しい経営環境下での経営の健全性確認)を実施していますが、中核自己資本(CET1)比率がバーゼル規制で求められる7%を割り込む、ないしはCET1比率が5%以上低下する金融機関が、215行に達すると試算しています。中でも、その惨状が懸念されるのが、不動産不況が直撃している中国の銀行セクターです。GFSRのストレステストでCET1比率に問題が生じるとされる215行のうち、76行が中国の銀行とされています。また、同ストレステストの結果、中国の金融セクター全体のCET1比率は11%から7.1%まで低下し、金融システム全体が資本不足に陥りかねない可能性が指摘されています(図表5)。

■また、中国の政府系ファンド、中央匯金投資は10月に中国の4大国有銀行の株式を買い増し、さらに今後も購入を続けると表明しました。ちなみに、中央匯金投資がこうした株式購入を行うのは、2008年のリーマンショック、そして2015年のチャイナショックに続いて3回目となります。今回の株式購入は低迷する銀行株価のテコ入れを狙ってのものとされていますが、過去に買い出動した時の厳しい状況を考えると、皮肉なことに中国の金融セクターが抱える事態の深刻さを印象付ける結果となっています。

■ちなみに、IMFが今回のGFSRを公表したのは10月10日ですが、FOMCメンバーの中でタカ派として知られるダラス連銀ローガン総裁のハト派発言は10月9日、ミネアポリス連銀カシュカリ総裁は10月10日、そしてFRBウォラー理事は10月11日でした。また、中国の政府系ファンドが4大銀行の株式購入を発表したのは10月11日でした。もちろん何の確証もありませんが、陰謀論の観点から眺めると、一連の出来事を偶然の一致と考えるのは少々無理があるように思えてなりません。

<まとめに>

FRBが急旋回して米国での利上げが終了すると、市場のセンチメントは急速にリスクオンに転じる可能性が高まります。そして、米国ではハイテク株が物色の中心となり、日本では海外投資家が好む大型株や値がさハイテク株を多く含む日経平均主導での株高が想定されます。とはいえ、FRBが急旋回に至った背景については注意が必要でしょう。中でも、中国を起点とした金融システム不安については、世界経済に与える影響も小さくないため注意深く状況を見守っていく必要がありそうです。

(2023年10月17日)

※個別銘柄に言及していますが、当該銘柄を推奨するものではありません。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『崖っぷちから生還した「日経平均」の今後…“陰謀論”から考える「FRB急旋回」のワケ【ストラテジストが解説】』を参照)。

白木 久史

三井住友DSアセットマネジメント株式会社

チーフグローバルストラテジスト