iDeCoとは?現行制度のしくみ

日本証券業協会は、現行のiDeCoの制度の課題をふまえ、より柔軟で使いやすい制度にする提言を行っています。そこで、まず、現行のiDeCo(個人型確定拠出年金)がどのようなしくみなのか、おさらいしておきましょう。

iDeCoは、公的年金とは別に給付を受けられる「私的年金」の制度です。掛金を毎月支払い、好きな運用方法を選んで掛金を運用します。そして、最後に、掛金総額と運用益を合わせた額を「年金」あるいは「一時金」として受け取ることができます(年金と一時金は併用もできます)。

◆3段階の「税制優遇」を受けられる

iDeCoの最大の活用メリットは、税制優遇を受けられることです。「掛金の支払い」、「掛金の運用」、「受け取り」の各段階で、以下の税制優遇を受けることができます。

・掛金の支払い段階:全額が所得控除の対象となる(所得税・住民税が非課税)

・掛金の運用段階:運用益にかかる税金(税率20.315%)が非課税となる

・受け取りの段階:「年金」は公的年金控除の対象、「一時金」は退職所得控除・「2分の1課税」の対象となる

まず、掛金は全額が所得控除の対象です。本来、貯蓄をする場合は所得税・住民税を支払ったあとに残ったお金でせざるを得ませんが、所得控除を受けられることによって非課税となります。

次に、掛金の運用段階では、本来、毎年の運用益に課税されますが、iDeCoは課税されません。なお、運用中の年金資産には本来ならば毎年1.173%の「特別法人税」がかかりますが、2026年3月まで課税が凍結されています(提言にはiDeCoにかかる特別法人税の撤廃も盛り込まれています)。

さらに、お金を受け取る段階でも、年金は公的年金と同じ所得控除を受けることができます。一時金で受け取る場合も、加入期間に応じて退職所得控除を受けられるうえ、控除後の額の2分の1の額にしか課税されません。

◆掛金は「月5,000円」から、限度額がある

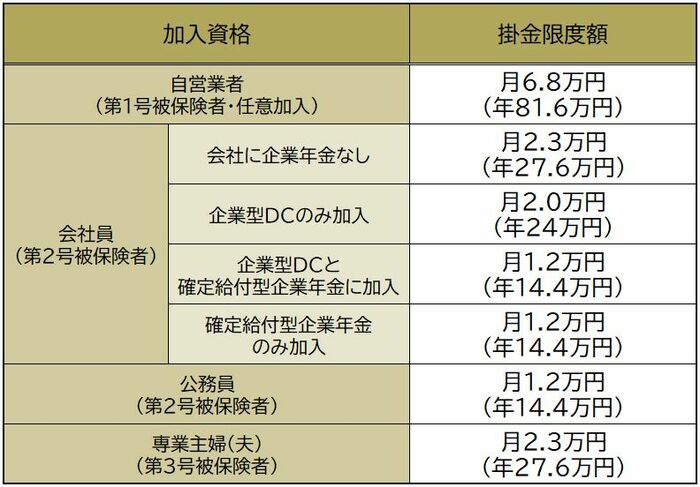

iDeCoの掛金は月額最低5,000円からで、1,000円単位で自由に設定できます。限度額は以下の通りです。iDeCoは、毎月の掛金に限度額が設定されています。限度額は、働き方(会社員、公務員、自営業)によって異なります。また、会社員の場合は勤務先に企業年金(企業型確定拠出年金(企業型DC)、確定給付年金等)の制度があるか否かによって細かく定められています(【図表】参照)。

◆加入開始は65歳未満

iDeCoに加入できる年齢は20歳~65歳未満となっています。これは、2025年4月からすべての企業で65歳定年制が義務付けられるのに合わせたものです。

◆受給開始年齢は60歳~65歳、繰り下げも可

iDeCoの給付金(年金または一時金)を受給開始できるのは60歳~65歳の間です。いつから受給開始できるかは加入期間によります。

受給開始年齢は75歳まで繰り下げることができます。その間、運用は継続され、受給額が増える可能性があります。これは公的年金が75歳まで「繰り下げ受給」できるのと合わせたものです。

◆最短でも60歳になるまでお金を引き出せない

最短でも60歳になるまでは、基本的に途中でお金を引き出すことができません。例外は、途中で亡くなった場合に遺族が受け取れる「死亡一時金」、高度障害状態になった場合に受け取れる「障害給付金」、きわめて特殊な条件でのみ支払われる「脱退一時金」だけです。