2023年9月のアジア・マーケット・マンスリー(前半)はコチラ>>

インド<金融市場動向>

⇒株式は底堅い動き、金利はもみ合い、ルピー下落リスクに留意。

【株式市場】

◆海外投資家は6ヵ月連続で買い越し

インド株式市場は、7月のCPIが事前の市場予想を上回ったことや、6月の鉱工業生産指数がやや軟調だったことなどから下落。またモンスーン期の降雨量が例年に比べ低水準となる見通しであることも下押し要因となった。一方、海外投資家は6ヵ月連続で買い越し。グローバル経済の減速が予想されるなか、インドは引き続き安定的な経済成長が期待できることや、地政学リスクが限定的であることなどから相対的に底堅い値動きになると想定。

【債券(国債)市場】

◆債券利回りはもみ合い

これまで実施された利上げによる今後のインフレ見通しや景気実態に対する効果や影響を見極める動きが続くが、2024年に向けての利下げの可能性も視野に入っていくことで、インド国債利回りはもみ合いながら緩やかに低下余地を探る展開を想定する。

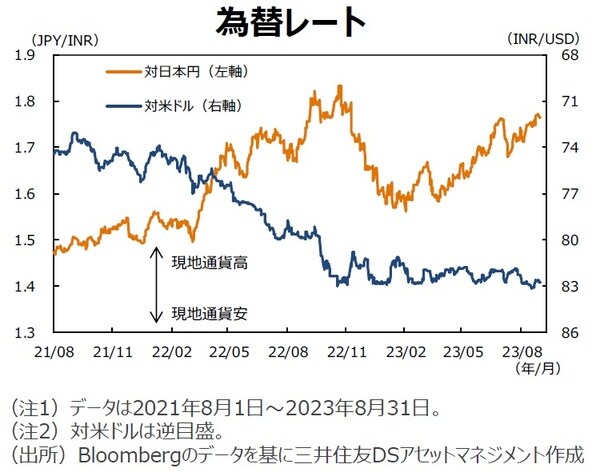

【為替市場】

◆ルピー下落リスクに留意

目先、米国の金融引き締め観測で米ドルが堅調に推移しやすい環境を想定すれば、短期的にはルピーの下落リスクに留意したい。一方、YCC修正が小幅にとどまったこともあり、日銀は当面追加的な金融引き締めを行わないという見方が出ており、円高リスクは後退している。短期的にはルピーは円に対して安定しそうだ。

インド<マクロ経済動向・政策>

⇒景気は持ち直し。

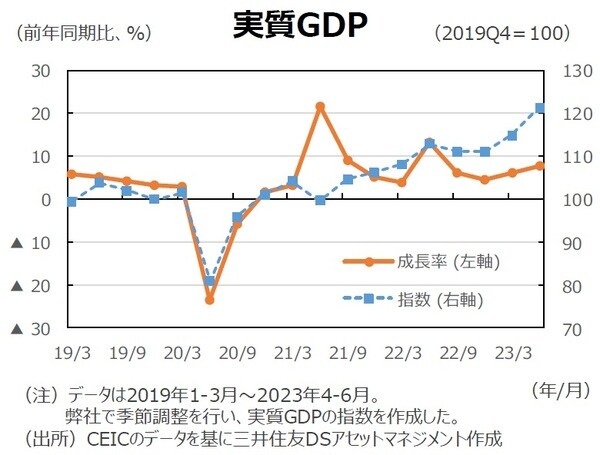

◆4-6月期の実質GDP成長率は加速

4-6月期の実質GDP成長率は前年同期比+7.8%と、1-3月期の同+6.1%から加速した。消費者物価上昇率の鈍化を受けて消費が持ち直したこと、積極的な財政政策を受けて投資が高い伸びを維持したことが主因である。2024年前半に総選挙が行われるとみられることから、モディ政権は年度後半に補助金の拡大など財政政策を利用した対応を行うとみられ、内需主導の景気持ち直しは今後も続くと判断する。

◆インフレ率は一時的に加速

7月の消費者物価上昇率は前年同月比+7.4%と、前月の同+4.8%から加速し、ターゲットレンジを超えた。野菜インフレが加速したためであるが、その中でも害虫被害を受けてトマト価格が急騰したことが大きい。しかし、トマト価格は8月中旬に急低下しており、すでに消費者物価上昇率はターゲット内へ落ち着く方向性が見えている。また、玉ねぎなど他の野菜価格が総じて落ち着いているため、家計の期待インフレ率の上振れリスクは限定的となり、金融政策スタンスは変わらないだろう。

◆拡張型の財政政策

政府は2023/24年度の予算案において資本支出(公共投資)の伸び率を+37.4%と、前年度の+22.8%から加速する形で設定した。拡張型の財政政策が機能することで、2023/24年度には資本財生産・投資は上振れすると判断する。一方、2023/24年度の補助金予算は歳出全体の8.3%を占めており、昨年度の着地予想に対して28.2%の減少となっている。2024年前半に総選挙が行われる可能性が高いことを考慮すると、貧困層の有権者からの支持を固めるために、補助金支出が財政赤字の拡大をもたらす可能性がある。

ベトナム ←ピックアップマーケット

⇒株価は堅調推移、ドン安リスクに留意。

【株式市場】

◆電気自動車メーカーのビンファストが米国に上場

ベトナムを代表する複合企業であるビングループ傘下で、電気自動車の製造・販売を手掛けるビンファストが米ナスダック市場に上場したことが注目を集めた。株式市場は、ビンファンストの株価乱高下などから下落する局面があったものの、企業の資金繰り改善を目的にベトナム国家銀行(中央銀行)が通達を発表したことや、国家証券委員会の会長がベトナム株の新興国市場への格上げを目指す姿勢を示したこと、米国のバイデン大統領が9月にベトナムを訪問すると発表されたことなどが好感された。海外投資家は5ヵ月連続で売り越し。バリュエーションは割安であり、不動産市場における流動性が改善すれば回復が期待できる。投資戦略としては、海外企業によるベトナム進出の恩恵が期待できる銘柄、若い人口構成と所得増加の後押しがある消費関連銘柄、ツーリズム関連銘柄などを長期目線で有望視できそうだ。

【為替動向】

◆ドン安リスクに留意

短期的には米国の金融引き締め観測を受けて米ドル下落は考えにくく、ドン安リスクに留意すべきだろう。一方、8月の消費者物価上昇率は前年同月比+3.0%と低位にあり、米ドル高の割にはドン下落ペースは緩やかだ。YCC修正が小幅にとどまったことから日銀による追加引き締め観測は浮上しにくくなっており、短期的にはドンは円に対して安定しそうだ。

【マクロ経済動向】

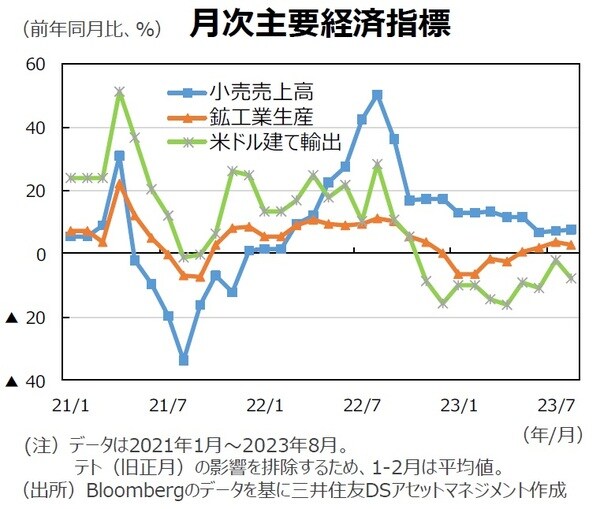

◆景気は底入れ

8月の主要経済指標はまちまちとなった。米ドル建て輸出の前年同月比▲7.6%と、7月の同▲3.5%から減速した。鉱工業生産は同+2.6%と、7月の同+3.7%から鈍化した。小売売上高は7月の同+7.1%から8月に同+7.6%へ加速した。社債償還の延期や利下げによって、7-9月期に到来する社債の大量償還は乗り越えられるとみられ、景気は年末に向かい緩やかに持ち直すという見方を維持する。

(2023年9月7日)

石井 康之

三井住友DSアセットマネジメント株式会社

チーフリサーチストラテジスト

※個別銘柄に言及していますが、当該銘柄を推奨するものではありません。

※上記の見通しは当資料作成時点のものであり、将来の市場環境の変動等を保証するものではありません。今後、予告なく変更する場合があります。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『インド株式市場、海外投資家は5ヵ月連続で「売り越し」…今後の投資戦略は?「8月のアジアマーケット動向」を振り返る【三井住友DSアセットマネジメントが解説】』を参照)。