「景気ウォッチャー調査」にみられた7月日銀決定会合の影響

~景気の先行き判断で「金利」についてコメントしたウォッチャーが2ケタに

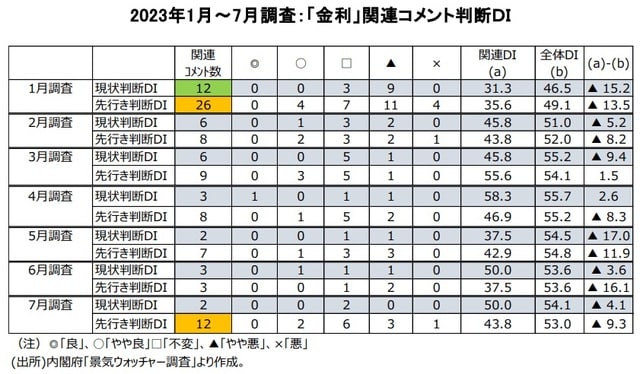

7月の「景気ウォッチャー調査」の調査期間が7月25日から31日と28日の日銀の政策変更の時期と重なり、景気の先行き判断で「金利」についてコメントしたウォッチャーが12名と、22年12月に政策変更が行われた直後の23年1月調査26名以来の2ケタになりました(図表1)。

7月28日の日銀金融政策決定会合でイールドカーブ・コントロール(YCC)をより柔軟に運用することを決めました。長期金利の変動幅は「±0.5%程度」を目途とし、10年物国債利回りについて1.0%の利回りでの指値オペを、明らかに応札が見込まれない場合を除き、毎営業日実施するというものです。植田日銀総裁、就任初の一手は金融緩和の持続性を高めるための柔軟化でした。

昨年12月20日の黒田前総裁の下での政策変更は、10年物国債利回りが上限の0.5%に達し、残存8、9年の金利を下回るなどイールドカーブの歪みが生じていたため、YCCの長短金利目標を維持しつつ10年物国債利回りの許容変動幅を従来の±0.25%から±0.5%に拡大するという市場機能の改善を狙いとするものでした。

今年の「金利」関連先行き判断DIの推移をみると、実質的な10年国債利回りの上昇につながった政策変更の直後の1月調査では35.6と景況感の悪化材料になりました。その後、2月調査から6月調査は回答数が1ケタにとどまる中、DIは37.5から55.6の間で推移しました。

YCCをより柔軟に運用することが判明した7月調査で、「金利」関連先行き判断DIは43.8と、景気判断の分岐点50を下回っていて、「金利」がやや景気の抑制要因になっていることがわかります。

いくつかのコメントをみると、「今後の懸念材料として、日本銀行の長期金利上限1%の発表があり、客の購入意欲にどのように影響するかが心配である。また、地価がまだ高止まりしているため、今後の在庫確保に苦戦しそうである。(南関東:住宅販売会社〔従業員〕)」、「まだ物価の上昇が続く。金利の上がり方もどのようになっていくのか、この辺りが落ち着くまではまだ動きは良くならない。(南関東:プラスチック製品製造業〔経営者〕)」、「資源価格や物価の上昇が続くところに最低賃金や金利の上昇などもあり、経済環境は急速に変化している。(北陸:衣料品専門店〔経営者〕)」、といったものがありました。

ESPフォーキャスト調査

~次回のYCCの政策変更時期は「24年7月以降」の回答が最多

「ESPフォーキャスト調査」は、景気予測を行っている約40名の民間エコノミスト(フォーキャスター)を対象として、日本経済研究センターが毎月アンケートを実施し、日本経済の主要指標の予測値平均値などをコンセンサスとして発表している調査です。

「ESPフォーキャスト調査」では「金融政策と金利見通し」も毎月、特別調査として公表されています。23年4月調査(調査期間:3月29日~4月5日)までは、(1)次回の金融政策の変更、(2)具体的な変更内容、(3)金利見通しについて質問していましたが、金融政策を動かすとすると、まずYCCからと判断、5月調査(調査期間:4月27日~5月9日)からは、(1)次回のYCCの政策変更時期、(2)具体的な変更内容、(3)金利見通しについて質問するようになりました。なお、6月調査の調査期間は6月2日~6月9日、7月調査の調査期間は6月28日~7月5日、8月調査の調査期間は7月27日~8月3日です。

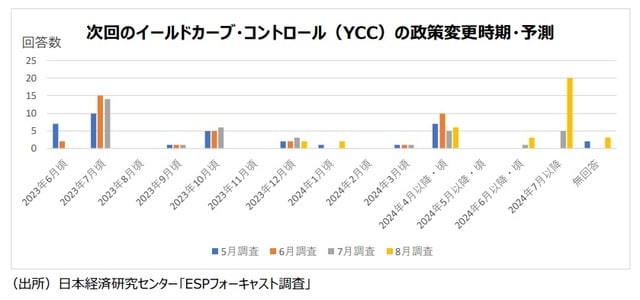

グラフ(図表2)は5月調査から8月調査の4回の予測結果を、ひとつにまとめたものです。5月調査から7月調査までで変更時期として、一番回答数が多かったのは23年7月頃で、実際の結果と一致しました。

直近8月調査では、日銀によるYCC柔軟化決定後の、(1)次回のYCCの政策変更時期は「24年7月以降」の回答が最多でした(33名中20名)。

(2)の具体的な修正内容については26名(83.9%)が「YCCの廃止」と回答しました。

(3)の金利見通しでは、短期の政策金利は、23年末が現在と同じ「▲0.1%以上0.0%未満」が34名中33名と最も多くありました。24年末は「▲0.1%以上0.0%未満」15名、次いで「0.0%以上0.1%未満」12名でした。

長期金利の誘導目標は、23年末は「0.0%以上0.1%未満」が30名で一番多く、24年末は「(すべての年限について)誘導目標を撤廃」が24名と最多でした。

※本投稿は情報提供を目的としており、金融取引などを提案するものではありません。

宅森 昭吉(景気探検家・エコノミスト)

三井銀行で東京支店勤務後エコノミスト業務。 さくら証券発足時にチーフエコノミスト。さくら投信投資顧問、三井住友アセットマネジメント、三井住友DSアセットマネジメントでもチーフエコノミスト。 23年4月からフリー。景気探検家として活動。 現在、ESPフォーキャスト調査委員会委員等。

金融資産1億円以上の方のための

本来あるべき資産運用

>>3/4(水)LIVE配信<<