◆高等学校等就学支援制度(高校等の授業料の実質無償化)

「高等学校等就学支援金制度」は、いわゆる「高校等の授業料の実質無償化」をさします。

これには、実質的な所得制限があります。すなわち、「実質無償化」の対象となるのは、高学等に通う子の「両親」の収入の合計額を基準とした「市町村税の課税標準」の額を用いて、以下の計算式で算出した額が30万4,200円未満の場合です。

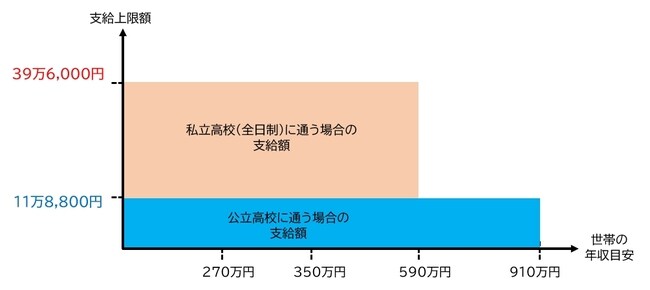

世帯年収ごとの支給上限額の目安は【図表】の通りです。

税制上の優遇措置(所得控除)

税制上の優遇措置は所得税・住民税の「扶養控除」と「ひとり親控除」です。

◆扶養控除

扶養控除は、扶養している16歳の子の合計所得金額が48万円以下(給与収入のみの場合は103万円以下)の場合に、一定額の所得控除を受けられるものです。

ただし、扶養控除に関しては、鈴木財務大臣が、5月23日の記者会見で、児童手当を高校生にまで拡充するのに伴い、16歳~18歳の子がいる場合について見直しを検討すべきとの見解を示しています。

これに対して、児童手当を月1万円受け取れるようになる代わりに扶養控除を受けられなくなるのでは、児童手当の拡充の意義が半減してしまうとの批判がなされています。

◆ひとり親控除

ひとり親控除は、2020年分から始まった新しい制度です。

婚姻歴にかかわらずすべての「シングルマザー」「シングルファザー」を対象として、所得等の所定の要件をみたせば、35万円の所得控除を受けられます。

このように、育児休業制度以外にも、ぜひとも押さえておきたい給付、税制優遇の制度があります。また、本記事では取り上げていませんが、産前産後の社会保険料の免除の制度もあります。

わが国の少子化対策には、出産・初期の子育てに偏重していること、仕事と育児を両立する環境の整備が不十分であること等の問題が指摘されており、大いに改善の余地があることは否めません。

しかし、現行の制度については、いずれもそれなりの意義が認められるものであり、現時点ではこれらを十分に活用することが望ましいといえます。

\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~