●パウエルFRB議長は議会証言で、ターミナルレートの引き上げと利上げ幅再拡大の可能性を示唆。

●ドル円は200日線を一時突破、明確な上抜けなら139円59銭や142円51銭の水準が視野に。

●ただ証言はいったん消化済み、ドル高の持続性は米雇用統計や米消費者物価指数がカギを握る。

パウエルFRB議長は議会証言で、ターミナルレートの引き上げと利上げ幅再拡大の可能性を示唆

米連邦準備制度理事会(FRB)のパウエル議長は3月7日、米連邦議会上院の銀行・住宅・都市問題委員会で議会証言に臨みました。パウエル議長は冒頭の発言で、「最新の経済データは予想以上に強く、最終的な政策金利の水準が従来の予想よりも高くなる可能性があることを示唆している」と述べ、「データが全体として、より速い引き締めが正当化されるのであれば、我々は利上げのペースを加速する用意がある」と明言しました。

パウエル議長は3月8日にも米連邦議会下院の金融サービス委員会で議会証言を行い、同じ冒頭発言を繰り返しましたが、上記2つ目については、「まだ(利上げペースの加速を)決めたわけではない」とのコメントを加えました。つまり、今回の議会証言では、フェデラルファンド(FF)金利の最終到達点(ターミナルレート)引き上げの可能性と、データ次第で利上げ幅再拡大の可能性が示されたと考えられます。

ドル円は200日線を一時突破、明確な上抜けなら139円59銭や142円51銭の水準が視野に

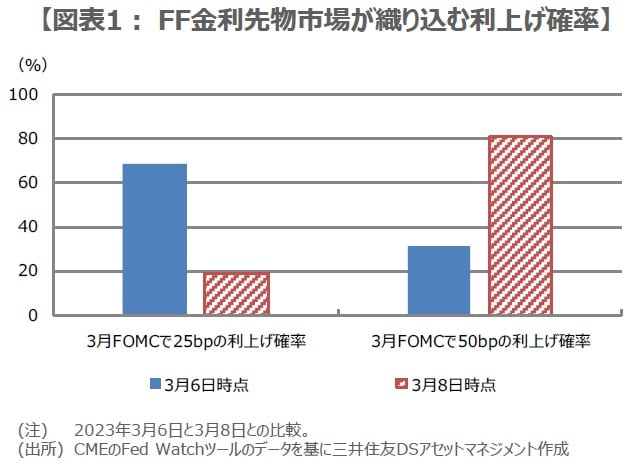

3月7日、8日の米金融市場では、先行きの利上げペース加速に備える動きが顕著にみられました。FF金利先物市場が織り込む3月米連邦公開市場委員会(FOMC)での50ベーシスポイント(bp、1bp=0.01%)の利上げ確率は、3月6日時点で3割程度でしたが、3月8日時点では8割程度まで進みました(図表1)。米2年国債利回りも、3月8日には5.07%水準に達し、3月6日から一気に約18bp上昇しました(取引終了時点での比較)。

ドル円相場に目を向けると、ここしばらく200日移動平均線がドルの上値抵抗線になっていましたが、パウエル議長の議会証言を受けてドル買いに弾みがつき、日本時間で3月8日の午後、一時1ドル=137円93銭水準をつけ、200日移動平均線を突破しました。ドル円が200日移動平均線を明確に上抜けた場合、フィボナッチ・ポイントの139円59銭水準や、142円51銭水準が視野に入ります(図表2)。

ただ証言はいったん消化済み、ドル高の持続性は米雇用統計や米消費者物価指数がカギを握る

ただ、200日移動平均線の突破後は、達成感からか、ドル高・円安の動きにやや一服感がみられます。FF金利先物市場で3月に50bp利上げの織り込みが相応に進み、2年国債利回りが5%乗せとなったことからも、パウエル議長の議会証言でのタカ派発言は、いったん消化された模様です。今後のドル高の持続性については、3月10日の米2月雇用統計、14日の米2月消費者物価指数、21日、22日のFOMCの結果がカギを握ると考えます。

とりわけ雇用統計では平均時給の伸び率、消費者物価指数では住宅を除くサービス価格の伸び率について、鈍化の動きがみられるかが注目されます。仮に利上げ継続が適切と判断される結果となれば、3月FOMCで50bpの利上げの織り込みや、ドットチャート(FOMCメンバーが適切と考える政策金利水準の分布図)の年末中央値引き上げの観測が一段と進み、ドルは今しばらく対円で底堅い動きが続くと思われます。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『パウエルFRB議長の議会証言と「ドル円相場」【ストラテジストが解説】』を参照)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト