●円買い介入後でも日銀が異次元緩和を維持する限り、金利上昇で円高という流れにはならない。

●介入原資のドルについて外貨準備の動きをみると財務省は米国債を売却してねん出した可能性。

●相場が過度に変動すれば、再び為替介入の公算大、ただトレンド転換は日米金融政策がカギに。

円買い介入後でも日銀が異次元緩和を維持する限り、金利上昇で円高という流れにはならない

政府・日銀が9月22日の午後5時過ぎ、ドル売り・円買いの為替介入を実施したことを受け、ドル円は1ドル=145円台後半から140円台前半までドル安・円高が進行しました。しかしながら、その後は再びドル高・円安基調に戻り、10月12日の東京外国為替市場で為替介入が実施された145円台後半を突破すると、ドル買い・円売りに弾みがつき、同日のニューヨーク外国為替市場では、147円に接近する場面もみられました。

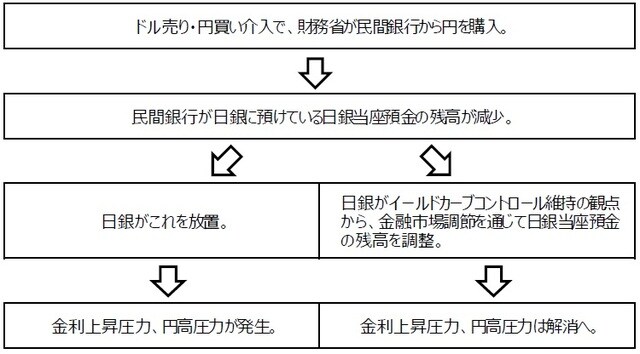

一般に、ドル売り・円買い介入は、財務省が民間銀行から円を買うため、民間銀行が日銀に預けている日銀当座預金の残高減少要因となり、日銀がこれを放置すれば、当然ながら金利上昇要因、円高要因となります。しかしながら、日銀がイールドカーブコントロールを維持すべく、金融市場調節を通じて日銀当座預金の残高を調整すれば、金利上昇圧力や円高圧力は解消されるため(図表1)、円買い介入→金利上昇→円高という流れにはなりません。

介入原資のドルについて外貨準備の動きをみると財務省は米国債を売却してねん出した可能性

なお、9月26日付レポートで、ドル売り介入の原資は「外国為替資金特別会計(外為特会)」に計上されている、外貨預け金11.5兆円(2021年3月31日時点)のうちのドル建て分と説明しました。その後、財務省が9月30日に発表した「外国為替平衡操作の実施状況」をみると、2022年8月30日から9月28日までの為替介入の総額は2.8兆円でした。9月22日の為替介入がこの金額とすれば、やはり同規模の為替介入継続は困難と思われます。

しかしながら、財務省が10月7日に発表した「外貨準備等の状況」では、2022年9月末における外貨準備の残高は、1兆2,381億ドルとなり、8月末から540億ドル減少しました。項目別にみると、外貨のうち証券の残高が515億ドル減少しており(図表2)、これが外貨準備残高減少の主因となっています。証券には米国債が多く計上されているため、9月22日のドル売り・円買い介入は、米国債を売却する形で実施された可能性があります。

(出所)財務省の資料を基に三井住友DSアセットマネジメント作成

相場が過度に変動すれば、再び為替介入の公算大、ただトレンド転換は日米金融政策がカギに

9月末の外貨準備等の状況が発表される直前の10月5日、財務省の松本千城為替市場課長は介入資金に限界があるとは認識していないと述べ、日本の外貨準備は為替介入に備えて流動性に最大限配慮した運用を行っていると語りました。この発言と、9月末の外貨準備の残高変化は、為替介入が必要な場合は十分なドル資金を用意できる、という財務省からの強いメッセージと考えられます。

そのため、この先も、為替相場が過度に変動し、財務省が為替レートの安定が必要と判断すれば、為替介入は相応の規模で直ちに実施される公算が大きいとみています。ただ、為替介入は相場のトレンド転換を目的とするものではないため、ドル高・円安の基調が明確に反転するには、①米連邦準備制度理事会(FRB)の大幅利上げ一服、②日銀の異次元緩和修正、といった材料(もしくはそのような思惑)が必要と思われます。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『「為替介入」に関する日銀の金融市場調節と財務省からのメッセージ【ストラテジストが解説】』を参照)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト