予想される日本国債大幅下落…YCC解除は時間の問題

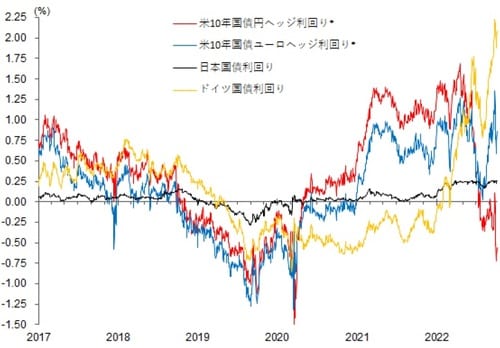

このように欧米の金利急騰が波乱を引き起こしているが、金利リスクとなればまず懸念されるのが、今はYCC(イールドカーブコントロール)で抑えられている日本の長期金利の帰趨である。

日銀による政策変更はまだ見通せないが、どこかの時点でサプライズが起きる可能性は十分にある。市場はそれを予期して日本国債を売り始めるかもしれない。日本の長期金利急騰、債券暴落は2~3年の中期予想ではメインシナリオになっていくかもしれない。

最後に残った有望リスク資産、日本株式

焦眉の本邦機関投資家ポートフォリオ大改造、日本株にウェイトを

このように世界的金利上昇と債券のボラティリティの高まりを所与のものとすれば、外国債券にウェイトを置いてきた日本の銀行、生保、年金などの機関投資家のポートフォリオは大改築が必要になってくるのではないだろうか。

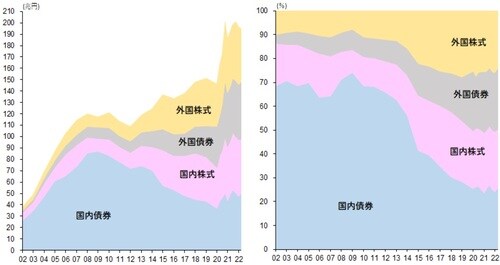

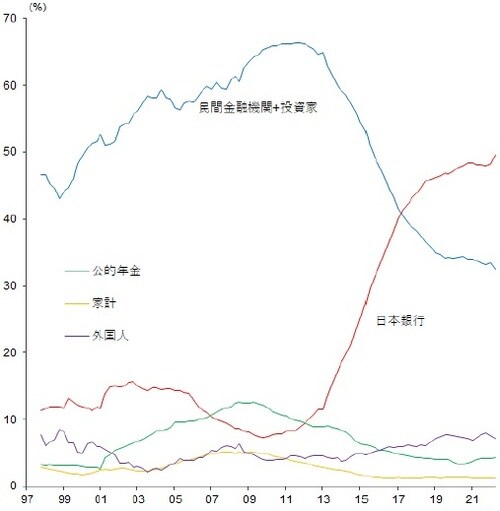

日本の銀行・機関投資家の資金運用はかつては国債投資主体であったが、2013~14年の日銀異次元の緩和、GPIFの運用改革以降、外国証券をリターン追及のためのリスク資産の中枢に据えてきた。

図表6はGPIFのポートフォリオ推移だが、アベノミクスの一環として始められたGPIF改革により、外国債券、外国株式、日本債券、日本株式各々1/4の構成にシフトしたことがわかる。

改革直前の2012年度から2021年度までの10年間では総資産年平均6.6%の高リターンが実現し、収益累計は105兆円と、運用資産(197兆円)の過半を占めるという良好な成果がもたらされた。

資産クラスごとの収益率をみると、日本債券1.0%、外国債券5.6%、日本株式10.8%、外国株式15.4%となっており、2013~14年の改革が功を奏したことがわかる。

日銀の異次元の金融緩和QQEは、これらGPIF、ゆうちょ銀行をはじめとする日本の金融機関・機関投資家が保有していた国債を肩代わりし、それらのポートフォリオリバランスを可能にしたという点で、大きな役割を果たした。

しかしこれからも、外国債券、外国株式、日本債券、日本株式各々1/4の構成のままでよいとは限らない。そこには深い戦略的洞察が必要である。そもそも大幅な円安と為替変動、外国株式急落により外貨主体のリスクテイクの問題がにわかに強まっている。

外貨資産投資、日本債券投資はにわかにリスクが高まった。

以下3点はほぼ確かだろう。

Ⅱ. 日本国内債券の金利リスクはYCCの出口が意識されるにつれ、いやがおうにも高くなる

Ⅲ. バリュエーションと収益モメンタムから見た国内株式の優位性が突出する

銀行・機関投資家の間で資金運用対象の中心に日本株式を据えざるを得ない時代が来つつあるのではないだろうか。

銀行の場合資本規制、生保の場合ソルベンシーマージン規制があり、リスクウェイトの高い株式投資はしにくい状況もあるが、それでも戦略的対応の余地はあるだろう。

なお自国国債をリスクウェイトゼロとするバーゼル資本規制は、現実にそぐわず、修正されるべきではないだろうか。

武者 陵司

株式会社武者リサーチ

代表

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】