自ら知識を持って資産を形成して守ることが大切

先々の未来を見越し、私たちがお金を“守る”という発想に切り替えていくには、「リスク」についての正しい知識を持っておく必要があります。いかにリスクを減らせるかが、資産を守り、ひいては資産を増やすことにもつながります。

当然のことですが、いくらお金を稼いだとしても、そのお金を守れなければ資産は増えません。「宵越しの銭は持たない」というように、稼いだそばからすべて使ってしまう人は極端な例だとしても、資産が増えない人は支出が多すぎる可能性があります。

さらに、銀行などにそのままお金を預けている人も、一定のリスクにさらされています。インフレによってお金の価値そのものが下がってしまえば、結果的に資産は減少するのです。

そうならないためには、ほとんど増えない銀行金利に頼るのではなく、積極的に資産を守るための工夫をしなければなりません。銀行預金にもリスクがあることを理解し、自ら知識を持って資産を形成、守ることが大切です。

お金に関するリスクには、さまざまなものがあります。たとえば、すべての資産を一つの種類で保有してしまうこと。現金志向がまさにそうなのですが、その現金が何らかの理由で失われてしまうと、資産は一気にゼロになります。

もしすべての資産が「タンス預金」であった場合。火事や空き巣などで失われてしまうと、ほぼそれっきりになります。盗難に遭った場合は、ごくわずかな金額だけ火災保険でカバーできることもありますが、燃えてしまえばすべて失われます。

しかし、オレオレ詐欺や強盗が減らない背景には、資産を自宅に置いている人が一定数存在している現状を反映しています。いくら頑丈な金庫があっても、事件に巻き込まれてしまっては元も子もありません。

銀行が倒産したら預金はどうなる?

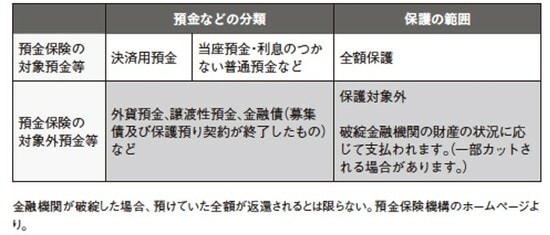

また、銀行預金もインフレの懸念があることに加え、その銀行が倒産した場合には戻ってくる額にも制限が課せられます。たとえば、利息のつく普通預金や定期預金の場合は、合算して元本1,000万円までと、その利息が保護の対象となります。

つまり、1,000万円を超える部分に関しては、破綻した金融機関の財産状況によってカットされる場合もあるのです。預金に対する安全神話は単なるイメージでしかなく、実際には小さいながらもリスクがあるといえます。

すでに投資を経験している人や、自分でビジネスをしている人は、こうしたリスクに対する感度が非常に高くなっています。経験上、リスクがどのように作用し、いかに資産を減らす可能性があるのかを理解しているからです。

一方で、お金の仕組みについて学んでいない人は、自分がどんなリスクにさらされているのか判断がつきません。どれほど「うまい話には落とし穴がある」と言っても、詐欺まがいの投資商品に騙されてしまう人が後を絶たないのは、そこに理由があると考えられます。

あるいは、キャッシングやカードローンで破産してしまう人がいるのも、リスクを含む、お金のバランス感覚が養われていないためと思われます。今後はより一層、正しい投資を実践し、経験を積みながら、きちんと学んでいくことが求められます。