立場によって必要な準備が異なる「インボイス制度」

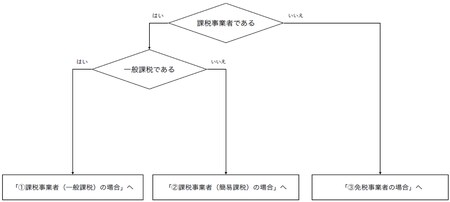

「インボイス制度」に向けて必要な準備は、課税事業者なのか? 免税事業者なのか? また、課税事業者の場合は一般課税なのか簡易課税なのか? で変わってきます。

下記のチャートをみて該当箇所を参照してください。

①課税事業者(一般課税)の場合

売り手として準備すること

一般課税の課税事業者が売り手として準備する事は下記になります。

1、2023年3月31日までに適格請求書発行事業者として申請する

2、インボイスの要件を満たすように請求書等のレイアウトや消費税の計算方法を変える

3,控えの保存方法を検討する

まず、インボイスを発行するためには課税事業者かつ、適格請求書発行事業者として登録されている必要があります。

すでに受付は開始していますので、下記の国税庁のページを参照し2023年3月31日までに申請を行うようにしましょう。

[手続名]適格請求書発行事業者の登録申請手続(国内事業者用)https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/hojin/annai/invoice_01.htm

続いて、現在発行している請求書等のレイアウトや消費税の計算方法を「インボイス制度」の要件を満たすように必要に応じて変更します。

⑥登録番号は、事前に適格請求書発行事業者として発行した際に振られる番号で、課税事業者である事を示すためのものです。

その他の項目は、消費税率や消費税額が正しく読み取れるように記載するものですが、消費税額の端数処理についても変更がありますので注意が必要です。

これまでは、請求書の明細や商品単位で消費税額を計算する事も問題ありませんでしたが、「インボイス制度」では、消費税の端数処理は「税率毎に一回」とルールが定められているので、必要に応じて見直しを行う必要があります。

続いて、控えの保存方法については、電子データで保存する場合は「電子帳簿保存法」に従う必要がある、と覚えてください。

すこしややこしいのですが、「インボイス制度」(消費税法)ではPDF等で授受したインボイスを紙に印刷して保管する事は認められていますが、「電子帳簿保存法」では紙での保管は禁止となり、「電子帳簿保存法」の要件を満たす形で電子データとして保管する必要があります。

詳細は第3回で触れます。

買い手として準備すること

一般課税の課税事業者が買い手として準備する事は下記になります。

1、受領した請求書等がインボイスの要件を満たすかどうかの確認方法、満たさない場合の対応方針の検討

2、インボイスの保存方法の検討

受領した請求書等がインボイスの要件を満たすかどうかの確認は買い手側が行う必要があります。

要件を満たす場合は通常通りの処理で問題ないですが、要件を満たさない場合、取引先に再発行を依頼したり、取引先が免税事業者の場合は経過措置を利用したりするなどの方針を決めておきましょう。

取引先が免税事業者の場合は、どちらか一方の負担が増えないよう、事前に価格を調整する必要が出てくることもあるでしょう。