②課税事業者(簡易課税)の場合

売り手として準備すること

売り手としての準備は、前述の「①課税事業者(一般課税)の場合」と同様です。

買い手として準備すること

簡易課税の場合は、売上に係る消費税額とみなし仕入れ率から計算するため、買い手としての「インボイス制度」への対応は不要となります。

ただし、「電子帳簿保存法」への対応は必要になりますので忘れずに準備を進めておくようにしましょう。

免税事業者の場合

売り手として準備すること

「インボイス制度」後も免税事業者として事業を継続する場合は、今後どのような請求書を発行するのかを検討し、必要に応じて取引先と調整を行う必要があります。

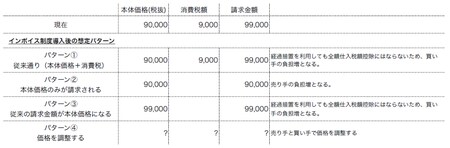

例えば、現在は本体価格90,000円、消費税額9,000円で99,000円の請求を行っている場合、「インボイス制度」導入後に発行する請求書等は下記の4つのパターンのいずれかを選択する事になります。

パターン①の場合は、特に変更は不要ですが、請求書等に登録番号が記載されていない(≒消費税を納めていない)ことが取引先に伝わる前提で消費税を請求するのは、居心地の悪さがあるでしょうし、経過措置を利用しても全額の仕入税額が控除されるわけではないので、買い手の負担増となります。

パターン②③の場合もいずれかの負担増となりますし、④の場合は価格の調整という手間が発生します。

このように、免税事業者との取引は双方にとって負担が増えるため、敬遠したいという意思がはたらくことになります。

取引先が複数ある場合や、今後も新規取引先が発生する場合は、課税事業者への切り替えを検討しましょう。

買い手として準備すること

免税事業者の場合は、仕入税額控除の計算を行う必要がないので、買い手としての「インボイス制度」への対応は不要となります。

ただし、「電子帳簿保存法」への対応は必要になります。忘れずに準備を進めておくようにしましょう。

新制度導入に向けた準備は計画性が重要

今回は「インボイス制度」の導入準備について説明しました。

取引の際に、請求書等をやりとりする基本パターンを前提に説明しましたが、毎月口座引き落としのため請求書等のやりとりが無い場合など、さまざまな取引について影響がある法改正になります。

また、今使っているシステムが「インボイス制度」への対応が難しい場合などは、多くの時間を要する場合もあります。

まずは要件を理解し、自社の事業への影響を把握したうえで、計画的に対応を進めるようにしてください。

次回、第3回は「電子帳簿保存法」への準備について説明します。