納税用地として「想定しておくべき土地」とは?

納税用地は、収益性が低く有効利用することは難しいものの、売却することによって相続税の納税資金を確保することが期待できる土地です。

では、「納税用地」としてはどのような土地を想定しておけばよいのでしょうか。

大前提として、必要に応じてすぐに売却できなければならないので、市街化区域内にあることが重要となります。市街化調整区域内の土地であっても売却が不可能というわけではありませんが、買い手が限定されてしまいます。

また、相続税の申告・納付期限である10カ月以内に売却を済ませて代金を得なければならないわけですから、市街化調整区域内にある土地では、市場性が低いため、その期間内の売却が困難となるおそれがあります。

したがって、市街化区域内にあり、なおかつ耕作に利用していない農地など、売却しても問題のない土地を納税用地として確保・維持しておけばよいでしょう。

生前の土地売却による納税資金確保はデメリットあり

納税用地は納税資金を確保することを目的とした土地であることから、「いっそのこと、生前に土地を売ってしまい、現金に換えておいた方がよいのでは・・・」と思う人もいるかもしれません。

確かに、そのようにしておけば、相続後のあわただしい状況の中で、土地を買ってくれる人を探して、売買契約を結んで、決済をするという時間と手間のかかる作業を省くことができます。すでに納税資金が用意されているので、期限内に悠々と相続税を納付することができるでしょう。

しかし、相続前に土地を売却しておくことにはデメリットもあります。

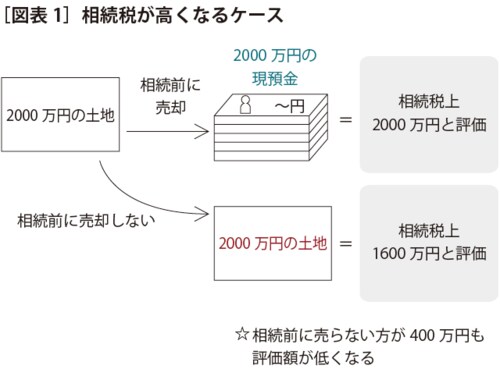

まず一つは、現預貯金の状態で相続してしまうと、不動産のままでもっていた場合に比べて、相続財産が高く評価されてしまうという点です。たとえば、被相続人が生前に、時価で2000万円と評価される土地をその額で売却したとします。その後相続が発生すれば、この場合、2000万円の現預貯金は、100%のまま、つまり2000万円として評価されることになります。

一方、右の土地を売らずにそのまま保有した状態で相続を迎えた場合はどうでしょうか。相続税の評価において、土地は基本的に路線価で計算され、理論的には路線価は時価の80%相当額といわれています。したがって、相続税評価の上では1600万円となります。

このように、不動産を売却しないまま持ち続けた方が、相続財産の評価額ははるかに低くなるわけです(図表1)。

つまり、被相続人の生きている間に不動産を売却してしまうと、支払うべき相続税の額が大きく増えてしまうおそれがあるわけです。