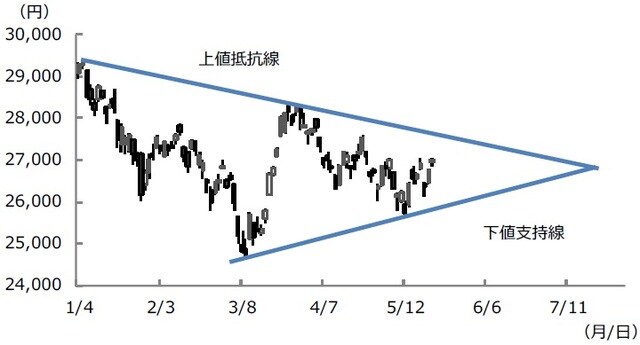

●日経平均は3月と5月の安値による下値支持線と1月と3月の高値による上値抵抗線内で推移。

●これを三角保ち合いといい、株価は三角形の頂点付近で大きく上昇、または下落する傾向がある。

●三角形の頂点は7月15日付近、日経平均はその日付に近いところで、大きく変動する可能性も。

日経平均は3月と5月の安値による下値支持線と1月と3月の高値による上値抵抗線内で推移

今回のレポートでは、テクニカル分析を使い、日経平均株価の目先の値動きを探ります。図表1は、年初からの日経平均株価の推移に、下値支持線と上値抵抗線を書き加えたものです。下値支持線は3月9日の安値と5月12日の安値を結んだ線です。米主要株価指数が、このところ年初来安値を更新しているのに対し、日経平均株価が底堅く推移しているのは、この下値支持線が機能している面もあると推測されます。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

そして、上値抵抗線は1月5日高値と3月25日高値を結んだ線です。日経平均株価は、底堅さがみられる一方、上値もまた重いのは、この上値抵抗線によるところもあると思われます。改めて図表1をみると、日経平均株価は年初から、この下値支持線と上値抵抗線の間で推移していることが分かります。このような相場の状態を、一般に「保ち合い(もちあい)」と言います。

これを三角保ち合いといい、株価は三角形の頂点付近で大きく上昇、または下落する傾向がある

また、下値支持線は右肩上がり、上値抵抗線は右肩下がりとなっているため、時間の経過と共に、2つの線の幅は徐々に狭くなり、三角形のようになります。この形状を、テクニカル分析では、「三角保ち合い(さんかくもちあい)」といいます。一般に、三角保ち合いが形成された場合、株価は三角形の頂点付近で下値支持線を下抜けると大きく下落し、上値抵抗線を上抜けると大きく上昇する傾向があります。

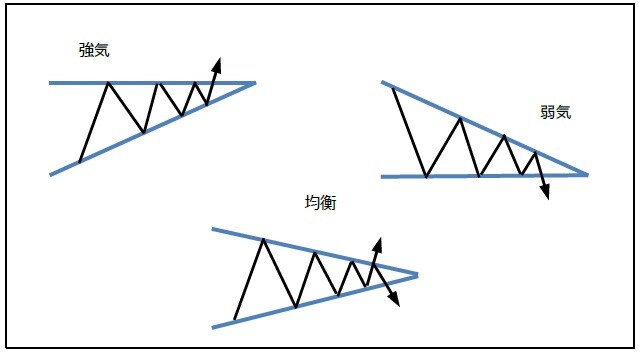

なお、三角保ち合いには、強気、弱気、均衡という3つの種類があります(図表2)。

(出所)三井住友DSアセットマネジメント作成

強気は三角形の左上が直角に近い状態で、株価上昇の可能性が高いと解釈されます。弱気は三角形の左下が直角に近い状態で、下落の可能性が高いと解釈されます。これらに対し、均衡は、三角形が二等辺三角形に近い状態で、上昇、下落、いずれも起こりうると解釈され、現在の日経平均株価の三角保ち合いは、この均衡に該当します。

三角形の頂点は7月15日付近、日経平均はその日付に近いところで、大きく変動する可能性も

日経平均株価が均衡型の三角保ち合いを形成していることを踏まえれば、株価は当面、下値支持線と上値抵抗線の間で推移する、保ち合い状態が続くことが想定されます。ただし、三角形の頂点は7月15日付近に位置しているため、その日付に近いところで、日経平均株価が下値支持線を下抜ければ、株価は大きく下落し、上値抵抗線を上抜ければ、大きく上昇することが予想されます。

7月中旬までに、日本では外国人観光客の新規受け入れ再開の議論が進み、参院選の投開票が実施される可能性が高いと思われます。米国では6月に米連邦公開市場委員会(FOMC)が開催され、5月と6月分の雇用統計と消費者物価指数が発表されます。これらに加え、原油相場や中国の景気動向、ウクライナ情勢も、日経平均株価の下値支持線の下抜けや、上値抵抗線の上抜けに、大きく影響する材料であり、引き続き注意が必要です。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『日経平均株価の短期テクニカル分析【ストラテジストが解説】』を参照)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト