●予想通り0.50%の利上げを決定、声明で新たに中国リスクを追記し、インフレ注視の姿勢を明示。

●バランスシート縮小の決定も予想通り、ただし0.75%の利上げは積極的に議論されていない模様。

●FRBによるインフレ抑制への期待は、市場で形成が不十分、当面は経済指標を見極める展開か。

予想通り0.50%の利上げを決定、声明で新たに中国リスクを追記し、インフレ注視の姿勢を明示

米連邦準備制度理事会(FRB)は、5月3日、4日に米連邦公開市場委員会(FOMC)を開催し、フェデラルファンド(FF)金利の誘導目標について、大方の予想通り、0.25%~0.50%から0.75%~1.00%へ引き上げることを決定しました。利上げ幅が0.50%となったのは、2000年5月以来、約22年ぶりのことです。以下、FOMC声明とパウエル議長の記者会見について、それぞれのポイントを詳しくみていきます。

まず、FOMC声明では、景況判断について、全般的な経済活動は1-3月期にわずかに縮小したものの、家計の支出と企業の設備投資は力強さを保ち、雇用情勢は堅調で、物価の伸びは高止まりしているとの見解が示されました。また、リスク要因として、中国の都市封鎖(ロックダウン)による供給網(サプライチェーン)の更なる混乱が新たに追記され、インフレリスクを強く注視する姿勢が明示されました。

バランスシート縮小の決定も予想通り、ただし0.75%の利上げは積極的に議論されていない模様

なお、バランスシートの縮小は、6月1日から開始されることがFOMC声明に記され、具体的な縮小の手順は、別紙にて公表されました。それによると、財務省証券の月間縮小額上限は、当初300億ドルに設定されますが、3ヵ月後には600億ドルに引き上げられる予定です。一方、政府機関債と住宅ローン担保証券(MBS)は、当初175億ドル、3ヵ月後は350億ドルの予定です。

FOMC声明とバランスシート縮小の内容は、ほぼ市場の想定通りであったため、今後の利上げペースを見通す上で、FOMC後のパウエル議長の記者会見に市場の注目が集まりました。パウエル議長はその記者会見において、景気と金融市場の環境が予想通りに進めば、今後2回程度の会合で0.50%ずつの利上げを検討すべきというのがFOMCの大方の見解であると述べ、0.75%の利上げは積極的な議論をしていないと明言しました。

FRBによるインフレ抑制への期待は、市場で形成が不十分、当面は経済指標を見極める展開か

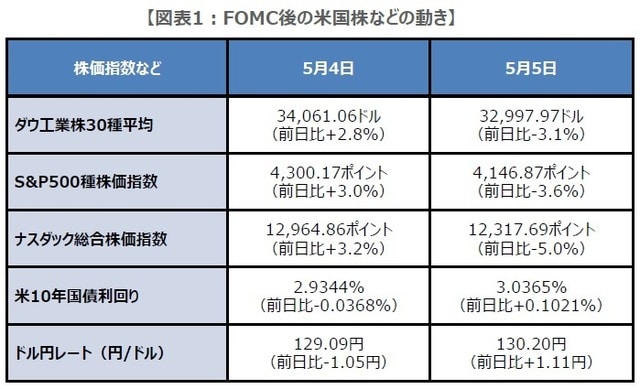

パウエル議長が0.75%の利上げ実施に慎重な考えを示したことから、5月4日の米国市場は、株価上昇、長期金利低下、ドル円はドル安・円高で反応しました(図表1)。しかしながら、翌5日にはこれらの動きが一気に反転しており、この点を踏まえると、「FRBが景気を大きく減速させることなく、インフレ抑制に成功する」という期待は、まだ市場でしっかりと形成されていないように見受けられます。

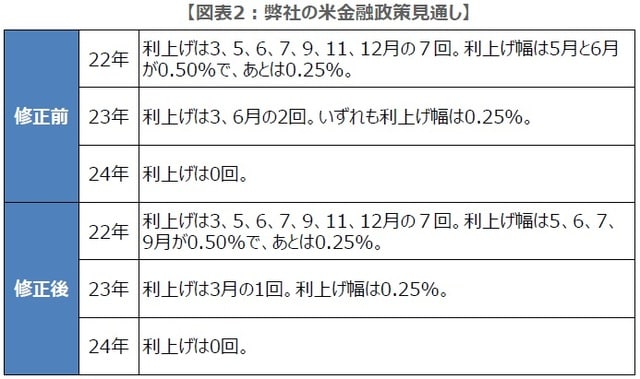

弊社は5月2日、米金融政策について、0.50%の利上げは5月と6月だけでなく、7月と9月も行われ、FF金利の誘導目標は最終的に3.00%~3.25%(従来は2.75%~3.00%)に達するとの見通しに変更しました(図表2)。なお、前述の期待が市場で形成されるには、雇用統計や消費者物価指数などの経済指標から、景気や物価の動向を見極める必要があり、今しばらく時間がかかると思われます。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『2022年5月FOMCレビュー ~0.75%の利上げには慎重姿勢【ストラテジストが解説】』を参照)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト