●急速な円安進行を受け鈴木財務相も悪い円安と発言、市場の一部で為替介入を見込む向きも。

●介入は財務省が決定、代理人の日銀と民間銀行の為替取引を経由し市場の為替レートが変動。

●米国が日本単独で小規模なドル売り・円買い介入容認ならばサプライズだが、実現は困難だろう。

急速な円安進行を受け鈴木財務相も悪い円安と発言、市場の一部で為替介入を見込む向きも

ドル円は3月以降、ドル高・円安の動きが加速し、4月20日には一時、1ドル=129円40銭水準をつけました。急速な円安は、原材料や輸入品の価格を押し上げ、消費者や輸入企業にマイナスの影響を与えることから、「悪い円安」を指摘する向きも多くみられます。実際、鈴木俊一財務相も最近、輸入品高騰を価格に十分転嫁できない環境は、悪い円安と言えるのではないかと述べています。

なお、為替政策は財務省の管轄であり、為替介入は財務大臣の権限において実施されます。そのため、市場の一部では、財務省から悪い円安との見解が示されたことで、ドル売り・円買いの為替介入が実施されるのではないかとの見方が浮上しています。そこで今回のレポートでは、改めて為替介入の仕組みを解説し、為替介入が実施される可能性について考えてみます。

介入は財務省が決定、代理人の日銀と民間銀行の為替取引を経由し市場の為替レートが変動

為替介入は、正式名称を「外国為替平衡操作」といい、為替相場の急激な変動を抑え、その安定化を図ることを目的とします。前述の通り、為替介入は財務大臣の権限において実施されます。日銀は、特別会計に関する法律および日本銀行法に基づき、財務大臣の代理人として、その指示により為替介入の実務を遂行します。参考までに、主要国の為替介入制度を比較すると、図表1の通りになります。

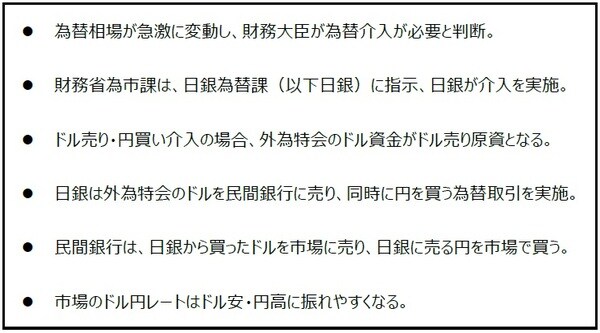

為替介入は、財務省所管の「外国為替資金特別会計(外為特会)」の資金を用いて行われ、ドル売り・円買い介入の場合は、外為特会の保有するドル資金が、ドル売り原資となります。具体的にみていくと、日銀は外為特会のドルを民間銀行に売り、同時に円を買う為替取引を行います。民間銀行は、日銀から買ったドルを市場に売り、日銀に売る円を市場で買うため、市場のドル円レートはドル安・円高に振れやすくなります(図表2)。

(出所)日銀の資料などを基に三井住友DSアセットマネジメント作成

米国が日本単独で小規模なドル売り・円買い介入容認ならばサプライズだが、実現は困難だろう

次に、為替介入が実施される可能性について考えます。4月8日付レポートでも説明しましたが、例えばドル売り・円買いの為替介入を財務省が決定するにあたっては、米国の理解を得られるかがポイントになります。ただ、米国は現在、インフレに直面しているため、安易にドル売り・円買いを容認するとは思われず、為替介入実施のハードルは、かなり高いと考えられます。

そのため、政治的・経済的な日米協調の枠組みのもと、米国が日本単独での小規模なドル売り・円買い介入を容認したとすれば、かなりのサプライズとなります。仮に、日本のゴールデンウィーク中に介入が実施されれば、国内の市場参加者が少ないなかで、円安抑制の効果は非常に大きいと思われます。ただ、これは今のところサブシナリオの1つに過ぎず、ドル売り・円買いの為替介入実現は、やはり難しいとみています。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『政府・日銀による「為替介入」の仕組みと実施の可能性について【ストラテジストが解説】』を参照)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト