●予想通り0.25%ポイントの利上げへ、利上げ継続や今後の会合で保有資産の縮小開始も示唆。

●ドットチャートが示唆する今年0.25%の利上げ回数は7回、物価見通しも今年は大幅上方修正。

●パウエル議長発言もタカ派的だったが米国株は上昇して取引を終了、利上げは無難なスタートに。

予想通り0.25%ポイントの利上げへ、利上げ継続や今後の会合で保有資産の縮小開始も示唆

米連邦準備制度理事会(FRB)は、3月15日、16日に米連邦公開市場委員会(FOMC)を開催し、フェデラルファンド(FF)金利の誘導目標について、大方の予想通り、0.00%~0.25%から0.25%~0.50%へ引き上げることを決定しました。以下、FOMC声明、FOMCメンバーの経済見通し、パウエル議長の記者会見、それぞれのポイントについて詳しくみていきます。

FOMC声明では、経済活動と雇用の指標は引き続き強さを増しているとの見方を維持した一方、物価の高止まりを認め、ロシアのウクライナ侵攻が、さらなる物価上昇圧力をもたらし、経済活動の重荷となる可能性が高いとの見解を示しました。また、金融政策に関しては、利上げの継続が適切との考えや、今後の会合で保有資産の縮小が始まるとの見方が明らかになりました。

ドットチャートが示唆する今年0.25%の利上げ回数は7回、物価見通しも今年は大幅上方修正

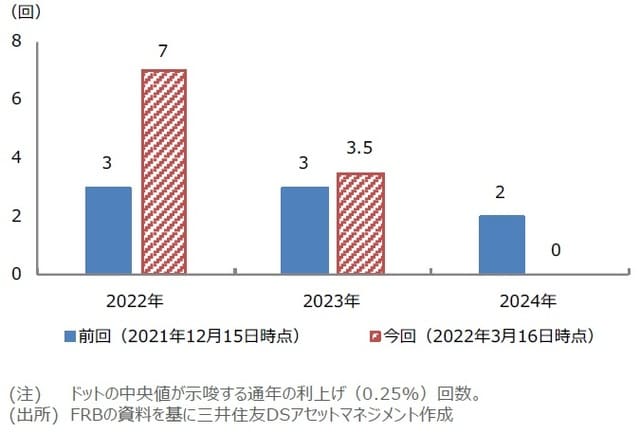

次に、FOMCメンバーの経済見通しでは、メンバーが適切と考える「政策金利水準の分布図(ドットチャート)」に大きな変化がみられました。ドットの中央値が示唆する通年の利上げ(0.25%)回数は、前回の12月15日時点で、2022年は3回、2023年は3回、2024年は2回でしたが、今回は順に7回、3.5回、0回となりました(図表1)。ここから、利上げの前倒し実行が適切とみるメンバーが多いことが分かります。

また、実質GDP成長率と物価上昇率(各年10-12月期の前年同期比の伸び率)の見通しに目を向けると、実質GDP成長率は、2022年の見通しが、4.0%から2.8%へ大幅な下方修正となりました(図表2)。

物価上昇率は、2022年から2024年の見通しが上方修正され、上方修正の幅は、順に1.7%ポイント、0.4%ポイント、0.2%ポイントでした。これらは、前述の利上げ前倒し実行が適切との見方を裏付けるものと思われます。

パウエル議長発言もタカ派的だったが米国株は上昇して取引を終了、利上げは無難なスタートに

最後に、パウエル議長の記者会見では、米経済は非常に堅調で、金融引き締めに対応できる状況にあるとの見解が示されました。パウエル議長はまた、利上げペースに関し、毎回のFOMCがライブの会合であり、状況を見極めるとしながらも、必要に応じて金融引き締めの動きを加速させることもありうると述べました。保有証券の縮小については、早ければ次の5月の会合で縮小開始に移れるところまできていると発言しました。

今回のFOMCは、かなりタカ派的な内容だったことから、米国株は一時下落で反応しましたが、タカ派の度合いはおおむね想定内だったことや、また、ウクライナとロシアの停戦協議進展をうかがわせる報道もあったことから、結局、ダウ工業株30種平均などの主要株価指数は前日比で上昇して取引を終えました。FRBの利上げは、まずは無難なスタートを切ったと判断されます。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『2022年3月FOMCレビュー ~利上げは無難なスタートに』を参照)。

(2022年3月17日)

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト