『資産形成ゴールドオンライン』は複数の企業と提携して情報を提供しており、当サイトを経由して申込みがあった場合、各企業から報酬が発生することがあります。しかし、提携の有無などが本ページ内のサービスの評価や掲載順位に関して影響を及ぼすことはありません(提携会社一覧)。

国内株式の約3,700銘柄に対して、6,000本以上販売されている投資信託。

「運用のプロが運用しているから安心」

「パンフレットを見てよさそうだったから」

「毎月分配型だから年金の足しになる」

という理由で安易に購入した結果、思ったような利益をあげられず、「こんなはずじゃなかった…」と後悔している個人投資家もいるのではないでしょうか。

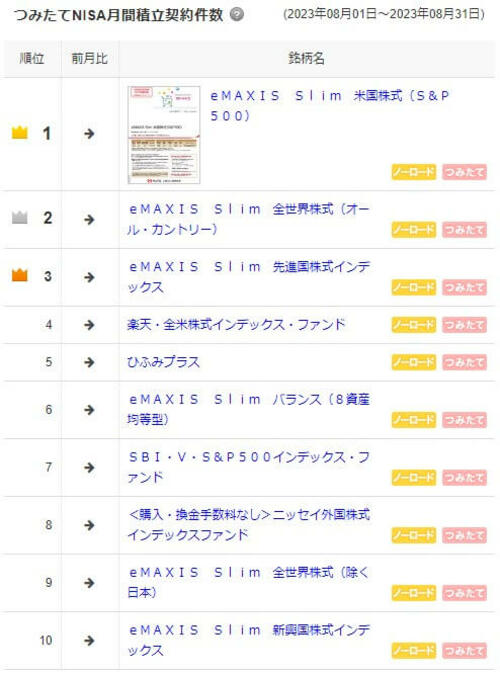

そこで本記事では、マネックスカードでクレカ積立をするとポイントが1.1%還元されることで人気のマネックス証券で、2023年11月に販売された投資信託のなかから、「つみたてNISA月間積立契約件数」が多かったファンドを1位から10位まで紹介します。

銀行の窓口ではなく、ネット証券で自分の判断で投資信託を購入している個人投資家は、どのような銘柄を買っているのでしょうか?

上位銘柄の傾向から、個人投資家の資産運用のヒントを探ります。

\マネックスカードによる決済で1.1%還元/

1. マネックス証券で人気の投資信託ランキング【2023年11月つみたてNISA積立契約件数】

「つみたてNISA月間積立契約件数(2023年11月1日~2023年11月30日)」より、マネックス証券のつみたてNISAで2023年10月に契約が成立した数が多い順に見ていきます。

| 順位 | ファンド名 | 資産クラス | 信託報酬 (税込) |

iDeCo (マネックス) |

|---|---|---|---|---|

| 1位 | 米国株式 | 0.09372% | × | |

| 2位 | 全世界株式 | 0.05775% | ○ | |

| 3位 |

先進国株式 |

0.09889% | ○ | |

| 4位 | 米国株式 | 0.162% | × | |

| 5位 | バランス型 | 0.143% | 〇 | |

| 6位 | ひふみプラス |

国内外株式 |

1.078% | × |

| 7位 |

米国株式 |

0.0938% |

× | |

| 8位 |

先進国株式 |

0.09889% | × | |

| 9位 |

全世界株式 |

0.05775% |

× | |

| 10位 | 新興国株式 | 0.1518% | ○ |

マネックス証券で同じランキングを見る方法

上記のランキングは、マネックス証券にログインしなくても見ることができます。

ホーム > 商品・サービス > 投信・積立 > ランキング一覧 > つみたてNISA月間積立契約件数

の順に進んでください。わからない場合は、[つみたてNISA月間積立契約件数」を直接クリックしてください。

それでは、各ファンドの特色を見ていきましょう。なお、純資産やトータルリターンの数字は、ウェルスアドバイザー株式会社の2023年12月27日時点のデータを使っています。

1位「eMAXIS Slim米国株式(S&P500)」

| ファンド名 | eMAXIS Slim 米国株式(S&P500) |

| 資産クラス | 米国株式 |

| 連動する指数 | S&P500指数 |

| 基準価額 |

39,431円 |

| 純資産額 |

10兆1,066.44億円 |

| 信託報酬(税込) |

0.0814% |

| トータルリターン | +19.24%(1年)、+26.23%(3年)、+24.56%(5年) |

| 運用会社 | 三菱UFJアセットマネジメント(旧三菱UFJ国際投信) |

| ファンドの特色 |

業界最低水準の運用コストを将来にわたって目指し続けることで人気の「eMAXIS Slim」シリーズ。 |

※表のなかのファンド名をクリックすると、最新の価格やチャートが見れます。

2位「eMAXIS Slim全世界株式(オール・カントリー)」

| ファンド名 | eMAXIS Slim 全世界株式(オール・カントリー) |

| 資産クラス | 全世界株式 |

| 連動する指数 | MSCIオール・カントリー・ワールド・インデックス |

| 基準価額 | 33,822円 |

| 純資産額 |

9兆7,626.95億円 |

| 信託報酬(税込) | 0.05775% |

| トータルリターン | +20.51%(1年)、+27.69%(3年)、+21.14%(5年) |

| 運用会社 | 三菱UFJアセットマネジメント(旧三菱UFJ国際投信) |

| ファンドの特色 |

業界最低水準の運用コストを将来にわたって目指すことで人気の「eMAXIS Slim」シリーズ。 |

※表のなかのファンド名をクリックすると、最新の価格やチャートが見れます。

3位「eMAXIS Slim先進国株式インデックス」

| ファンド名 | eMAXIS Slim 先進国株式インデックス(除く日本) |

| 資産クラス | 先進国株式 |

| 連動する指数 | MSCIコクサイ・インデックス |

| 基準価額 |

40,539円 |

| 純資産額 |

1兆1,671.96億円 |

| 信託報酬(税込) | 0.09889% |

| トータルリターン | +19%(1年)、+28.52%(3年)、+22.67%(5年) |

| 運用会社 | 三菱UFJアセットマネジメント(旧三菱UFJ国際投信) |

| ファンドの特色 | 業界最低水準の運用コストを将来にわたって目指し続けることで人気の「eMAXIS Slim」シリーズ。 日本を除く世界の主要先進国(22ヵ国・地域)の株式に投資できる。 投資先の割合は、1位がアメリカ、2位がイギリス、3位がカナダ。 「個人投資家が選ぶ! Fund of the Year 2025」では、インデックス部門で第7位にランクイン。 |

※表のなかのファンド名をクリックすると、最新の価格やチャートが見れます。

4位「楽天・全米株式インデックス・ファンド」

| ファンド名 | 楽天・全米株式インデックス・ファンド |

| 資産クラス | 米国株式 |

| 連動する指数 | CRSP USトータル・マーケット・インデックス |

| 基準価額 | 39,765円 |

| 純資産額 | 2兆2,718.80億円 |

| 信託報酬(税込) | 0.162% |

| トータルリターン | +14.97%(1年)、+29.06%(3年)、+22.81%(5年) |

| 運用会社 | 楽天投信投資顧問 |

| ファンドの特色 | 世界最大級の運用会社バンガード社の「バンガード・トータル・ワールド・ストックETF」を通じて、 米国株式市場で投資可能な約4,000銘柄(大型・中型・小型株)に投資できる。愛称は「楽天・VTI」。 「個人投資家が選ぶ! Fund of the Year 2025」では、インデックス部門で第10位にランクイン。 お笑い芸人の厚切りジェイソン氏が、著書で同ファンドを紹介したことでも話題に。 |

※表のなかのファンド名をクリックすると、最新の価格やチャートが見れます。

5位「eMAXIS Slimバランス(8資産均等型)」

| ファンド名 | eMAXIS Slim バランス(8資産均等型) |

| 資産クラス | バランス型 |

| 連動する指数 | バランス型なのでなし(合成指数) |

| 基準価額 | 20,152円 |

| 純資産額 |

4,593.02億円 |

| 信託報酬(税込) | 0.143% |

| トータルリターン | +15.91%(1年)、+14.98%(3年)、+10.93%(5年) |

| 運用会社 | 三菱UFJアセットマネジメント(旧三菱UFJ国際投信) |

| ファンドの特色 |

業界最低水準の運用コストを将来にわたって目指し続けることで人気の「eMAXIS Slim」シリーズ。8つの資産 |

※表のなかのファンド名をクリックすると、最新の価格やチャートが見れます。

6位「ひふみプラス」

| ファンド名 | ひふみプラス |

| 資産クラス | 国内外株式 |

| 連動する指数 | アクティブファンドなのでなし |

| 基準価額 | 75,288円 |

| 純資産額 | 6,746.15億円 |

| 信託報酬(税込) | 1.078% |

| トータルリターン |

+19.54%(1年)、+17.57%(3年)、+7.78%(5年)、+9.94%(10年) |

| 運用会社 | レオス・キャピタルワークス(SBIグループ) |

| ファンドの特色 |

テレビ東京の経済番組『ガイアの夜明け』にも登場した、藤野英人ファンドマネージャーが中心となって運用する「ひふみ投信」シリーズ。 |

※表のなかのファンド名をクリックすると、最新の価格やチャートが見れます。

7位「SBI・V・S&P500インデックス・ファンド」

| ファンド名 | SBI・V・S&P500インデックス・ファンド |

| 資産クラス | 米国株式 |

| 連動する指数 | S&P500指数 |

| 基準価額 | 36,058円 |

| 純資産額 | 2兆6,008.12億円 |

| 信託報酬(税込) | 0.0938% |

| トータルリターン |

+15.58%(1年)、+29.8%(3年)、+24.25%(5年) |

| 運用会社 | SBIアセットマネジメント |

| ファンドの特色 | 愛称は『SBI・V・S&P500』。2021年6月15日に『SBI・バンガード・S&P500』から名称変更。 世界最大級の運用会社バンガード社の「バンガード・S&P500ETF」を通じて、米国企業500社に投資する。 |

※表のなかのファンド名をクリックすると、最新の価格やチャートが見れます。

8位「ニッセイ外国株式インデックスファンド」

| ファンド名 | ニッセイ外国株式インデックスファンド |

| 資産クラス | 先進国株式 |

| 連動する指数 | MSCIコクサイ・インデックス |

| 基準価額 | 53,538円 |

| 純資産額 | 9,841.32億円 |

| 信託報酬(税込) | 0.09889% |

| トータルリターン | +18.97%(1年)、+28.48%(3年)、+22.61%(5年)、+15.47%(10年) |

| 運用会社 | ニッセイアセットマネジメント |

| ファンドの特色 | 2013年12月10日に設定され、同タイプのファンドとしては長い運用実績をもつ。 日本を除く世界の主要先進国の株式に投資できる。 投資先の割合は、1位がアメリカ、2位がイギリス、3位がカナダ。 「個人投資家が選ぶ! Fund of the Year 2025」のインデックス部門では、第3位にランクイン。 |

※表のなかのファンド名をクリックすると、最新の価格やチャートが見れます。

9位「eMAXIS Slim全世界株式(除く日本)」

| ファンド名 | eMAXIS Slim 全世界株式(除く日本) |

| 資産クラス | 全世界株式 |

| 連動する指数 | MSCIオール・カントリー・ワールド・インデックス(除く日本) |

| 基準価額 | 34,184円 |

| 純資産額 | 9,843.65億円 |

| 信託報酬(税込) | 0.05775% |

| トータルリターン | +20.31%(1年)、+27.87%(3年)、+21.48%(5年) |

| 運用会社 | 三菱UFJアセットマネジメント(旧三菱UFJ国際投信) |

| ファンドの特色 | 業界最低水準の運用コストを将来にわたって目指し続けることで人気の「eMAXIS Slim」シリーズ。 『eMAXIS Slim全世界株式(オール・カントリー)』から日本を除く先進国と新興国の株式に投資できる。 投資先の割合は、1位がアメリカ、2位がイギリス、3位がカナダ。 すでに日本の個別株式を保有しており、日本株の資産構成比を高めたくない人におすすめ。 「個人投資家が選ぶ! Fund of the Year 2025」のインデックス部門では、第4位にランクイン。 |

※表のなかのファンド名をクリックすると、最新の価格やチャートが見れます。

10位「eMAXIS Slim新興国株式インデックス」

| ファンド名 | eMAXIS Slim 新興国株式インデックス |

| 資産クラス | 新興国株式 |

| 連動する指数 | MSCIエマージング・マーケット・インデックス |

| 基準価額 |

23,619円 |

| 純資産額 | 3,237.40億円 |

| 信託報酬(税込) | 0.1518% |

| トータルリターン | +31.03%(1年)、+22.63%(3年)、+13.25%(5年) |

| 運用会社 | 三菱UFJアセットマネジメント(旧三菱UFJ国際投信) |

| ファンドの特色 |

業界最低水準の運用コストを将来にわたって目指し続けることで人気の「eMAXIS Slim」シリーズ。 |

※表のなかのファンド名をクリックすると、最新の価格やチャートが見れます。

\取扱い銘柄数はトップクラス/

2.「マネックス証券のつみたてNISAランキング」からわかること

マネックス証券のユーザーがつみたてNISAに新規で設定した銘柄の傾向から、個人投資家はどのような投資信託を選んで資産形成をすべきかのヒントを見ていきましょう。

2.1.「米国株式」「世界株式」「先進国株式」を選ぶ個人投資家が多い

今回のランキングを投資対象別に大きく分けると、次のようになります。

- 米国株式:3本

- 全世界株式:2本

- 先進国株式:2本

- 新興国株式:1本

- バランス型:1本

- アクティブファンド(国内外株式):1本

米国株式が3本もあることから、世界経済の中心であるアメリカの株価上昇を期待して積立設定をしている人が多いことが考えられます。

しかも、「全世界株式」と「先進国株式」の投資先の約60~70%は米国株であることを考えると、今回のランキングに入った7本の投資信託の動向は、米国がカギを握っているといっても過言ではありません。

2.2. 資産形成の鉄則は「長期・積立・分散」

資産形成の鉄則は、信託報酬が低いインデックスファンドによる「長期・積立・分散」です。

・信託報酬…投資信託の運用や管理にかかる手数料のこと。運用金額に対してかかるため、期間が長くなるにつれて支払う額も増える。

・インデックスファンド…日経平均株価などの指数に連動するように設計された投資信託のこと。

ただし、今後も経済の成長が期待でき、長期的に見ると株価が右肩上がりになる確率が高い国や地域に投資することが前提であることを忘れてはいけません。

株価が横ばいもしくは右肩下がりになることが予想される国や地域、商品を選んでしまうと、いくらドルコスト平均法で「株価が高いときは少なく、株価が安いときは多く」毎月定額でコツコツ買っても、最終的には損する確率が高くなります。

しかし、米国は移民を受け入れて人口が増えており、その分労働者の数も多いので、彼らが生み出すサービスの価値の合計(=GDP)の増加とともに長期的な株価の上昇が期待できます。

また、グーグルやアップル、テスラのようなグローバルに活躍して成長する企業が誕生する土壌があることも、米国の株価に優位性がある要因の一つとされています。

そのため、今回のランキングで「米国株式」が3本も入ったことは、個人投資家が米国の力強い経済成長を期待した結果だと考えることもできます。

2.3. 資産形成に最適な投資信託は「インデックスファンド」

ここまでの話をまとめると、投資信託で資産形成をするなら、低コストのインデックスファンドを、「米国株式」「全世界株式」「先進国株式」のどれかで運用することが基本になります。

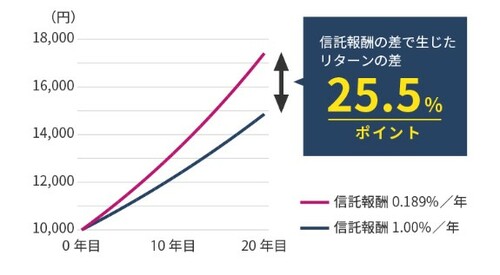

運用コストのわずかな差が、10年後や20年後のパフォーマンスに大きな差となって現れます。このことを証明するために、信託報酬が異なる2つのファンドのパフォーマンスを比べた次のグラフをご覧ください。

信託報酬が0.189%(ピンク)と1.00%(青)とでは、20年間でパフォーマンスは25.5%(ポイント)も異なります。

そのため、投資対象が同じ投資信託で迷ったら、信託報酬が低いほうを選んでおくことをおすすめします。

さてここで、今回ランクインした「米国株式」「全世界株式」「先進国株式」以外の投資信託についても簡単に触れておきます。

6位の「ひふみプラス」は唯一のアクティブファンドですが、過去10年間のリターンが10%以上と実績があります。メディアにもよく登場する藤野英人ファンドマネージャーが中心となって運用していることもあり、個人投資家に根強い人気があります。

また、5位の「eMAXIS Slimバランス(8資産均等型)」は1本のファンドで株式や債券など複数の資産に投資できるバランス型ファンドです。

次の円グラフのように「国内株式」「先進国株式」「新興国株式」「国内債券」「先進国債券」「新興国債券」「国内REIT」「先進国REIT」の8つの資産に12.5%ずつ均等に分散投資ができるのが特長です。

そして、10位の「eMAXIS Slim新興国株式インデックス」は、ブラジル、ロシア、インド、中国などの「BRICS(ブリックス)」と呼ばれる、高い経済成長が期待される新興国を中心に投資します(現在、ロシアは除外)。

しかし、2022年2月から3月中旬にかけては、ロシアによるウクライナ侵攻からロシアをはじめとした世界中の株価が大幅に下落し、同ファンドの基準価額も大きく下落しました。

このように、新興国株式への投資は「ハイリスク・ハイリターン」なので、つみたてNISAで選ぶ場合は、配分比率を10%程度に抑えてリスクを取り過ぎないように注意しましょう。

\初心者にもおすすめ/

まとめ:マネックス証券でおすすめのインデックスファンド

最後に、今回のランキングに入った銘柄のなかから、マネックス証券のつみたてNISAで買えるおすすめのインデックスファンドを資産クラス別に整理しておきます。

■マネックス証券でおすすめの投資信託

【米国株式】

- eMAXIS Slim米国株式(S&P500)

- 楽天・全米株式インデックスファンド

- SBI・V・S&P500インデックス・ファンド

【全世界株式】

- eMAXIS Slim全世界株式(オール・カントリー)

- eMAXIS Slim全世界株式(除く日本)

【先進国株式】

- eMAXIS Slim先進国株式インデックス

- ニッセイ外国株式インデックスファンド

本記事を参考にして長期投資に適したファンドを見つけて、あなたの資産形成にお役立てください。

\資産形成を始めるなら/

ネット証券大手のマネックス証券。SGO編集部では、営業本部長兼マーケティング部長の山田氏にインタビュー取材を実施し、「顧客の資産を増やす取り組み」「クレカ積立1.1%還元を実現できた理由」「取引ツールの使い分け方」「初心者が資産形成に取り組むときのヒント」などについて伺いました。

『【社員インタビュー】顧客の資産を守りながら増やす「アセマネモデル」の具体的な取り組みとは?』からご覧ください。