高学歴の高齢男性は注意…「自信過剰バイアス」とは?

例えば「EB債(他社株転換可能債)」のように、金融派生取引の一種であるオプションを売却する取引を含む商品は、市場の情勢によっては損失が著しく拡大します。日本証券業協会では、「EB債は複雑な仕組みの金融商品ですので、商品の特性についてしっかりと説明を受け、十分に理解した上で購入しましょう」(日本証券業協会ホームページ)と述べていますが、その内容を本質から理解するには、ある程度の時間が必要でしょう。

子どもとしては、知識と経験が少なく、判断能力も低下している可能性もある親にそんな商品に投資されては困るというわけです。

この判断能力の点ですが、ジェロントロジー(老年学)の研究によると、高齢者は自信過剰になって金融資産運用の判断が自信過剰になることがわかっています。この「自信過剰バイアス」は、女性よりは男性において、また学歴が高ければ高いほど、そして加齢とともに強まることが確認されています。そこで親の自己認識とのズレが生じ、子どもが不安を感じることになります。

世界の株式に分散した、長期の積立投資を選ぼう

そこで、子どもが懸念する価格下落への対処策として、投資対象を世界の株式に分散し、一括投資を避けて積立投資を組み合わせることも必要になります。積立投資は資産形成のための投資手法ですが、資産活用型運用にも有効です。現在のように、中国の不動産価格に懸念があるようなときにはとくに必要でしょう。また、さらに投資内容に債券を加えると、価格変動性が減少し、子どもも安心すると思います。

そして、長期的な資産運用では経常的に発生するコストも大きな問題となります。投資信託の場合、運用管理費用(信託報酬)の小さいインデックス・ファンドなら、その点で有利となります。内外の株式に投資を行うインデックス・ファンドを積立で購入していくといった運用は、収益性が高く、堅実でロー・コストの投資手法といえるでしょう。

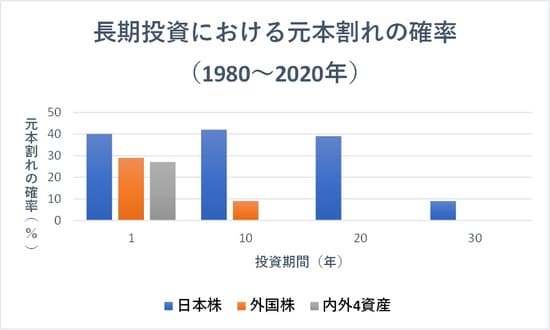

なお、子どもが心配されるのであれば、内外の債券投資も組み合わせて4資産分散投資にすれば10年で元本割れはないという試算もあります。

相続分割の手続きを考えても、投資信託等の金融資産は分割が容易であり、優れた相続財産になると思います。

藤波 大三郎

中央大学商学部 兼任講師

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】