●ドル円は9月のFOMC以降ドル高・円安が大きく進行し、足元で113円台後半に達している状況。

●米金融政策正常化が意識され、原油価格も上昇、米利上げの織り込みが進んでドル高・円安に。

●原油生産余力は十分で米利上げ織り込みもかなり進行、ドル高・円安の速度は落ち着く方向か。

ドル円は9月のFOMC以降ドル高・円安が大きく進行し、足元で113円台後半に達している状況

年初から足元までのドル円の動きを振り返ってみると、1月6日に一時1ドル=102円59銭水準をつけた後、米長期金利の上昇などを背景に、3月31日には110円97銭水準までドル高・円安が進みました。その後はいったんドル安・円高方向に転じたものの、米金融政策の正常化を織り込む形で、徐々にドル買い・円売りが優勢となり、7月2日には111円66銭水準をつけました。

しかしながら、ドル円は夏場に方向感を失い、110円を挟んで上下1円程度の値幅で推移する展開がしばらく続きました。ただ、9月21日、22日に開催された米連邦公開市場委員会(FOMC)以降、再びドル買い・円売りの動きが急速に強まり、10月12日には113円79銭水準までドル高・円安が進みました。今回のレポートでは、足元でドル高・円安が大きく進行した背景を探り、当面の方向性について考えます。

米金融政策正常化が意識され、原油価格も上昇、米利上げの織り込みが進んでドル高・円安に

改めて9月のFOMCの内容を確認すると、声明ではテーパリングの開始が近いことが示唆され、また、FOMCメンバーが適切と考える「政策金利水準の分布図(ドットチャート)」では2022年に0.5回、2023年と2024年はそれぞれ3回の利上げ(利上げ幅は0.25%)が示唆され、タカ派的な見方が示されました。一方、商品市場では、9月のFOMC後、WTI原油先物価格の上昇基調が鮮明になりました。

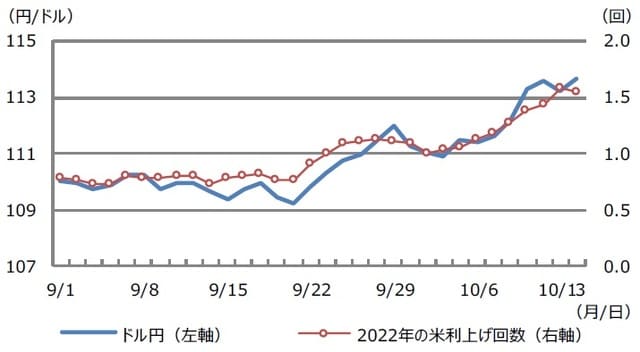

つまり、足元のドル高・円安の動きは、①9月のFOMCで、近くテーパリング開始の可能性が示唆され、同時に将来的な利上げ予想も示されたこと、②原油高がインフレを連想させたこと、この2点により、利上げの織り込みが一気に進んだことによるところが大きいと推測されます。実際、フェデラルファンド(FF)金利先物市場が織り込む2022年の米利上げ回数とドル円には、相応に高い連動性がみられます(図表1)。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

原油生産余力は十分で米利上げ織り込みもかなり進行、ドル高・円安の速度は落ち着く方向か

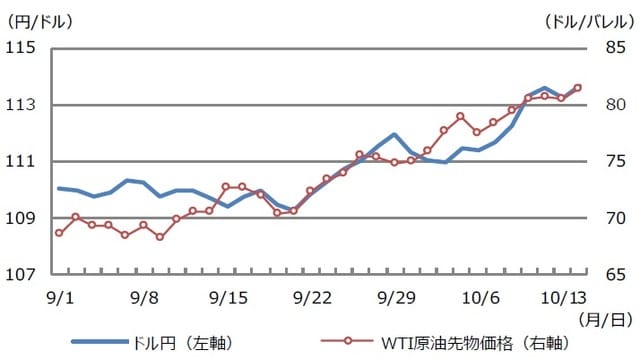

また、米利上げの織り込みを加速させた一因と思われるWTI原油先物価格とドル円の推移を重ねてみると、やはりこれらにも相応に高い連動性が確認されます(図表2)。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

以上の点は、ドル円の当面の方向性を考える上で、重要な手掛かりとなります。つまり、原油高と利上げ織り込みの継続は、ドル高・円安を一段と進行させる要因であり、原油高と利上げ織り込みの一巡は、ドル高・円安を一服させる要因とみています。

まず原油について、米国ではシェールオイルの生産が採算に乗りつつある模様で、石油輸出国機構(OPEC)も協調減産をしている現状、生産余力は十分にあると考えられます。また、FF金利先物市場が織り込む2023年までの米利上げ回数は直近で約3.6回と、すでにドットチャートが示唆する回数に達しています。そのため、この先は、原油高と利上げ織り込みが一巡し、ドル高・円安の進行速度も次第に落ち着く公算が大きいと思われます。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『ドル高・円安進行の背景と当面の見通し』を参照)。

(2021年10月15日)

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト