「9/7~9/13のFX投資戦略」のポイント

[ポイント]

・3日発表の米雇用統計で注目のNFPが「ネガティブ・サプライズ」となったことから、早期テーパリング観測が後退した。この先の米金利低下は限られる可能性大。

・米金利低下が限られるなら、基本的には米ドルの下落も限られそう。米ドル/円は過去2ヵ月続くレンジ下限、109円を割れないか、割れても意外に米ドル下落は限定的か。

・ユーロ/米ドル、豪ドル/米ドルは52週MAを大きく、長く上回らない可能性も。

対円は一時109円半ばまで下落…米ドル今後の展開は?

3日発表の米8月雇用統計では、注目のNFP(非農業部門雇用者数)が予想を大きく下回る、いわゆる「ネガティブ・サプライズ」となりました。これを受けて、テーパリング(米金融緩和の縮小)開始について、最短シナリオである9月FOMC(米連邦公開市場委員会)での決定の可能性はほぼなくなったとの見方が広がりました。

こういったなかで、米ドルはほぼ全面安となり、米ドル/円も一時109円半ばまで下落しました。では米ドルはどこまで下落するのでしょうか。

著者は、米ドルの下落は限定的にとどまる可能性が高いのではないかと考えています。理由の一つに、米ドルと相関性の高い米金利は、低下が限られそうだということが挙げられます。

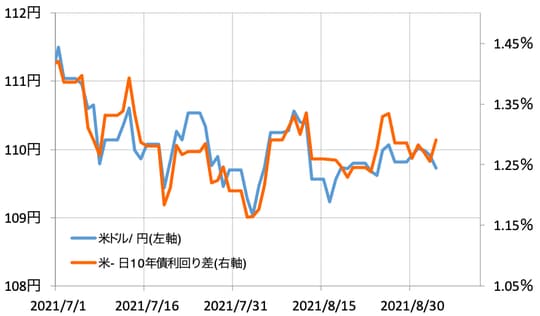

たとえば、3日の雇用統計発表後、米10年債利回りはむしろ上昇となり、この結果日米10年債利回り差米ドル優位は拡大となりました(図表1参照)。なぜ、米10年債利回りは、NFPの「ネガティブ・サプライズ」を受けて、早期テーパリング観測が後退するなかでも上昇したのでしょうか。

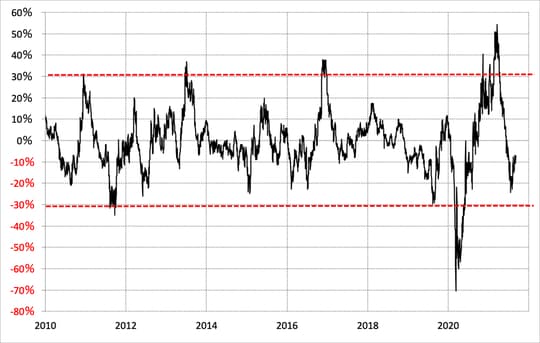

米10年債利回りの90日MA(移動平均線)からのかい離率はマイナス10%近くまで拡大していますが、これは経験的には「下がり過ぎ」気味の可能性を示しています(図表2参照)。このように、すでに「下がり過ぎ」気味となっていることから、一般的に金利低下要因と見られた材料に対しても、素直な反応とならなかった可能性が考えられるのです。

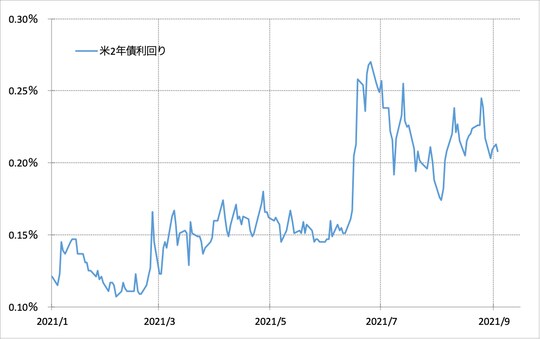

基本的に金融政策を反映するのは2年債利回りですが、米2年債利回りは早期テーパリング観測後退を受けて一段の低下に向かうかといえば、疑わしいものです。

米2年債利回りは、足元で0.2%程度での推移となっています。本来的に、早期テーパリング開始を織り込むなら、経験的にはゼロ金利政策の管理上限、0.25%を上回っているのが基本ですが、そうはなりませんでした(図表3参照)。

早期テーパリング開始を織り込んだ動きになっていなかったわけですから、可能性後退に伴う米2年債利回り低下も、自ずと限られるのではないでしょうか。

また、今回の雇用統計の結果を受けて、9月FOMCでのテーパリング開始決定の可能性はほぼなくなったとの見方が基本のようですが、一方で、11月ないし12月とった年内のFOMCでのテーパリング開始決定はなお有力と見られています。その場合、やはり金融政策を反映する米2年債利回り低下余地は限られるでしょう。

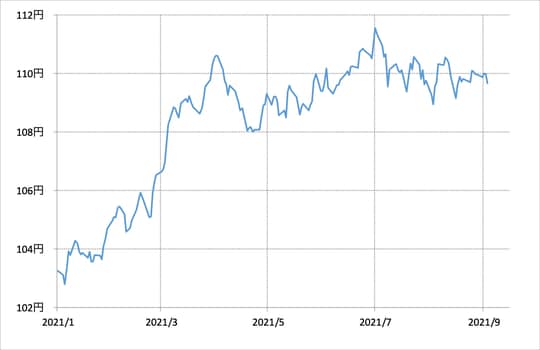

本記事で見てきたように、米金利低下が限られるなら、その影響を受ける米ドルも、下落は限られるのではないでしょうか。ちなみに、米ドル/円は、109~110円半ばを中心とした狭いレンジでの小動きがすでに2ヵ月も続くところとなっています(図表4参照)。長く続いた小動きの反動で、レンジを抜けた方向に大きく動く可能性が高いのです。

ただ、米金利低下が限られるなら、そもそもレンジの下限、109円を割れない可能性が高く、割れて米ドル安方向に大きく動いた場合でも、意外に米ドル安・円高は限定的にとどまるかもしれません。