「8/31~9/6のFX投資戦略」のポイント

[ポイント]

・注目のジャクソンホール・パウエル発言の後は米金利低下・米ドル反落。ただ米金融緩和見直しの可能性が高まったなかでは、米金利低下には自ずと限度があり、基本的には米金利上昇再燃を手掛かりに、米ドル高・円安再開をにらむ展開か。

・物価や雇用の客観データからすると、考えられる最短のシナリオである9月FOMCでテーパリング開始が決定される可能性もありそう。

さらなる米金利低下=米ドル下落リスクはあり得るのか

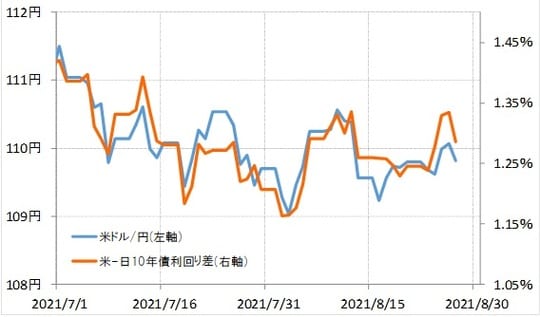

注目された27日のジャクソンホール講演で、パウエルFRB(米連邦準備制度理事会)議長は、「テーパリング」(金融緩和の縮小)について、年内に開始できるとの見方を示しました。また、利上げは急がないとの考え方を確認したことに反応して、米金利は低下し米ドル/円も110円割れと反落しています(図表1参照)。では、さらなる米金利低下=米ドル下落リスクはあり得るのでしょうか。

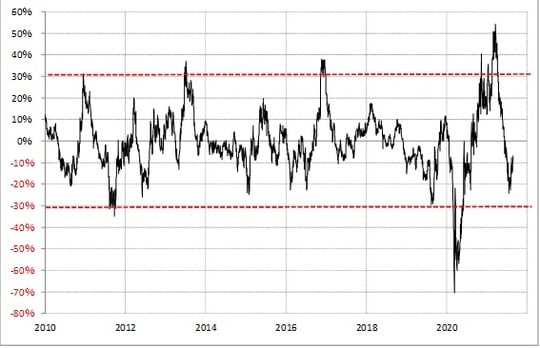

米金利、米10年債利回りについて90日MA(移動平均線)からのかい離率で見ると、足元でマイナス10%程度です(図表2参照)。これは、極端ではないものの、米金利が「下がり過ぎ」気味になっていることを示しています。金融緩和見直しに動く可能性が高まるなかで、米金利「下がり過ぎ」の拡大には、基本期には限度があるのではないでしょうか。

金融政策を反映するのは、基本的には10年債利回りのような長期金利ではなく、2年債利回りです。6月FOMC(米連邦公開市場委員会)後に急騰したのち、この間の高値圏で、米2年債利回りが一進一退の動きとなり、日米2年債利回り差米ドル優位もほぼ横這いが続くなか、米ドル/円は2ヵ月近くもの間、109~110円半ば中心の狭いレンジで方向感の乏しい展開が続いてきました(図表3参照)。