海外移住した際の相続税の課税対象財産と注意点

海外移住をしても、それだけでは相続税を回避できません。相続税を回避するためには、相続開始前10年以上前の海外移住に加えて、相続財産も海外に移動させる必要があります。

■海外居住者でも日本国内の財産は相続税の対象

制限納税義務者に該当する場合でも、被相続人の国内財産は相続税の課税対象ですので、財産を海外に持ち運ぶ必要があります。

海外移住する際、もちろん生活資金は国外に送金するかと思いますが、日本国内の不動産は相続開始前に処分しなければ、相続税の対象となります。

したがって相続税を回避するためには、相続財産の処分・整理が必要で、海外移住だけでは相続税対策は不十分です。

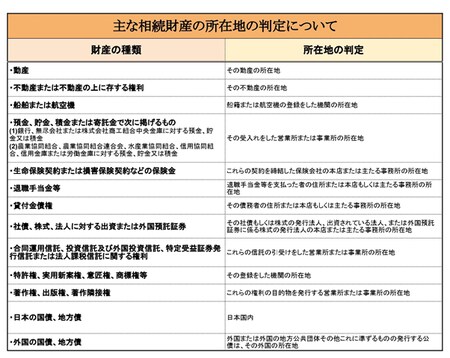

■課税対象財産の種類によって所在地の判定方法は異なる

日本の国内財産と国外財産は、財産の種類ごとで判断し、所在地の判定は財産の種類によって異なります。

たとえばアメリカに所在する土地は国外財産ですが、日本支店で受け入れた銀行口座の預金は、国内財産として取り扱います。

そのため日本に関係がある相続財産についてはすべて国内財産になる可能性があり、国外に財産を移動させる際には注意が必要です。

■海外資産については移住先の国で相続税が課される可能性がある

制限納税義務者が、日本国外に財産を移動させれば、日本の相続税を回避できます。

ただ日本の相続税のように、相続開始時点で課税される税金(遺産税など)は世界各国で存在し、日本国外に財産を移動させても、移住先の国で相続税が課される可能性があります。

また国によって、相続税の課税方法や課税対象となる財産の種類は異なります。日本と同じように、居住者には国内外すべての財産に対し相続税を課す国もありますので、移住先の税制も確認しなければいけません。

なお日本の相続税には「外国税額控除」が存在し、外国で相続税に相当する税金を納めている場合には、日本の相続税から控除されます。

無理な相続税対策は税務調査の対象となりやすい

日本国籍を有している場合、被相続人と相続人が共に海外移住を行い、相続開始時点で10年を超える期間、日本に住所がない状況を作る必要があります。

相続税法基本通達(1の3・1の4共-5)では、「住所」を生活の本拠としている場所と定めており、生活の拠点の判断は客観的事実に基づき判断されます。

そのため海外に居住場所が存在しても、税務署が生活の拠点が日本国内にあると判断すれば、(居住・非居住)無制限納税義務者として、国内外の相続財産に相続税が課されます。

また相続財産の所在地の判定時期は相続開始時点です。預金などは国外送金により海外に移動できますが、外資系銀行に預金を移しても、受け入れした支店が日本であれば国内財産となります。

また国外送金の金額が100万円を超えた場合、金融機関は法定調書として、税務署に送金内容を報告します。税務署は法定調書以外にも、他国と情報共有・交換を行い、国外財産を把握しています。そのため海外移住と財産の国外持ち出しは的確に行わないと、相続税を節税することはできません。

相続税は相続開始した時点の法律で判断します。本記事は2020年(令和2年)時点の相続税法に基づき説明していますが、今後法律が改正されれば、改正後の法律に基づき相続税の計算をしなければなりません。

タックスヘイブンを利用した租税回避は世界的に問題視されており、海外財産への課税が厳しくなることは避けられず、将来的には制限納税義務者の要件が変更になることも考えられます。

法律の範囲内で税金を回避することは、節税であり合法です。しかし法律を無視して納税を避ける行為は、脱税であり違法です。

合法的に相続税を回避すれば、税務署から指摘を受けることはありませんが、法律解釈を間違えたり適用要件を満たしていなければ、税務調査により指摘を受けます。

税務署は、海外資産を保有する人への税務調査を積極的に行っているため、相続開始直前に国外に多額の財産を持ち出すと、税務調査の対象となりやすいです。税務調査により指摘を受けた場合、本税以外に、加算税・延滞税の追徴金を支払うことになります。

過度な税金回避の行動は逆効果になりますので、相続税対策は相続税専門の税理士に相談し、法律の範囲内で適切に行ってください。

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】