日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

巨額損失の原因は「デリバティブ取引」の一種のTRS

アルケゴス・キャピタル・マネジメントで自己資金を運用していたビル・ホアン氏は、牧師の家庭に生まれ、1982年に韓国から米国に移住し、名門カリフォルニア大学ロサンゼルス校を経て、カーネギーメロン大学でMBA(経営学修士号)を取得した。複数の証券会社でセールスマンとして勤務し、1996年に著名なヘッジ・ファンド・マネージャーであるジュリアン・ロバートソンが率いるタイガー・マネジメントに株式アナリストとして入社し、株式投資の第一線で経験を積んだ。

2001年にタイガー・マネジメントが解散することになると、ロバートソン氏の勧めで、タイガー・アジア・マネジメントを設立し、ピークで約100億米ドル(1.1兆円)の運用資産を預かる等、成功を収めた。しかし、2012年にインサイダー取引等の問題で、不正利益の返還や罰金として計60百万米ドル(66億円)以上を支払い、タイガー・アジア・マネジメントを閉鎖することに。

その後、2億米ドル(220億円)以上だったと推定されるホアン氏の自己資金は、2013年に設立したアルケゴスでの積極的な運用で、2017年に40億米ドル(4,400億円)、2021年3月初旬には200億米ドル(2.2兆円)に到達し、一時的に300億米ドル(3.3兆円)を超えたとされている。また、レバレッジ(実質的な借金)を活用して、1,000億米ドル(11兆円)のポジションを構築していたとされる。

なお、本記事で使用しているホアン氏やアルケゴスに関わる数字は、個人的に信頼性が高いと思えた、ブルームバーグ・ビジネスウィーク誌の「Bill Hwang Had $20 Billion, Then Lost It All in Two Days(2.2兆円の資産を築いたホアン氏は2日間で全てを失った)」を参考にしている。また、便宜上、1米ドルを110円で換算している。

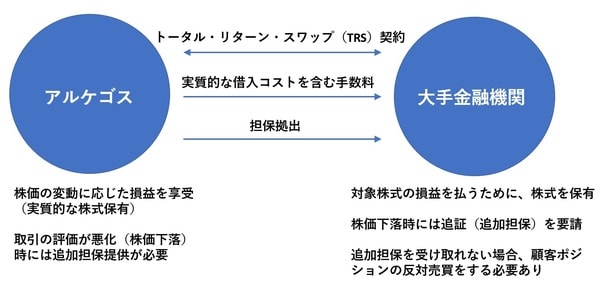

今回の巨額損失は、デリバティブ(金融派生商品)の一種である、トータル・リターン・スワップ(TRS)によるものだと報道されているが、その取引内容は次のような取引図で表現できる(図表1)。

上記の例における反対売買は、金融機関が株式を売却すると同時に、アルケゴスと締結していたTRS契約を解約すること。これにより、市場価格の変動を受けない形で、アルケゴスと金融機関の債権債務が確定する。

数字を使って、TRS取引の損益を例示してみる。

(前提)2兆円の自己資金で5倍のレバレッジ(8兆円を借り入れる)で運用するケース。つまり、2兆円を担保に、10兆円想定元本のTRS契約を締結したと仮定する。

ケース①:直後に株価が10%上昇した場合、2兆円の自己資金に1兆円のリターンが加わり、自己資金が1.5倍の3兆円に。

ケース②:直後に株価が20%下落した場合、2兆円の自己資金があったものがTRS契約の評価損2兆円と相殺され、純資産がゼロに。その過程で追証がかかり、追証に応じられないことがわかると、金融機関側は顧客ポジションの反対売買をして債権回収を試みる。

限られた銘柄に多額の資金が投じられていたため、ポジションの解消が株価の一段の下落を引き起こすこともあるし、時間的なズレもありえる。売却時点で、さらに10%株価が下落していたと仮定すると、顧客資産がゼロとなった上に、金融機関側に1兆円の損失が生じる(顧客は1兆円の債務超過)。

実際に、アルケゴスが集中投資していた代表銘柄とされる「バイアコムCBS」の株価は、年始の44.64ドルから3月22日(月)の高値100.34ドルまで年初対比2.2倍以上と高騰したが、増資を発表すると下落基調となり、翌日23日(火)は高値対比マイナス9.06%の91.25ドル、24日(水)は同マイナス30.14%の70.10ドル、25日(木)は同マイナス33.87%の66.35ドル、26日(金)は同マイナス51.93%の48.23ドルで引けている(株価はすべて終値ベース)。

上記の株価推移と一致するように、一部金融機関が最初の反対売買を開始したのは3月25日(木)から3月26日(金)にかけてとされており、反対売買がさらなる株価の下落を招いたのであろうことも想像できる。

複数の大手金融機関が巨額損失を被った4つの要因

複数の大手金融機関が巨額損失に至った極めて特殊なケースだが、その背景には次のような要因があると考えられる。

【要因1】ファミリーオフィス

お金持ちが自分のお金を運用しているだけという建付けのため、米国証券取引委員会(SEC)に登録されず、金融当局に監督されていないため、リスク管理がきちんとできていなかった。また、運用の開示義務もない。

【要因2】報告義務のないTRS

アルケゴスが利用したとされるTRS取引では、実質的にバイアコムCBSをはじめとした限られた企業の大株主であったにも関わらず株式の現物保有ではないため、情報公開がされない(通常、上場企業の大口株主になると報告義務がある)。

【要因3】アルケゴス/ホアン氏の運用手法

アルケゴスが破綻した最大の理由は、過剰レバレッジ(多額の借入)だ。借入をせず自己資金のみで株式投資をするだけでは当然破綻はしない(債務超過にはならない)。レバレッジを利用した場合、成功すれば収益が加速度的に増加するが、失敗すれば損失も加速度的に増加する。

また、巨額の運用資金を限られた銘柄に集中投資することは、それ自体が株価を上げる要因になりえるが、バイアコムCBS株価から推測されるように、いったん反転すると、反対売買がさらに損失を膨らませることになる。

【要因4】金融機関側の事情

金融機関は様々な規制に基づいてビジネスを行っているが、民間企業であり、収益の獲得、向上も重視せざるをえない。

全体像が把握できていない状況下、過去のインサイダー取引等の懸念は有していたものの、多額の寄付を財団を通じて行う敬虔なクリスチャンで、巨額の富を運用で築いたホアン氏が、自己資金を全額吹き飛ばしえるようなポジションを構築することは想定しえず、許容可能との判断で最大限の取引を行ったと考えられる。

また、一部の金融機関で反対売買に時間をかけたことも損失額を拡大させた可能性がある。

今回は極めて異例なケースで、類似例はないようだが、想定をしていない問題が起きると、規制強化が議論されるのが一般的で、実際に議論されている。その動向も注視したい。