\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

6月FOMC:市場が注目したドットチャートから利上げの前倒しが示唆された

米連邦準備制度理事会(FRB)は2021年6月15~16日に開催した米連邦公開市場委員会(FOMC)で政策金利の据え置きや、米国債を月800億ドル、住宅ローン担保証券(MBS)を400億ドルペースで購入の維持を表明しました。

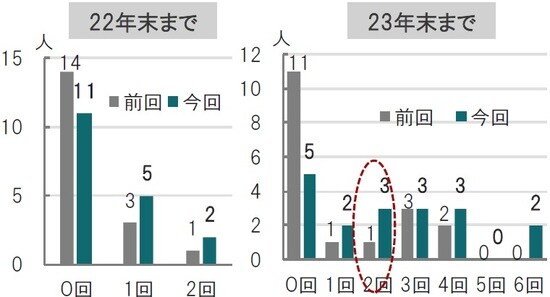

注目のドットチャート(年末の政策金利の水準の想定)では23年末までに2回の利上げを想定する人が過半となりました(図表1参照)。3月のFOMCでは23年に利上げなしが11人いましたが、今回は5人となりました。

※横軸は1回の利上げを0.25%と仮定した場合の回数、各参加者が示した各年末の政策金利の水準を想定される利上げ回数へ置き換え

出所:FRBのデータを使用してピクテ投信投資顧問作成

どこに注目すべきか:FOMC、ドットチャート、テーパリング、利上げ

今回のFOMCでは、ドットチャートの変化、経済見通し、テーパリング(債券購入の縮小)議論の開始の有無の3点に注目していましたが、公表された内容ではいずれもがタカ派(金融引締めを選好)的でした。特にドットチャートでは利上げ時期前倒しの可能性も示され、今後は従来より利上げ時期を意識した市場展開が想定されます。

先の注目点を中心に今回のFOMCを振り返ります。まず、図表1で23年のドットチャートを利上げ回数に読み替えると、23年末まで利上げなしはわずか5人と少数派になりました。根拠薄弱ですがFRBのパウエル議長の日頃の言動から、パウエル議長は利上げなしのうちの一人かもしれません。

なお、FOMC参加者18人の予想で、その中央値が利上げ回数2回なので、これを利上げ回数の目安としています。同様の読み方で22年末のドットチャートを見ると、18人中7人が利上げを支持しており、3月の4人から増加しています。金利先物などを見ると、市場では今回のFOMC前に23年の利上げは織り込んでいたと見られます。利上げ前倒しと表現されるのは、前回(3月)のドットチャートで23年末まで利上げなしが多数派だったことに由来します。6月のドットチャートで示された23年中の利上げの想定(前倒し)は単に市場予想に近づいただけとの冷静な見方もできそうです。

一方、メインシナリオには程遠いものの一応可能性が示された22年の利上げは市場でも十分織り込まれていたとは思えず、今後の動向に一応、注意は必要です。

次に、FOMC参加者の経済見通しを見ると、ワクチン接種の予想以上の拡大などを背景に経済認識を改善させています。また、インフレ率予想は21年を1%引き上げ、22、23年も各々0.1%上方修正しています。平均インフレ率を導入した昨年9月のFOMCでは22年のインフレ率を1.8%と予想していました。21年のインフレ率の急上昇は一過性ながら、その先のインフレ率も徐々に上昇しています。もっとも、この程度の水準のインフレ率なら許容範囲とも考えられ、利上げ前倒しの理由には不十分かもしれません。あくまで仮説ですが、本当は資産インフレへの警戒なのかもしれません。市場全体は健全としても、ミーム株など投機的な取引が一部に見られるからです。

パウエル議長は会見で事実上のテーパリング議論の開始を微妙な表現ながら示唆しました。5月末にFRBのクラリダ副議長などが今後数回の会合で、議論の開始を求めていたことから、市場では今回は見送るとの見方もありましたが、早期のテーパリングを求める声は強かった模様です。ここで気になるのは23年末を越えての据置を支持したのが5人と言うことです。FRBの執行部は6人のボードとFOMCの副議長の7人です。執行部の意見は同じであることが多いのですが、今回は明らかに執行部内でも23年の政策金利について意見が分かれたことになります。今後、議事要旨や執行部のコメントなどから内情がある程度明らかになると共に、テーパリング時期に加え利上げ時期の特定に市場の注目が集まる展開が想定されます。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『FOMC、景気回復に確信を強め利上げ予想を前倒し』を参照)。

(2021年6月18日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

3月7日(土)~8日(日)限定配信!

日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは

遺言書があるのにやっぱり揉める!

富裕層が今すぐ備えるべき「相続の落とし穴と対策」

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」