値下がりは初めての緊急事態宣言のときだけ

―― 2020年、コロナ禍で社会や経済の状況が大きく変わりました。不動産市場についても先行きに不透明感がある一方、海外マネーが大量に流入するなどまだら模様のようです。足元ではどのような状況でしょうか。

宮沢 日々、様々なニュースが飛び交っていますが、不動産市場の最前線に立っている我々の感覚として、コロナの前も今も一定規模以上のまとまった売り物件は非常に少ないのが現実です。

背景にあるのはリーマンショック以降、転売目的のプレイヤー(取引参加者)が減り、長期保有を前提としたプレイヤーが増えていることです。不動産業はもちろん、小売や電鉄、マスコミなど業種的な広がりもあり、いったん保有すると相当長いスパンで運用します。

さらに近年は、年金系やプライベートファンド系の海外マネーが国内の不動産市場に大量に入ってきており、こちらもやはり長期保有を前提にしています。

―― 物件価格はそれほど下がっていないということでしょうか。

宮沢 昨年春、初めて緊急事態宣言が出るとなって株価がパニック的に急落したときは、小規模なビルや中古のマンション、アパートなどが多少、安くなりました。転売前提で抱えていた再販業者などが、おそらく5~10%下げて在庫処分したのだと思います。

その後、緊急事態宣言の2カ月間は売買自体がストップし、7月くらいから再開しましたが、中型以上のオフィスなどは単価も利回りも下がっていません。

―― 一部の大手企業が本社ビルなどを処分するといったニュースを聞くと、大丈夫かなと思ってしまいますが、実態は違うということですね。

宮沢 確かに、三陽商会やエイベックスなどが業績悪化を理由にビルを売却しました。

経済状況によっては資金繰りのため売却する売り手が出てきますが、一定規模以上のオフィスについていえば大手不動産会社をはじめ様々なプロが競って買い向かいます。

近年、格差の拡大、富の偏在ということが言われますが、まさに不動産市場も同じであり、優良な物件ほど大資本に集約されていく流れが鮮明になっているのではないでしょうか。

オフィスビルの空室率上昇の裏側

―― コロナ禍でオフィスビルの空室率が上昇しているという話も聞きます。これについてはいかがでしょうか。

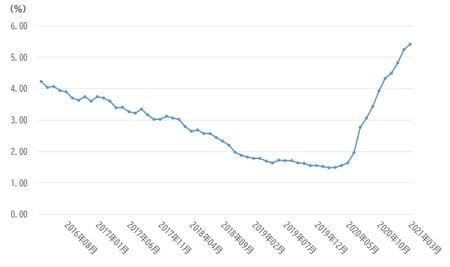

宮沢 確かに昨年の夏頃から、大手企業を中心に感染対策としてリモートワークを導入したり、オフィスの拡張計画をいったん凍結したりといった動きが広がりました。そのため、都心5区でもオフィスの空室率が1%台から5%くらいまで急上昇しました。

ただ、いまは頭打ちになってきています。当社の受託物件を見ても、空室率は3%台半ばをピークに低下してきています。

以前のままの賃料水準では決まりづらいのですが、多少賃料の設定を変更すると、ビットが入りやすくなります。オフィスの空室率は本来、5%が需給均衡ラインであり、空室が溢れているというわけではありません。

さらにいうと、オフィスに余裕がある企業はそれほど多くありません。当面、事業環境に不透明感はあるものの、オフィスを縮小することには躊躇しているのです。リモートでの会議や打ち合わせを行うには、デスク以外のスペースが必要です。今後、在宅勤務やサテライト勤務の社員が戻ってくるとなると、密にならないようにむしろ増床したいという動きも出てくるのではないでしょうか。

今後のオフィスニーズの変化について

―― 企業のオフィスニーズの変化について、もう少し詳しく教えてください。

宮沢 当面、求められるのはコロナ対応です。感染リスクを減らすため、従来のオフィスを拡張するとともに、感染予防のコーティングや換気機能の改善、サテライトオフィスの新設といったニーズが高まっています。

今後、もうひとつ重要になってくるのが、オフィスからの二酸化炭素排出量を削減したり、ゼロエネルギー化したりする環境対応です。我々も経営上の大きな課題として、高い優先順位で取り組んでいくつもりです。

世界的な「シェルターアセット」としての東京の不動産

―― 海外の主要都市と比較した東京の不動産の位置づけについてはどのように見ていますか。

宮沢 今回のコロナ禍では、日本だけでなく多くの国で大規模な金融緩和が行われ、中央銀行のバランスシートが急速に拡大しています。これは人類史上、経験がない事態です。今後、物価上昇であったり、金利上昇であったり、その“ツケ”を払わなければならない時期が必ずやってくると見ています。

実際、年明け以降、アメリカの長期金利が上がってきており、国内外の機関投資家は資金の置き所に危機感を覚えているはずです。生保マネーや年金マネーが実際に払い出されるのは30年後、40年後ですが、置き所を間違えると大変なことになります。

以前であれば、金利の高い新興国の通貨や国債に置いておけば問題ありませんでした。しかし、いまや新興国はもとより先進国でさえ通貨や債券の先行きは不透明です。ましてや株式については、これだけビジネスモデルの栄枯盛衰が速くなると、GAFAでさえどうなるか分かりません。

そうした中で、歴史的にみてデフォルトの可能性が極めて低い資産(アセット)が、世界各地の大都市の商業地です。中でも東京については、海外の主要都市に比べ相対的に地価水準がまだまだ低く、シェルターアセットとしての意味合いがますます注目されてくると考えています。

―― 東京がなぜシェルターアセットなのでしょうか。

宮沢 今回のコロナ禍で思い知らされたのは、需要と供給のうち、需要は変化していくということです。

―― それに比べると供給は信用できるということでしょうか?

宮沢 単純にそうとはいえません。通貨や国債は物理的には無尽蔵に供給(発行)できます。供給サイドであっても、信用できるのは一定の制限がともなうものに限られます。

たとえば、ビットコインが急騰しているのは、テスラが購入したという理由もあるでしょうが、基本的にマイニングで得られる報酬が加速度的に減っていくため、供給が絞られていく点が意識されているからでしょう。

様々なアセットの中でも、供給量が限られているものとして代表的なのが東京の商業地です。東京の商業地をいま以上に増やすには、海面を埋め立てるか再開発で空間的に拡大するしかありませんが、そう簡単なことではありません。

―― 東京の商業地には大きな可能性があるということでしょうか?

宮沢 国内外を問わず、巨額の資金を運用しているファンドマネージャーが異口同音に言うのは、東京の不動産の優位性がどんどん高まっているということです。

しかも、そういう人たちが買わなければならないのは、数兆円から数十兆円規模のアセットです。ところがその取引は年間1兆円を超えるか超えないか程度のボリュームしかありません

だから、圧倒的に需給がタイトなのです。これはコロナ禍でもまったく変わりません。確かに、ニュースを見ていると、大手企業が自社ビルを売却したり、都心部でオフィスの空室率が上がったりしてリスクが高くて危ないのではないかという印象を抱くかもしれませんが、不動産のプロから見るとタイトな需給が多少、緩和するかもしれないという意味で、むしろ肯定的に受け止めています。

東京の不動産、特にオフィスこそ最強のシェルターアセットである状況はこれからも続くはずです。