\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

FOMC議事要旨:経済に楽観的な見方ながら金融緩和政策の維持を示唆

米連邦準備制度理事会(FRB)は2021年4月7日に、米連邦公開市場委員会(FOMC)の議事要旨(3月16、17日開催分)を公表しました。

議事要旨ではインフレ率について短期的にベース効果や物流制約によって2%を上回る見通しだが、来年は鈍化の見込みとし、月間の資産購入額を縮小する条件を満たすにはしばらく時間がかかるとの認識が示されました。3月のFOMCでは21年の米経済の成長率予測の中央値は6.5%に上向き、失業率は4%台に低下するとし、インフレ率については21年に2.4%に上昇するも22年に2.0%に低下するとの予測が示されました(図表1参照)。

どこに注目すべきか:FOMC、議事要旨、就業率、人種問題

米国の相次ぐ財政政策とワクチン接種の進展から、米経済指標は堅調な数字が並んでいます。今回のFOMC議事要旨でも米国の景気認識は改善しています。しかし、議事要旨には緩和的な金融政策を当面続ける必要があるとしています。インフレ懸念が一時的ということと、幅広い包摂的な最大雇用という目標にはほど遠いとして雇用市場の回復の必要性が示されています。

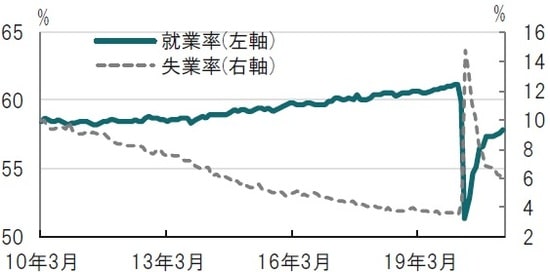

通常、雇用市場を見る上で失業率が重視されます(図表2参照)。何が最大雇用かの定義は様々ですが、FOMCの長期予想(4.0%)が1つの目安と考えられます。3月の失業率は6.0%でした。イエレン財務長官は1.9兆ドル規模の追加経済対策が実施されれば来年末には完全雇用の可能性があることを示唆していますが、最近の失業率の低下ペースを見ると決して誇張ではない印象もあります。

ただ、FRBのパウエル議長がよく口にする幅広い包摂的な雇用(broad and inclusive employment)の実現をはかるうえで、失業率ではカバーしきれない長期失業者や人種間の失業率の格差の改善も欠かせません。足元の就業率(生産年齢人口に占める就業者の割合)や労働参加率にも注目しています。パンデミック前は61%を超えていた就業率は現在57.8%と回復に程遠い水準です。問題は就業率の水準低下の背景に長期失業者が含まれていることです。

別の問題に人種間の失業率格差の問題があります。パウエル議長はFOMC後の会見などで人種別の失業率について言及しています。ただ、問題解決となると金融政策では一筋縄ではいかない面も考えられます。

例えば、米国では白人が「いい職業」につく傾向があるという調査報告があります。医師であるとかパイロットなどの白人就業率は人口の人種構成割合からして不自然に高いことが一般に知られています。反対に、低所得に甘んじる職業に他の人種の方々がつく割合が高いことも指摘しています。

この問題の解決が複雑なのは、人種差別以外にも、構造問題があることが考えられます。例えば、いい職業を得るには高額な学費による教育が通常必要ですが、所得による格差の固定化がネックと見られます。教育はあくまで1つの例でしたが、パウエル議長が重視する幅広い包摂的な雇用の改善には構造問題に直面する可能性が考えられます。緩和的な金融政策の長期化以外の戦略をお考えなのかわかりませんが、期待をこめて見守っています。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『FOMC議事要旨に思う、雇用の回復とは』を参照)。

(2021年4月8日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~