「リキッド・オルタナティブ」でヘッジファンドに投資

流動性の低いオルタナティブ資産に対する個人投資家のアクセスを可能にしたREITやETFとともに、以前は個人投資家にとって遠い存在だったヘッジファンドに対する投資も可能になってきました。

運用戦略マップで示しているように、かつては運用業界の保守本流として君臨してきた伝統的アクティブ運用に対する評価は、最近、厳しくなっています。

相対的に高いコストに見合った付加価値を長期的には提供できていないという認識が広がり、伝統的運用ではETFやインデックス・ファンドなどのパッシブ運用にシェアを奪われる一方、究極のアクティブ運用ともいえるヘッジファンドの攻勢にもさらされています。伝統的アクティブ運用の牙城は、両面から崩されています。

ヘッジファンドはというと、その実力は本当に玉石混交です。運用手法もそれぞれに違いがありますが、主な投資対象は流動性の高い株式・債券ですので、伝統的アクティブ運用と同じフィールドで運用しています。

主な違いは、アクティブ運用がベンチマーク(基準)となる市場インデックスをアウトパフォームすることを目指すベンチマーク運用であり、運用制約が厳しいのに対して、ヘッジファンドは絶対リターンを志向して、柔軟で機動的な運用が可能になっている点です。

伝統的アクティブ運用に窮屈さを感じるファンド・マネジャーや、投資銀行などで自己勘定運用をやってきたトレーダーなどの有能な人材がヘッジファンド業界を目指す理由のひとつがここにあります。本当の実力を発揮できる環境はここだと感じる人が多いのです。

そこで、市場インデックスをベンチマークとせず、絶対リターンを目標とするヘッジファンド型運用を、毎日解約可能な公募投信の形態で一般個人投資家向けに提供できるように開発されたのがリキッド・オルタナティブです。

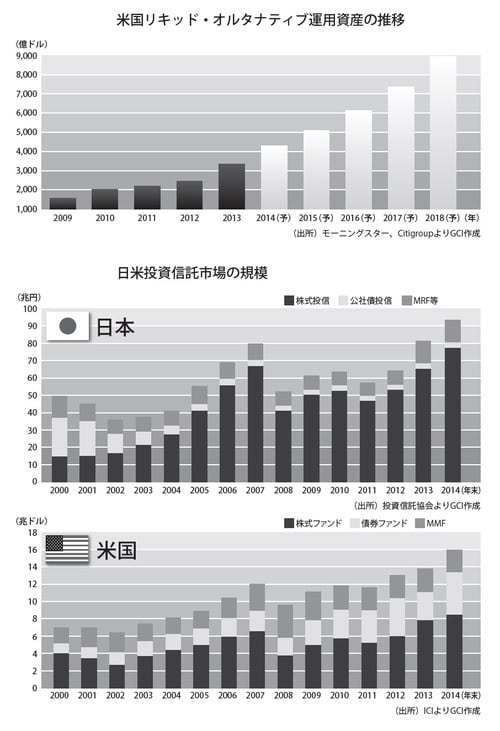

米国の「リキッド・オルタナティブ」は拡大の余地あり

リーマン危機後、米国ではリキッド・オルタナティブが急成長を続けており、2014年7月末時点で3000億ドル(約36兆円)を超える規模になっています。米国の投信市場規模15兆ドル(約1800兆円)からすると、そのシェアはまだまだ小さいものの、今後、さらに大きく成長する分野とみられています。

日本ではまだまだですが、米国のように、今後、大きく成長する分野だと思われます。日本の場合、家計の保有する金融資産のなかで、投信を中心とするリスク資産の比率が米国よりずっと低いという特徴がありますが、運用難の環境で投信そのものの成長も期待されていますので、なおさらです。

今後の「資産運用業界」の予想

今後、おそらく、伝統的アクティブ運用は、ETFやインデックス・ファンドなどのパッシブ運用と、絶対リターンを狙う究極のアクティブ運用ともいえるリキッド・オルタナティブにとって代わられるのではないかと考えています。

ただし、ヘッジファンドがそうであるように、運用会社の裁量が拡大すると、実力差がはっきりと運用成績に表れます。少数の勝ち組ファンドと多数の負け組ファンドに運用格差が拡大して、全体平均でみるとぱっとしないという結果が、伝統的アクティブ運用以上に明確に出てくるものと考えられます。

ただそれでも、資産運用業界地図は、パッシブ運用、リキッド・オルタナティブ戦略(=非伝統的アクティブ運用)、オルタナティブ資産(実物資産やプライベート・エクイティなどのリキッド・オルタナティブ戦略)という三領域に収れんしていくものと考えています。

山内 英貴

株式会社GCIアセット・マネジメント 代表取締役CEO

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~