関係機関の役割の把握と、適切な選定時期の設定

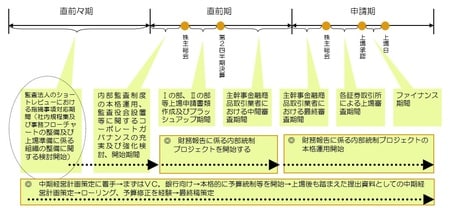

以下の[図表]にIPOまでの一般的なスケジュールとそれぞれの期におけるToDoを記載しておきます。

IPOを目指す際に必ず通らなければならないのが「関係機関の選定」です。まず主要な関係機関として「監査法人」、「金融商品取引業者(証券会社)」、「株主名簿管理人」、「証券印刷会社」があります。その他に、上場前の資金需要に対応してくれるベンチャーキャピタル(VC)やIPOコンサルティング会社等も関係機関として挙げられます。それぞれの関係機関の役割を把握した上で、選定時期を順序立てて設定することが、IPOの実現に向けて重要な、最初のToDoとなります。

IPOは社長直轄のプロジェクトですから、社長がこの辺りを十分に理解していただけると、スムーズにIPOに向けた準備を実施できます。

監査法人の選定がIPOの入り口

(1)金融商品取引法に基づく監査法人による2期分の監査証明が必要

IPOのルール上、上場する期の前期(基準決算期)と前々期の2期分の金融商品取引法に準ずる監査法人による監査証明が例外なく必要となります。監査法人が決まっていない、もしくは監査証明を得られていない会社はIPOをできないこととなりますので、監査法人の選定がIPOの入口といえるでしょう。

(2)監査法人の役割

監査法人の主な役割は、証券取引所が定めた上場審査基準で求められる「会計監査」を実施することです。

会社が作成する財務諸表等に最新の会計基準が適用されていることや会計処理が適正であること、また、株式上場後に適用される内部統制報告制度(J-SOX)に対応できる社内管理体制が整備されていることが必要です。これらに関して指導・助言を実施することも監査法人の重要な役割となります。IPOが実現すると、投資家は監査法人の監査を信頼して投資しますので、その役割は非常に大きく、経営者は監査法人の指導・助言を真摯に受け止め、適切に対処しなければIPOは難しくなります。

(3) 監査法人の選定

一般的に監査法人は複数社の中から選定しますが、海外に事業展開を図っている、もしくは子会社を有している場合は、提携先の海外監査法人が監査を行う場合がありますので、選定時の確認ポイントとなります。最近では会計士の人手不足や、より慎重なリスク分析が求められていることなどにより監査工数が増加していることに起因し、監査法人がIPO案件を敬遠する現象(監査難民)が起きていることにも留意しておくべきでしょう。

(4) ショートレビューからIPOは始まる!

監査法人はまず監査契約を締結できるかを検討する「ショートレビュー」を行います。「ショートレビュー」の結果は報告書に纏められ、IPOに向けた留意点や課題を記載します。会計上もしくは内部管理体制上の留意点(社内規程の過不足や運用方法など)が主な指摘項目です。たとえば、在庫を抱えるビジネスであれば、棚卸に係る留意点なども指摘されます(ショートレビューは無償ではなく有償です)。

「ショートレビュー」が終了し監査法人内の審査がクリアされ、契約を締結できると判断された後に、監査法人より監査契約案と金額が提示されます。「ショートレビュー」に係る費用や監査契約に基づく監査報酬は監査法人毎に異なりますが、最近の傾向では過去と比較すると高めに設定されているように思います。監査法人と契約をするということはIPOを目指す会社にとってはとても大きな起点であり、ここから最短で2年半かけてIPO実現まで駆け上がりますので、経営者は覚悟をもってIPO準備に取り組まなければなりません。