\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

低所得国の格下げ:エチオピアにネガティブウォッチを付与、一段の格下げも検討

格付け会社S&Pグローバル・レーティング(S&P)はエチオピアの長期債格付け(自国通貨建て、外貨建て共に)をBからB-に格下げすると共に、ネガティブウォッチ(格下げ方向で検討)を付与すると2021年2月12日に発表しました。

なお、2月9日にフィッチ・レーティングス(フィッチ)はエチオピアの外貨建て長期債格付けをBからCCCに格下げしました。フィッチの格下げや返済不安などを受け、エチオピア国債の価格は下落(利回りは上昇)しました(図表1参照)。

どこに注目すべきか:DSSI、低所得国、新型コロナウィルス、G20

エチオピアに投資している日本の投資家は少ないと思います。また、格下げがグローバルの金融システムに与える影響もほぼないと見られます。ただ、格下げの要因の一つが低所得国の債務支援の柱であるDSSI(債務支払猶予イニシアティブ、低所得国に一時的な債務返済猶予を認めるもの)の問題に絡んでいる点には注意が必要です。

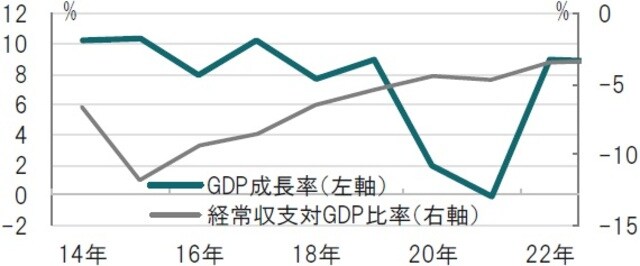

エチオピアの格下げを例に格下げの理由を振り返ると、大きく分けて2つの理由が挙げられます。1つ目は、景気悪化などに伴う財政状況の悪化です(図表2参照)。2つ目は主に先進国や国際機関からの債務返済支援の内容です。

財政状況の悪化は明白でしょう。特に新型コロナウイルスの影響でGDP(国内総生産)成長率が悪化、エチオピアは経常収支もマイナス(赤字)続きで、対外債務などの対外ポジションが大幅に悪化しています。

次に、債務返済支援の問題です。低所得国の債務返済支援の柱のひとつはDSSIです。簡単に言えば借金を返せない低所得国に当分返済(現在は21年6月迄)を猶予するというものです。世界銀行のデータを見ると、DSSI適格国が73ヵ国あり2月月初の時点で45ヵ国が適用(債務返済の免除)を受けています。

反対に誰が債権者(支援者)かといえば主に先進国です。二国間融資などの借金の返済を、コロナ対応などを理由に返済を見合わせています。なお、このような国家間の決め事を格付け会社は不問にする姿勢です。

一方、民間の債権者(例えば低所得国が発行した債券の保有者)は債務免除などに積極的に参加しないと理解されていました。しかし、昨年11月のG20(財務相・中央銀行総裁会議)の声明でDSSIを超えた共通の枠組みとして、低所得国への債務措置を民間セクターを含む幅広い債権者の参加を得た形で実施するとしています。この背景にあるのが中国です。

中国は主に中国輸出入銀行などの政策銀行を通じてアフリカなどの低所得国に巨額の融資を行っています。そして、やや複雑なのは中国は政策銀行を民間扱いとしていることです。このあたりになると筆者では白黒の判断はできませんが、この構図だと先進国の免除が中国への返済に回される印象です。

昨年11月のG20で示された共通の枠組みで、民間債権者も負担を求めるなか、中国も政策銀行などが負担を負うことに合意しています。公平性を担保する点で、共通の枠組みは持続可能な低所得国の支援に向け前向きな動きと見られます。ただ、今回の格下げのように、債券保有者などの民間の負担増が低所得国にどう影響するかなど注意点は残されています。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『エチオピアの格付けに見る国際支援の難しさ』を参照)。

(2021年2月15日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~