姪に2000万円の現金を贈与する場合

一般的に、現金で贈与するよりも、現金を不動産に替えて贈与するほうが、贈与税は少なくてすみます。なぜなら、贈与の場合も相続の場合と同様に、不動産には、贈与税を計算する元となる評価額を低減できる評価減の効果があるからです。

前回に引き続き、小口化商品の活用法をご紹介しましょう。

Dさん(68歳)は、現在、奥様と2人暮らしです。ご夫婦には、子供はいないのですが、姪(28歳)に財産の一部(2000万円)を贈与したいと考えています。

「現金」の贈与には手間・時間・税金がかかるが・・・

3つのケースで考えてみましょう。

【ケース1】贈与税がかからないように年数をかけて贈与する

贈与税は、1年に110万円以内であれば、基礎控除によって税金はかかりませんので、1年間で110万円以内の財産を贈与していく方法が考えられます。財産を何回かにわたって贈与していけば、税金がかからずに財産を承継することが可能ということになります。

Dさんの場合、100万円ずつ20回にわたって2000万円を贈与する方法が考えられます。

ただし、この場合では、非常に長い年月がかかります。また、相続開始前の3年以前の贈与は相続税の計算上に加算される点や一括贈与とみなされないために贈与契約を交わす必要性など、注意するポイントがいくつかあります。

税理士など専門家に相談のうえ、贈与方法を十分に検討していく必要があります。

【ケース2】贈与税がかかっても短期間で贈与する

贈与税がかかっても早く財産の移転をしたい場合は、1回の金額をある程度まとまった金額で贈与する方法があります。

例えば、1年に500万円ずつ4回に分けて、2000万円を贈与します。この場合、贈与税は、1回につき53万円かかることとなります。4回にわたるので合計で212万円の贈与税を払って、2000万円の財産を承継できたことになります。

もちろん、2000万円を1回で贈与することもできますが、その場合の贈与税は、695万円かかります。贈与税は、贈与された側が納めるものなので、税金のことも踏まえて1回あたりの贈与金額を決めていくことが大切となります。

なお、今回は姪への贈与のため、贈与税は、一般税率で計算されています。20歳以上の子供や孫への贈与は、特別税率となり、一般贈与よりも贈与税は軽減されます。

【ケース3】時間・贈与税のいずれも少なくなるよう贈与する

このケースでは、小口化商品の活用が有効となります。お手持ちの資金で小口化商品を購入し、その小口化商品を何回かにわたって贈与していく方法です。

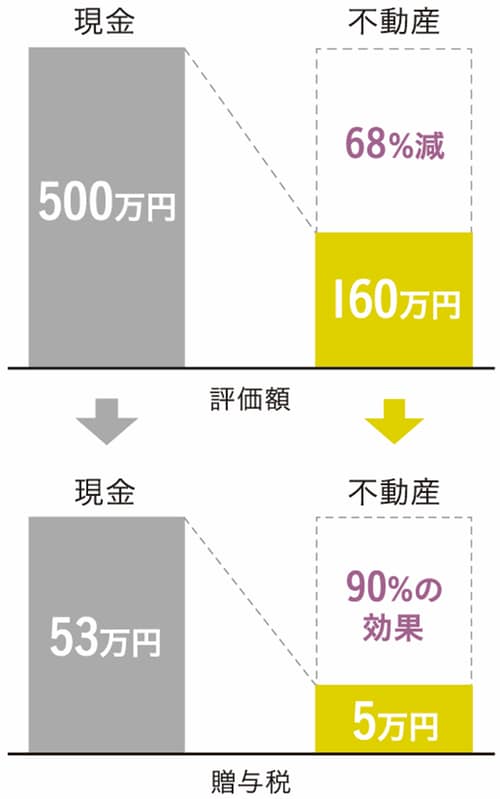

例えば、1口100万円の小口化商品(アセットシェアリング原宿)を20口購入します。そして、20口を5口ずつ4回にわけて贈与していくのです。アセットシェアリング原宿の場合、贈与税を計算するための評価額は、5口分で約160万円となり、500万円の現金にくらべ約68%減の評価となります。

その結果、5口贈与した場合の贈与税は、5万円となり、現金で500万円を贈与した場合のかかる贈与税を90%減らしたことになります(図表参照)。

[図表]1口100万円の小口化商品を利用した贈与税圧縮の例

※評価額及び贈与税は、税理士により算出しています。

※数値は、小数点第一位を四捨五入しています。

その結果、20万円の贈与税で2000万円相当の財産を承継できたことになります。さらに、姪に将来にわたって家賃収入を得られる不動産を残すことができます。

以上のように、小口化商品は、実物不動産のメリットを活かしながら、1つの不動産を分けることができるので、ケース3のような活用が可能となります。選択肢の1つとして覚えておくとよいでしょう。

※不動産小口化商品は、各商品の特長およびリスク等を十分に理解したうえで選ぶことが重要です。

※上記の説明は、この記事が投稿された時点での税制によるものです。将来税制の変更がなされた場合は、上記と異なる場合があります。