●オプション市場では、円高への警戒が継続、オシレーター系チャートのRSIにドル売りの過熱感なし。

●トレンド系チャートはドル安を示唆、ドル高方向には米大統領選などで、強いリスクオン材料が必要。

通貨先物の投機筋ポジションは大きな偏りなく、投機筋は円買いにも、円売りにも動きやすい状況

ドル円は9月23日以降、おおむね1ドル=105円台で推移していましたが、10月21日に一時104円34銭水準までドル安・円高が進むと、その後も104円台での取引が続いています。ややドル安・円高方向への動意がみられるドル円ですが、今回のレポートでは、投機筋ポジションやオプション取引動向、主要テクニカル分析から、米大統領選直前のドル円相場のチェックポイントを確認します。

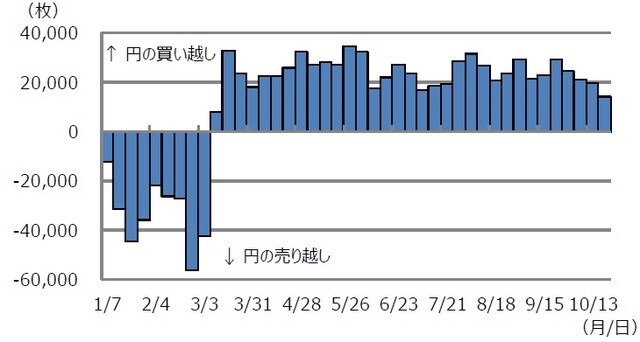

はじめに、通貨先物の投機筋ポジションを確認します。図表1の通り、円ポジションは年初、売り越し基調でしたが、春先のコロナ・ショックにより、一気に買い越しに転じました。その後は、買い越し基調が続き、直近の10月20日時点では、やや買い越し額が減少しています。つまり、現状のポジションに大きな偏りがないため、投機筋は更なる円買いにも、一転して円売りにも、動きやすい状況にあることが分かります。

オプション市場では、円高への警戒が継続、オシレーター系チャートのRSIにドル売りの過熱感なし

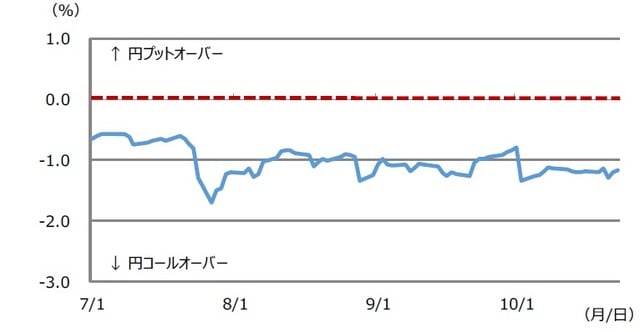

次に、通貨オプション市場に目を向けると、円のコール(買う権利)とプット(売る権利)の価格差から需給の偏りを示す「リスク・リバーサル」は(図表2)、このところ円コールに対する需要超過、すなわち円コールオーバーが続いています(直近3ヵ月平均で1.1%程度)。これは、通貨オプション市場において、継続的に円高に備える市場参加者が多いことを意味しています。

そして、ここからテクニカル分析をみていきます。相場の過熱感を判断するオシレーター系チャートの1つである「RSI(相対力指数)」は、10月23日時点で39.5%でした。一般に、30%を割り込むとドルは売られ過ぎ、70%を超えると買われ過ぎとされるため、現状に過熱感はありません。なお、RSIよりも動きが速いとされる「ウィリアムズのR」は、-80%を下回るとドルは売られ過ぎとされますが、10月23日時点で-79.1%でした。

トレンド系チャートはドル安を示唆、ドル高方向には米大統領選などで、強いリスクオン材料が必要

相場のトレンドを判断するトレンド系チャートをみると、移動平均線について、ドル円の日足は10月23日時点で、25日線、75日線、200日線をいずれも下回っており、ドル安・円高トレンドが示唆されています。また、日足の一目均衡表では、ドル円の日足が雲(2つの先行スパンで形成される領域)を下回って推移し、転換線が基準線を若干下抜け、遅行線が日足水準まで低下していることから、ドル売りシグナルが点灯しつつあります。

以上、投機筋ポジション、オプション取引動向、主要テクニカル分析から判断すると、ドル円は米大統領選挙というイベントをきっかけに、ドル安・円高方向に大きく振れやすい状況にあると思われます。もちろん、相場の方向性は、必ずしもこれらのポジション動向やテクニカル分析に縛られることはありませんが、米大統領選を機にドル高・円安が進行するとすれば、選挙結果は相応に強いリスクオン(選好)材料となることが必要と考えます。

(出所)Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『ドル円相場のチェックポイント』を参照)。

(2020年10月26日)

市川 雅浩

三井住友DSアセットマネジメント株式会社

シニアストラテジスト