相続税率を減らし、控除枠を大いに活用できる「養子」

前回の記事『納税額2倍も…相続税対策で「模範通りの税理士」が無力な理由』(関連記事参照)では、被相続人が第一にすべきことは、資産の保有状況を把握し、将来にかかる納税額を確認することであると解説しました。被相続人が次に行うことは、相続人の数の把握です。節税するための大きなポイントは、相続人一人あたり600万円の控除枠をどのように活用できるか、一人あたりの相続財産をどのくらいにするのかなどに関わってきます。

相続人があまりに少ない場合、養子を考えるという手もあります。資産額の多い芸能人の例でいうと、ビートたけしさんは、かつて奥さんと息子さん、娘さんの4人家族でした。しかし、娘さんにお子さん(孫)が生まれた時、わずか1歳ぐらいで養子に迎えています。さまざまな憶測がありますが、私は相続対策だと考えています。

一人でも法定相続人が増えれば、少ないながらも控除枠は増えますし、一人あたりの相続財産を減らすことによって、相続税率そのものを減らすことができます。

あくまで仮の計算として、シミュレーションしてみましょう。30億円の資産があるとします。孫を養子にする前の法定相続人は妻、息子、娘の3人です。財産を3人で分割すると、子ども一人あたり約7.5億円になります(妻は半分まで配偶者控除が使えます)。

相続税は「6億円を超える部分」には「55%」の相続税がかかることになります。しかし、孫を養子にするケースでは、妻と子3人で分割することになります。そうなると子ども1人あたりの相続財産を5億円にできるので、相続税率が5%下がって50%ですむというわけです。

養子縁組で望む人に「遺贈」するという手

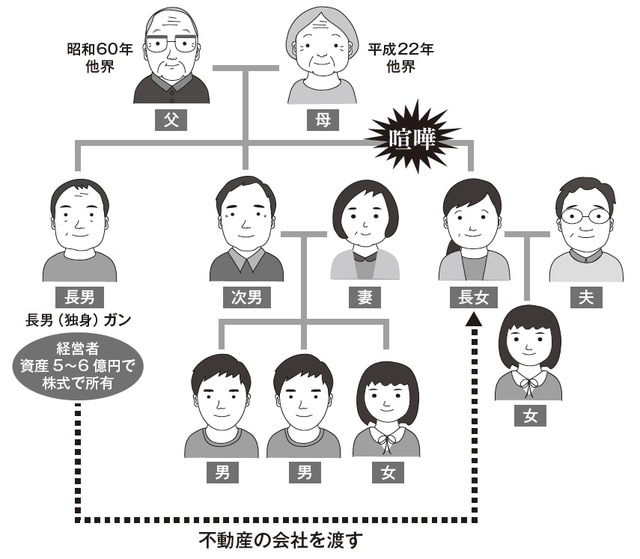

ある地方都市で起きた相続の話です。父親は、一代で大きな資産を築いた実業家でしたが、昭和60年に他界し、相続が発生しました。そこで、父が行っていた事業のほとんどを長男が受け継ぎ、そのサポートを次男が行っていたのです。

平成22年には、母親も他界しました。ところが、母親が亡くなってから数年後、長男が末期のガンであることが発覚しました。このままだと数年しか生きられないということで、私に相続対策の依頼がありました。

長男は父親の事業を受け継ぎ、5社ほどの会社を束ねる経営者ですが、独身で子どもはいません。長男が亡くなれば、次男と長女で長男の財産を分配することになります。財産のほとんどは事業会社の株式でした。

よくよく話を伺ってみると、長男と長女はあまり仲が良くなく、長男が持っている事業をこのまま長女に渡したくないということでした。

そこで私は、長男に養子縁組の話を持ちかけました。養子がいれば、長男の財産はすべて養子が受け継ぐことになり、長女には財産分配はされません。最初は次男の子どもを養子にすることを検討していましたが、ガンで亡くなる長男の養子に入るのは心理的に大変だということで、次男が養子に入ることを提案しました。民法上は、1歳でも年下であれば、養子は成立するのです。養子は2人まで持てるため、次男の奥さんも養子にしてさらに控除額を増やす方法を提案しました。こうすれば、長女には一切事業が渡らないだけでなく、以前からサポートしてきた次男が長男の事業を承継するので、スムーズに経営を移行することができます。

長女は次男の養子縁組の件をまったく知らないので、相続が始まれば、自分に配分がないことを問題視するかもしれません。そこで、私は長男にあらかじめ不動産賃貸業で収入が安定して入る会社を長女に贈与することを提案し、長女の資産と生活を安定させる対策も行いました。

養子も増えたことで、節税枠が増えるだけでなく、結果的に事業承継の道筋もきちんと行うことができました。現在は、来るべき相続のために、次男は自分の子どもを長男の養子として迎え、さらに養子を増やして次世代の節税を図っているそうです。

相続税が倍になることも…「養子で節税」の落とし穴

ただし、何でもかんでも節税のために養子をつくればいいということではありません。ある事例をご紹介しましょう。

兄弟姉妹は5人。男性が1人、女性が4人です。

そのうち1人の女性には子どもがいないのですが、預貯金が1億円、不動産が1億円で合計2億円の資産がありました。そこで相続対策のために、姪のA子さんを養子にしようとしました。ところが、これでは相続税の税負担が重くなってしまいます。

なぜなら、現状では兄弟姉妹が相続人になれるため、4人で相続することができるのに対し、A子さんを養子にすると、A子さん1人が相続人になってしまうからです。

兄弟姉妹4人で相続する場合は、次のような計算式になります。

相続財産2億円-基礎控除5400万円(3000万円+600万円×4人)

=1億4600万円(課税対象額)

これを4人の相続人で割ると、3650万円。これに相続税率をかけると1人あたり530万円となります。

これに被相続人の一親等の血族(子ども、養子)および配偶者以外(代襲相続人となった孫も含む)に加算される相続税の2割加算がありますので、注意が必要です。4人の合計税額は、530万円×1.2×4人で2544万円となります。

一方、Aさん1人で相続する場合は、次のような計算式になります。

相続財産2億円-基礎控除3600万円(3000万円+600万円)

=1億6400万円(課税対象額)

これに相続税率をかけると、4860万円となります。つまり、Aさんを養子にして相続をすると相続税が倍近くになってしまうのです。

何でもかんでも養子にすればいいというわけではないことの意味が、おわかりいただけたでしょうか。相続財産と相続人をきちんと見極めて、総合的な立場で検証する必要があるという良い例です。

税理士法人エクラコンサルティング/株式会社エクラコンサルティング 代表社員

税理士

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】