●日本株の時価総額を日本の名目GDPで割ったバフェット指数は約120%となり、日本株は割高。

●バフェット指数は日本株への積極投資は困難な状況を示唆、ただし当のバフェット氏は異なる判断。

●バフェット氏は5大商社に投資、市場全体の動きをみながら、個別企業の分析で投資機会を獲得。

日本株の時価総額を日本の名目GDPで割ったバフェット指数は約120%となり、日本株は割高

バフェット指数とは、株価の割高・割安を判断する指標です。具対的には、株式の時価総額を名目GDPで割り、100を掛けてパーセント表示にした数字です。一般に、この数字が100%を上回れば株価は割高、下回れば割安と解釈されます。著名投資家のウォーレン・バフェット氏がこれを重視するとされていることから、広くバフェット指数と呼ばれています。

そこで、日本株について、このバフェット指数を使い、割高か割安かを検証してみます。2012年以降の推移は図表1の通りで、ここ数年100%を超える状態がほぼ続いています。新型コロナウイルスの感染拡大の影響で、4-6月期の名目GDPが大きく落ち込み、直近6月末時点のバフェット指数は120%近くに達しています。したがって、日本株は割高ということになります。

バフェット指数は日本株への積極投資は困難な状況を示唆、ただし当のバフェット氏は異なる判断

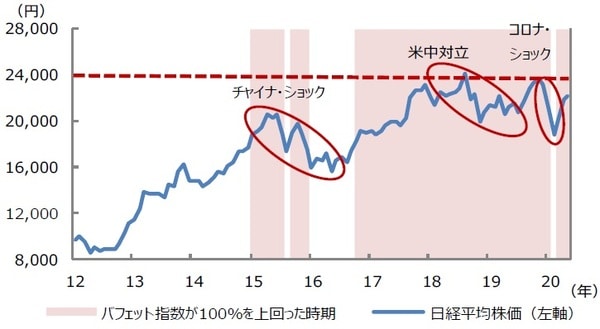

次に、バフェット指数が100%を超える局面で、株価の動きにどのような特徴がみられるかについて確認します。図表2は、バフェット指数が100%を上回った時期と日経平均株価の動きを示したものです。これをみると、日経平均株価は、バフェット指数が100%を超える局面では、比較的大きな調整が入りやすく、割高感が一気に修正される傾向があるといえます。

また、ここ3年程度の期間では、日経平均株価にとって24,000円という水準が、相応に強い上値抵抗線になっているように見受けられます。つまり、日本株は全体でみると割高で、調整が入りやすく、上値の重さも意識されるなど、積極的な投資はなかなか難しい状況を、バフェット指数は示唆していることになります。しかしながら、当のバフェット氏は日本株に対し、異なる判断をしています。

バフェット氏は5大商社に投資、市場全体の動きをみながら、個別企業の分析で投資機会を獲得

バフェット氏率いる米投資会社バークシャー・ハザウェイが、日本の5大商社(丸紅、住友商事、三菱商事、三井物産、伊藤忠商事)の株式を取得していたことが8月31日、明らかになりました。商社への投資は、米国に偏る投資先の分散や、将来的な協業も視野に入れた、戦略上の個別の判断と思われます。ただ、少なくとも、ここから日本株投資のヒントは得られます。

5大商社のうち、4社はコロナの混乱にもかかわらず、今年度は黒字確保の会社見通しで、株価純資産倍率(PBR)は直近値で1倍割れと、割安なままです。つまり、日本株については、株式市場全体の動きは参照しつつも、個別企業の業績や財務指標などのファンダメンタルズ(基礎的条件)により注目することで、投資機会が広がると考えます。それを実践しているのがバフェット氏ということになります。

(出所)日本取引所グループ、Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

(出所)日本取引所グループ、Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『バフェット指数でみる日本株 』を参照)。

(2020年9月8日)

市川 雅浩

三井住友DSアセットマネジメント株式会社

シニアストラテジスト