●本邦経常収支の構造変化や長期金利への感応度低下などでドル円の年間値幅は縮小傾向に。

●日本はマイナス金利を導入済み、政策変更の思惑で円相場が変動する局面が過去に比べ減少。

●過去、日米長期金利低下につれドル円の値幅は縮小、今後は金利変動低下が値幅抑制要因。

本邦経常収支の構造変化や長期金利への感応度低下などでドル円の年間値幅は縮小傾向に

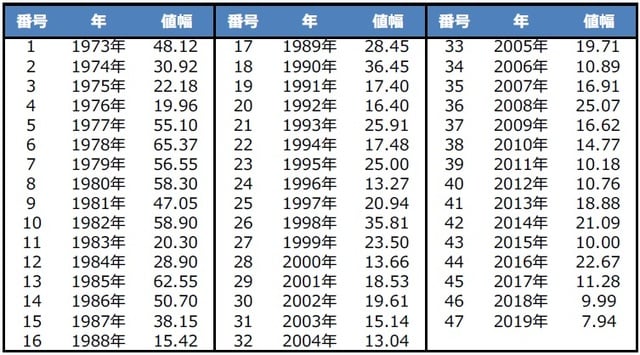

ドル円の年間の値幅は、変動相場制に移行した1973年から2019年までの47年間を通じ、縮小傾向にあります(図表1)。この背景には、2018年12月26日付レポート「ドル円の値幅が年々縮小している理由」などでも指摘しましたが、①ドルと円は同方向に動きやすい性質があること、②日本の経常収支の構造が変化したこと、③日米長期金利に対する為替感応度が低下したこと、があると思われます。

まず、①に関し、例えば市場がリスクオフ(回避)に傾いた場合、米ドルと日本円が対主要通貨で上昇し、ドル円レートはあまり動かないことがあります。米ドルが買われるのは基軸通貨であるためで、日本円が買われるのは日本が対外純債権国であるためと考えます。リスクオフで日本が債権回収(海外投資資金の日本への還流)に動けば円高要因となり、その思惑だけでも円高に振れます。ただ、これはかなり前からある性質といえます。

日本はマイナス金利を導入済み、政策変更の思惑で円相場が変動する局面が過去に比べ減少

次に、②については近年、日本の経常黒字に占める貿易黒字の割合が低下し、第1次所得収支(利子・配当等の収支)の黒字の割合が上昇しました。後者は一般に再投資される場合が多く、為替取引は発生しにくくなります。そして、③に関しては、日本では物価の伸び悩みが長期化し、すでにマイナス金利も導入されているため、日銀による政策変更の思惑で円相場が変動する局面が、過去に比べて少なくなったと考えられます。

なお、米国でも2008年のリーマン・ショックを受け、量的緩和やゼロ金利政策などの非伝統的金融政策が導入されました。その後、非伝統的金融政策は、段階的に解除されましたが、今年はコロナ・ショックを受け、3月に量的緩和やゼロ金利政策が再開されました。さらに米国では、イールドカーブ・コントロール導入の思惑も強く、日本だけでなく、米国の長期金利水準も大きく低下しています。

過去、日米長期金利低下につれドル円の値幅は縮小、今後は金利変動低下が値幅抑制要因

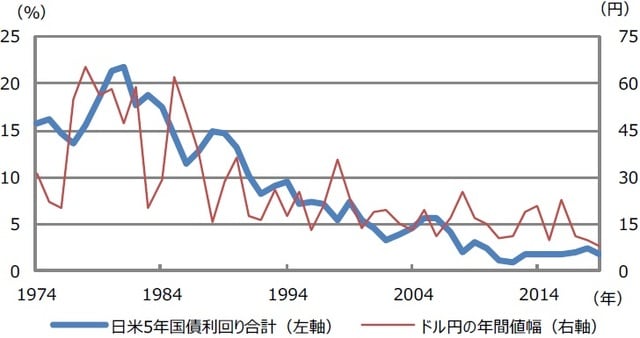

最後に、日米長期金利水準とドル円の年間値幅との関係を、実際の数字で確認してみます。長期金利は、日本のデータの関係上、5年国債利回りを使用し、期間は1974年からとしています。また、長期金利の水準は、日米5年国債利回りの合計で表します。図表2を見ると、やはり日米長期金利水準の低下に従い、ドル円の年間値幅が縮小していることが分かります。

日米とも、長期金利の大幅な低下により、さらなる低下余地が縮小しつつある一方、マクロ経済環境を踏まえると、長期金利の上昇を見込む状況にはまだありません。両国の金融当局は、国債買い入れなどで長期金利の上昇を抑制するスタンスを当面維持すると思われます。そのため、日米長期金利の変動幅はこの先、比較的小さくなる可能性が高く、これがドル円の金利感応度を一段と低下させ、ドル円相場の値幅抑制につながるとみています。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『日米長期金利水準とドル円の年間値幅との関係』を参照)。

(2020年6月22日)

市川 雅浩

三井住友DSアセットマネジメント シニアストラテジスト