\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

強気派は鳴りを潜める

新型コロナウイルス感染拡大による不透明な環境を踏まえて防衛的な姿勢を強化し、株式の投資評価をニュートラルからアンダーウェイトに引き下げると同時にキャッシュをニュートラルからオーバーウェイトに引き上げ、債券はニュートラルを継続しました。

株式市場の動揺

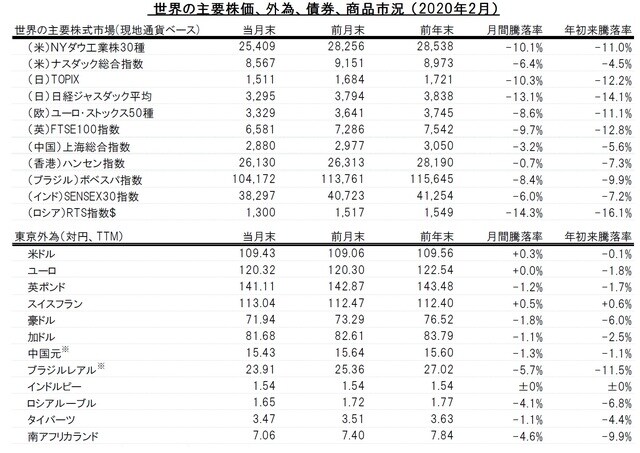

2月の株式市場は、新型コロナウイルスの経済への影響を巡る懸念が高まって狼狽売りの展開となり、大幅な下落を余儀なくされました。MSCI全世界株価指数の最終週の下げは10%を上回り、週間ベースでは、2008年のグローバル金融危機以降、最大の下げを記録しました。また、2月最終週には、グローバル株式の時価総額から、日本のGDPに匹敵する5兆ドルが失われました。

一方、米国株式市場における投資家の不安感を測るVIX指数は、取引時間中に(ザラ場で)49を付け、5年ぶりの水準を更新しました。日本、英国および欧州の新興国が、世界の株式市場の急落を先導したのに対し、アジアを含む新興国は、市場の下げを辛うじて5%程度に留めました。グローバル株式市場は2019年には27%の上昇を記録したものの、2020年の年初来リターンは現地通貨ベースで8%を超えるマイナスに沈んでいます。

業種セクターでは、原油価格が10%超と大きく下落したことから、エネルギー・セクターが最も大きく売られました。海外旅行が減少しサプライチェーンが分断される状況下、中国およびその他主要国の需要の減退が懸念されました。

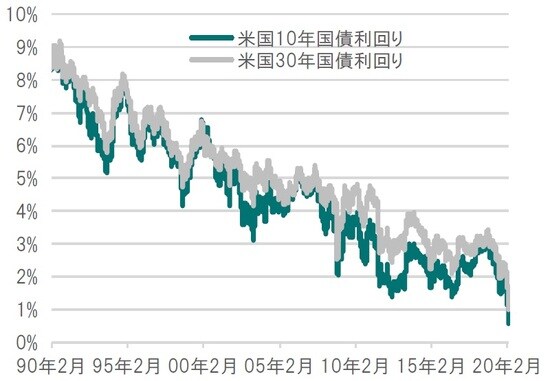

債券市場は全面高の展開となり、FRBによる3月の利下げが市場に織り込まれたことから、米国国債の月間リターンは3%に迫り、指標の10年国債利回りは1%強と史上最低水準を更新しました(なお3月に入り1%を下回りました)。

安全資産である金の月間リターンは前月比では横ばいに終わったものの、年初来リターンは4%超と全資産中、最も高いリターンを記録しています。新興国通貨に対して米ドルが1%超上昇したことから、現地通貨建て新興国国債の月間リターンはマイナスとなりました。投資家が相対的にリスクの高い社債から資金を引き上げたため、米国ハイイールド債、ユーロ・ハイイールド債ともに1%を超える下落となりました。

慎重な姿勢を維持

データは過去の実績であり、将来の運用成果等を示唆あるいは保証するものではありません新型コロナウイルスは、中国および周辺国を越えて拡大しており、世界的な流行(パンデミック)の拡大が懸念されています。世界の式市場はこのような状況を嫌気して急落し、S&P500種株価指数は、2月最終週、2008年のグローバル金融危機以降、最大の下げを記録しました。

ピクテではこのように不透明な環境を踏まえてここ数週間のうちに防衛的な姿勢を強化しており、株式の投資評価をニュートラル(ベンチマークと同じ投資比率)からアンダーウェイト(ベンチマークより低い投資比率)に引き下げると同時にキャッシュをニュートラルからオーバーウェイト(ベンチマークより高い投資比率)に引き上げました。

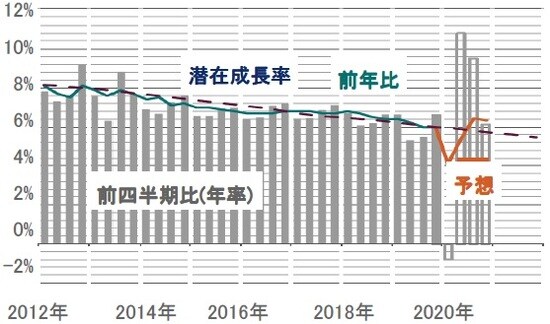

もっとも、慎重な姿勢を長期間維持していくというわけではありません。市場の全面安が続く局面には投資の好機が到来することを経験から学んでいるからです。ピクテの経済成長見通しの直近の基本シナリオでは、新型コロナウイルスの発生に因って、中国の年間GDP(国内総生産)成長率が従来予想を約0.3%下回り、2020年通年では前年比+5.6%に減速するとしています。

一方、世界経済への影響は中国の半分程度に留まるものと見ており、2020年通年のGDP成長率を同+2.5~2.6%程度と予想しています。もっとも、新型コロナウイルスの感染がパンデミックの様相を呈することとなった場合には、こうした想定を上回る深刻な影響が出る可能性も否めません。

インフルエンザの流行に因る経済成長への影響を分析した学術研究からは、1968年から1969年にかけての香港型インフルエンザのように穏やかなパンデミックの場合には0.7%程度の影響に留まる一方で、一世紀前に発生したスペイン型インフルエンザ(スペイン風邪)のような深刻なパンデミックの場合には4.8%程度の影響も想定され、世界経済が景気後退(リセッション)入りする可能性もあることが示唆されています。

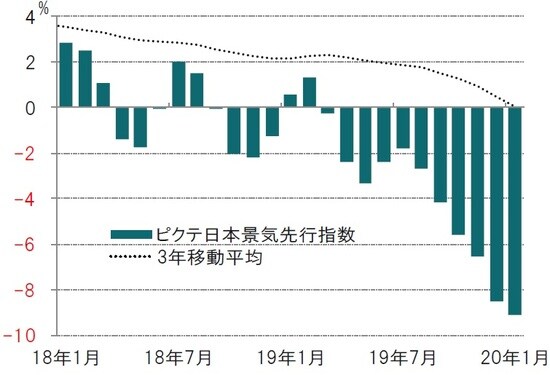

重要なのは広域での感染拡大です。日本は恐らく、中国以上に影響を受ける公算が大きく、大陸欧州や英国にも深刻な影響が及ぶ可能性は否めないとみています。

株式:防衛姿勢を強化

新型コロナウイルスは対象を選ばぬ無差別攻撃を行うかもしれず、誰が感染するかはわからないとしても、すべての市場や業種セクターが一律に影響を受ける公算は小さいと思われます。

【ユーロ圏、日本を一段階引き下げ】

地域市場には、供給網(サプライチェーン)の分断リスクが十分に織り込まれていないと考え、ユーロ圏をニュートラルに、日本をアンダーウェイトに、それぞれ一段階ずつ引き下げました。新型コロナウイルスの今後の展開や感染のスピードが見通せないことを勘案すると、投資には慎重な姿勢で臨むことが極めて重要だと考えます。

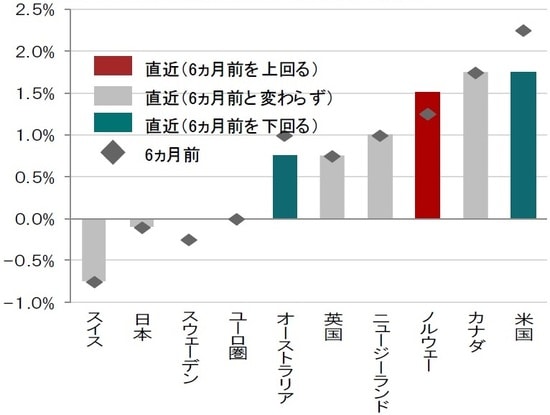

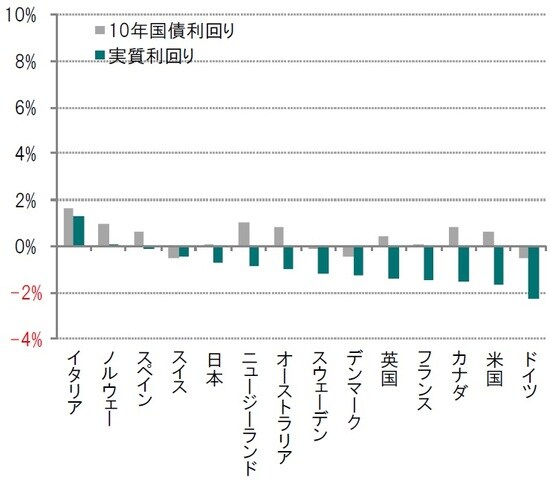

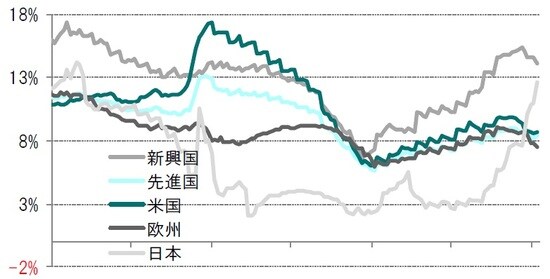

ユーロ圏と日本は、中国とイランを除くと、新型コロナウイルスの感染拡大による経済への影響が相対的に高いと考えます。経済が低迷している上に、先進国の中央銀行には、金融政策の発動余地が殆ど残されていないためです。(2020年3月2日時点の)先進国の主要政策金利は、FRBのFFレート誘導目標が1.50~1.75%(3月3日に緊急利下げで1.0~1.25%)であるのに対し、欧州中央銀行(ECB)の主要リファイナンス・オペ金利は0%、日本銀行の超過準備預金金利は-0.1%です(図表1、2参照)。

【中国および中国以外の新興国についてもオーバーウェイトを維持】

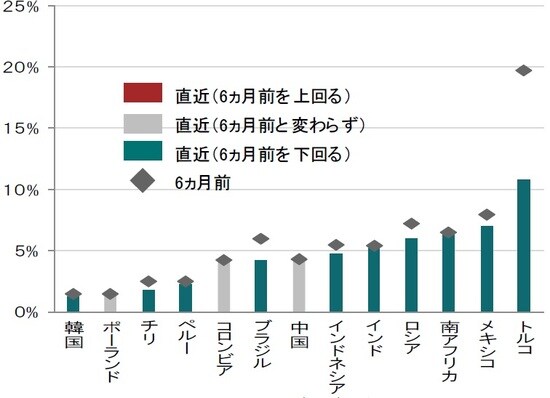

中国および中国以外の新興国についてもオーバーウェイトを維持します。新興国の金融当局は、先進国に先んじて、新型コロナウイルス対策としての利下げを行っています。

中国政府は、米国政府や欧州各国政府よりも積極的な封じ込め策を講じているように思われますが、景気対策についても、金融・財政両政策の併用や銀行システムへの直接支援を通じて欧米以上に積極的な対策を講じており、景気浮揚に成功する公算が高いと考えます。

こうした状況が、金融危機時の中国市場の強い抵抗力を説明しています。MSCI中国株価指数が年初来3月2日までで-2%の下落に留まる中、全世界株価指数は3倍以上の下げを記録しています。

【ヘルスケア・セクターが恩恵を受けると予想】

株式のアンダーウェイトへの引き下げと同時に、業種セクターでは、資本財・サービスをニュートラルからアンダーウェイトに、金融をフル・オーバーウェイトからオーバーウェイトに引き下げました。資本財・サービス・セクターは脆弱さが際立つように思われます。

マクロ経済リスクに晒されている上に、個別企業には、既に、サプライチェーン分断の影響が現れています。これに対し、恩恵を受けることが予想されるのがヘルスケア・セクターです。最も差し迫った課題は、新型コロナウイルスの感染が世界各地に拡大する中、医薬品需要が高止まる公算が大きいということです。

ヘルスケア企業の利益成長率は10年以上にわたって安定推移していますが、この間の株価収益率(予想利益ベース、PER)は、株式市場全体と比べた相対ベースで見ると過去の平均を下回ります。こうしたプラスの要因が、米大統領選に起因して発生しかねないリスクの影響を和らげる可能性も考えられます。民主党の大統領候補者指名を争う選挙戦の先頭集団を走るサンダース氏は、国民皆保険を公約としているからです。

※ユーロ圏の政策金利:欧州中央銀行(ECB)が直近の会合で決定した主要政策金利のリファイナンス

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

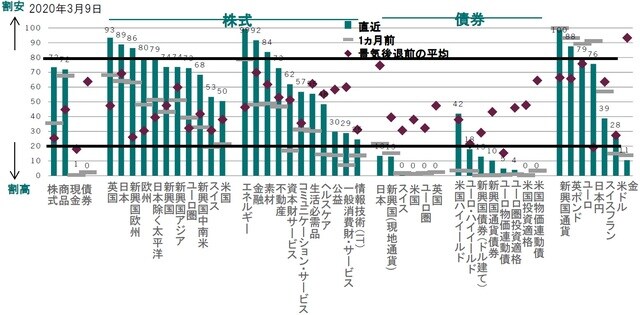

債券:割高な安全資産

【金と米国国債は割高だがオーバーウェイト維持】

金と米国国債は割高感が強いとしても、新型コロナウイルスが経済や金融市場に及ぼす影響を回避したいと考える投資家の買いを阻止することは出来ないと考えます。従って、両資産ともにオーバーウェイトを維持します。

【米国国債利回りは史上最低水準だが、依然政策発動の余地有り】

債券市場の指標とされる米国国債利回りは史上最低水準で推移し、30年国債利回りは史上初の2%割れを記録しています(図表3参照)。一方、米連邦準備制度理事会(FRB)議長が自ら示唆した通り、新型コロナウイルスがパンデミックの様相を呈して世界中に広がる脅威は追加緩和の確率を大きく引き上げています(3月3日に米国は0.5%の利下げを実施)。

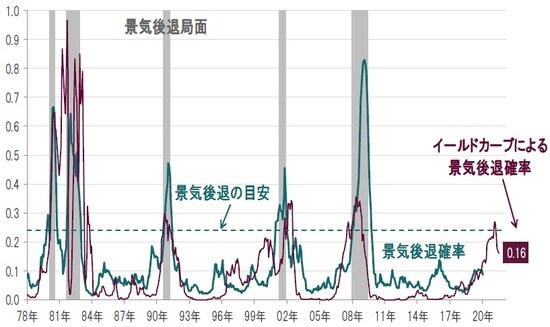

先回の米連邦公開市場委員会(FOMC)議事録は、「中国で発生した新型コロナウイルスの想定される波及効果が経済の先行きに新たなリスクをもたらしている」と警告しています。米国の政策立案者には、政策発動の余地が残されています。1970年以降の金融緩和局面の分析に基づいて試算すると、生起確率は極めて低いと考えられるものの、景況が急速に悪化した場合、FRBには、利下げと3兆ドルを上限とする資産買入の余地が残されています。

【金のオーバーウェイトは道理に適う】

金のオーバーウェイトは道理に適うと考えます。金価格は7年ぶりに高値を更新していますが、中国国外で新型コロナウイルスの感染が拡大する中、需要の増加が見込まれます。英国王立造幣局は、金の延べ棒と金コインの需要の伸びが、ここ数日、500%に迫っていることを報告しています。また、2月の金市場へのネットの資金流入は30億ドルを上回ります。

【社債投資は特にリスクが高い】

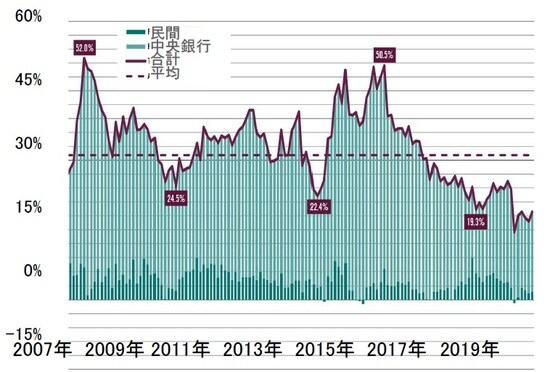

一方、景況が悪化する局面での社債投資は特にリスクが高いと思われます。投資適格債および非投資適格債の国債とのスプレッドは、企業利益あるいは債務不履行(デフォルト)率が悪化するリスクを投資家が取ったとしても、リスクの対価をもたらしません。状況を更に悪化させているのが、社債市場の信用の質の悪化基調です。

米国ハイ・イールド債券をはじめ、先進国社債は、引き続きリスクが高まっています。2019年には2桁のリターンを記録したものの、今年は苦戦が予想され、国債との利回りスプレッドは、2018年の最も縮小した水準から拡大しています。今後、リスク回避の動きが高まった際には、米国をはじめ主要先進国の国債利回りは過去最低水準で推移しており、低下余地が少ないことから、利回りスプレッドが更に拡大した場合には、社債市場の利回り上昇(価格低下)リスクに留意が必要とみられます。

加えて、ハイ・イールド債券をはじめ企業のレバレッジは上昇基調で、金融セクターを除く社債の発行残高はGDP(国内総生産)比47%と過去最高水準に達しています。この点も今後、景気後退が長引いた場合には社債市場の中でも相対的に信用リスクの高いセクターのデフォルト(債務不履行)リスクが高まることが想定され、注視が必要と考えます(図表4参照)。

※米国非金融企業債務(対GDP比%)、米国銀行貸倒償却率は2019年7-9月期まで、直近の米国ハイ・イールドスプレッドは3月9日現在

出所:トムソン・ロイター・データストリームを使用しピクテ投信投資顧問作成

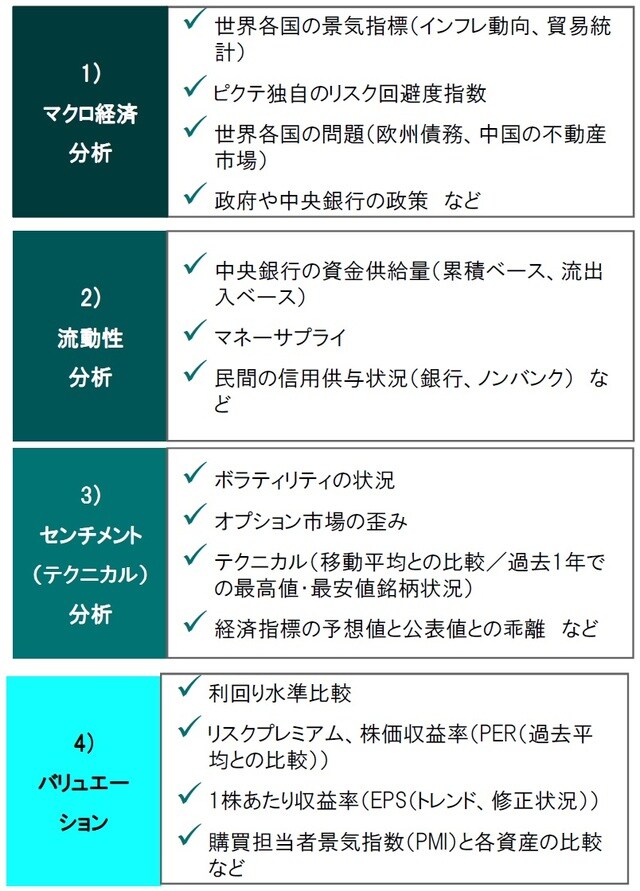

資産配分比率決定の分析ポイント 4つの柱

ピクテでは資産配分比率決定の分析ポイントとして4つの柱を用いています。その4つの柱は、1)マクロ経済分析、2)流動性分析、3)センチメント(テクニカル)分析、4)バリュエーションです。たとえば、株式の投資配分を決定するにあたってもすべての要素が常に株式のオーバーウェイトを同時に示すわけではありません。投資判断決定には、こうした異なる観点からの投資判断決定のポイントを勘案することが重要と考えています。

1)マクロ経済分析~プラス基調継続だが、新型コロナウイルスの影響には注意

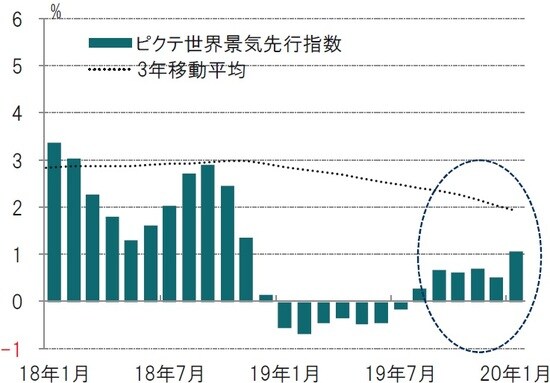

長期指標であるピクテの世界景気先行指数は、前3ヵ月平均比でプラス基調が6ヵ月間続いています(図表5参照)。ピクテの景気循環モデルには、これまでのところ、新型コロナウイルスの影響は認められません。経済の観点からすると、新型コロナウイルス発生前の世界経済は、比較的良好な状況にあったと思われることがせめてもの救いです。

また、主要国・地域の政府や中央銀行が、経済への打撃を抑えるために対策を講じる用意があるとの緊急声明を発表していることは朗報です。中国がとりわけ強力な立場にあるのは、国家が経済運営に大きな役割を果たしているからであり、例えば、エネルギー価格の引き下げや、被害の大きい地域の中小企業支援のために大手行に融資の延長や支払利子補填を指示する等の権限を与えられているからです。

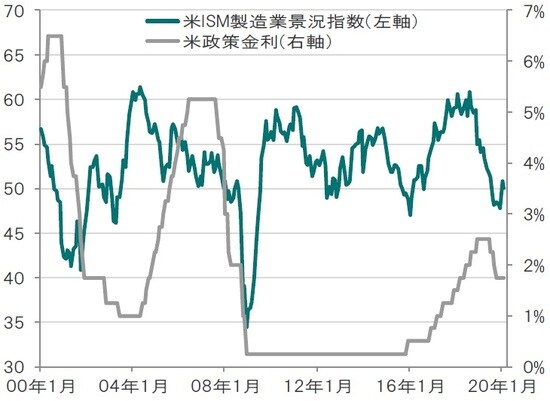

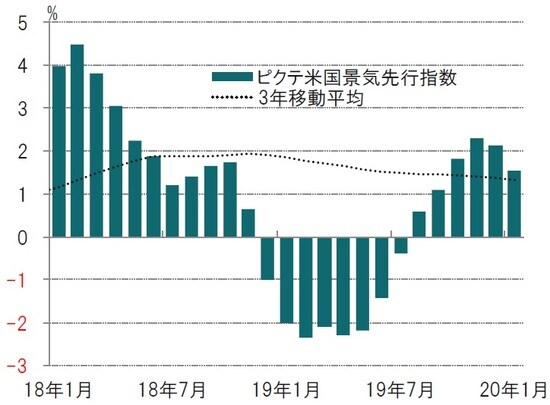

ピクテ米国景気先行指数(前3ヵ月平均比)は7ヵ月連続上昇後モメンタムが低下しています(図表9参照)。

※ピクテ景気先行指数はピクテが独自で算出している指数出所: ピクテ・アセット・マネジメントの

※ピクテ景気先行指数はピクテが独自で算出している指数出所: ピクテ・アセット・マネジメントの

※ピクテ景気先行指数はピクテが独自で算出している指数出所: ピクテ・アセット・マネジメントの

※イールドカーブ:米国10年国債利回り-米国1年国債利回り

※ピクテ景気先行指数はピクテが独自で算出している指数出所: ピクテ・アセット・マネジメントの

※ピクテ景気先行指数はピクテが独自で算出している指数出所: ピクテ・アセット・マネジメントの

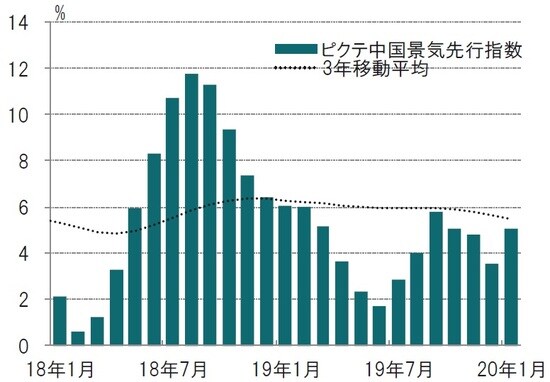

中国景気先行指数はプラスを継続、コロナウイルスの影響は拡大か反動か

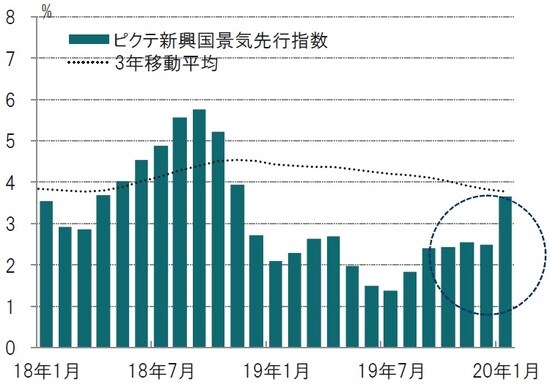

ピクテの中国景気先行指数(前3ヵ月平均比)は上昇し、プラスを継続、他の地域を上回る水準を継続しています(図表15参照)。

新型コロナウイルスは、中国および周辺国を越えて拡大しており、世界的な流行(パンデミック)となっています。世界の株式市場はこのような状況を嫌気して急落し、S&P500種株価指数は、2月最終週、2008年のグローバル金融危機以降、最大の下げを記録しました。

ピクテではこのように不透明な環境を踏まえてここ数週間のうちに防衛的な姿勢を強化しており、株式の投資評価をニュートラル(ベンチマークと同じ投資比率)からアンダーウェイト(ベンチマークより低い投資比率)に引き下げると同時にキャッシュをニュートラルからオーバーウェイト(ベンチマークより高い投資比率)に引き上げました。もっとも、慎重な姿勢を長期間維持していくというわけではありません。市場の全面安が続く局面には投資の好機が到来することを経験から学んでいるからです。

ピクテの経済成長見通しの直近の基本シナリオでは、新型コロナウイルスの発生に因って、中国の年間GDP(国内総生産)成長率が従来予想を約0.3%下回り、2020年通年では前年比+5.6%に減速するとしています。一方、世界経済への影響は中国の半分程度に留まるものと見ており、2020年通年のGDP成長率を同+2.5~2.6%程度と予想しています。

もっとも、新型コロナウイルスの感染拡大が、こうした想定を上回る深刻な影響が出る可能性も否めません。インフルエンザの流行に因る経済成長への影響を分析した学術研究からは、1968年から1969年にかけての香港型インフルエンザのように穏やかなパンデミックの場合には0.7%程度の影響に留まる一方で、一世紀前に発生したスペイン型インフルエンザ(スペイン風邪)のような深刻なパンデミックの場合には4.8%程度の影響も想定され、世界経済が景気後退(リセッション)入りする可能性もあることが示唆されています。

重要なのは広域での感染拡大です。日本は、恐らく、中国以上に影響を受ける公算が大きく、大陸欧州や英国にも深刻な影響が及ぶ可能性は否めません。

※ピクテ景気先行指数はピクテが独自で算出している指数出所: ピクテ・アセット・マネジメントの

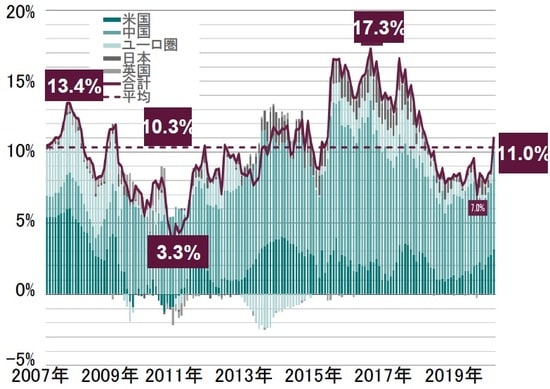

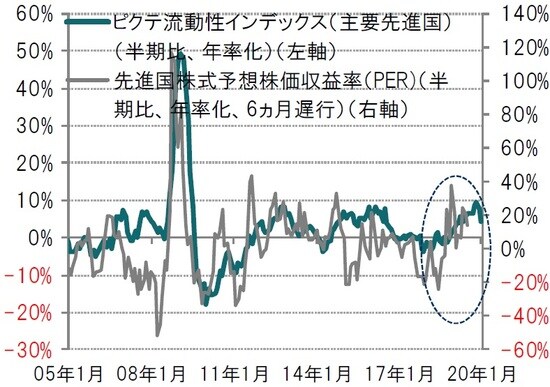

2)流動性(資金動向)~流動性供給の余地が大きいことを示唆

ピクテの流動性モデルは、中国の流動性が、足元、GDPの18.9%に留まり、長期平均の31.1%を大きく下回っていることから(図表21参照)、追加的な流動性供給の余地が大きいことを示唆しています。米国も同様にもう一段の流動性供給が可能だと思われます。

過去の金融緩和局面のデータに基づいて試算すると、米連邦準備制度理事会(FRB)には、状況次第で利下げ余地が残されていることが示唆されます。これに対し、既に新型コロナウイルスの影響が広がりつつある日本とユーロ圏は、金融政策の発動余地が限られています(図表18~21参照)。

※主要先進国:米国、英国、ユーロ圏、日本、カナダ※先進国株式:MSCI世界株価指数

出所:ピクテグループのデータを使用しピクテ投信投資顧問作成

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

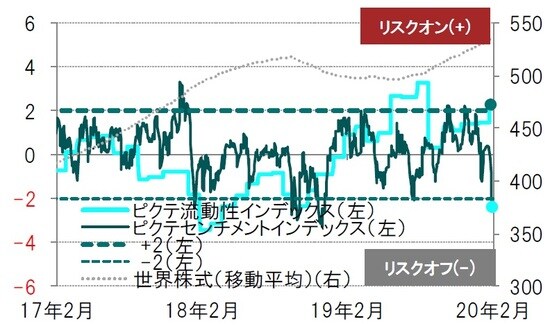

3)センチメント(テクニカル)(市場参加者動向)~下落相場が続く可能性を示唆

ピクテのテクニカル指標は、下落相場が続く可能性を示唆しています。投資家の意識調査には、依然、慢心の状況が窺えます。調査は、投資家が株式のオーバーウェイトを維持していることを示しており、「売られ過ぎ」の兆しは殆ど見られません。もっとも、3月から5月にかけて市場を押し上げる傾向の強い季節要因が、損失を一部相殺する可能性はあるかもしれません(図表22参照)。

※世界株式:MSCI ACWI 株価指数(ドルベース)

出所:ピクテグループのデータを使用しピクテ投信投資顧問作成

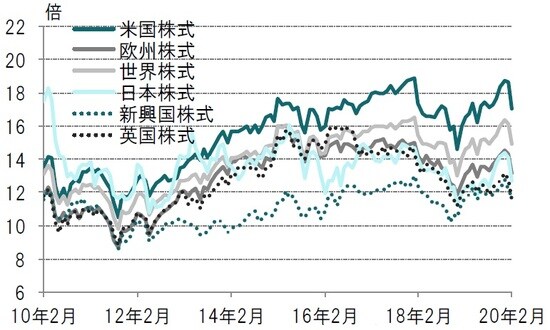

4)バリュエーション(相対的価値分析)~株式はバリュエーション低下、債券依然割高

バリュエーション水準の観点からすると、新型コロナウイルスの発生は、いかにもタイミングが悪かったということになります。株式はとりわけ割高感が際立ち、米国株式、グローバル株式ともに、主要指標が年初に史上最高値を更新していましたが、2月末の下げで過熱感は払拭されています。MSCI全世界株価指数は、ピクテのモデルで測ると適正価値に戻しており、株価純資産倍率(PBR)は2.2倍と過去20年平均と並びます。

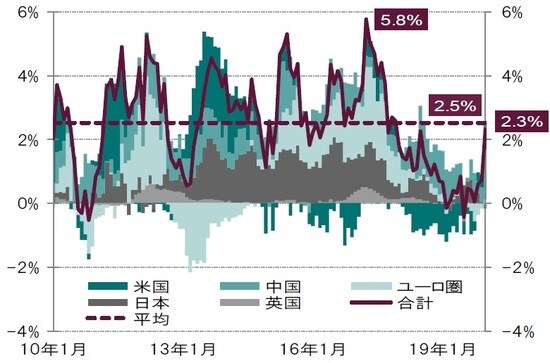

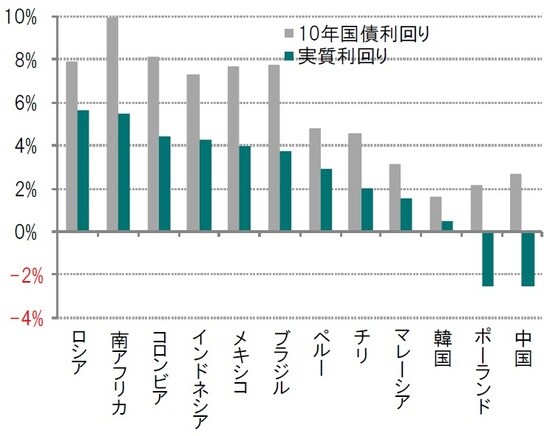

FRBの緩和余地を考えれば、米国債利回りはまだ低下する余地はあるものの、主要先進国の債券利回りは既に実質金利が非常に低いため、投資価値を見出すことが難しい状況といえるでしょう。一方、新興国債券の実質金利は依然として高い水準です。(図表24,25参照)

過去20年間の相対バリュエーション(投資価値評価)でみると、債券はどれもゼロに近づいており極端な割高感がでています(図表29参照)。一方、株価急落で株式のバリュエーションは低下しました。ピクテは、1%の世界のGDP成長率の低下が5%の一株あたり利益(EPS)成長率の低下につながると試算しています。新型コロナウイルスの世界的な感染拡大の影響でEPS成長率の下振れは1-3月期だけでなくその後も継続することになるとみられます(図表26~28参照)。

※各国・地域別株式:MSCI各国・地域別株価指数出所:トムソンロイター・データストリーム(I/B

※各国・地域別株式:MSCI各国・地域別株価指数

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

(予想)、景気先行指数の期間:1989年4月~2020年1月

※ピクテ世界景気先行指数:米国、欧州連合(EU)、日本の生産者物価指数(PPI)で調整、6ヵ月先

出所:ピクテ・アセット・マネジメントのデータを使用しピクテ投信投資顧問作成

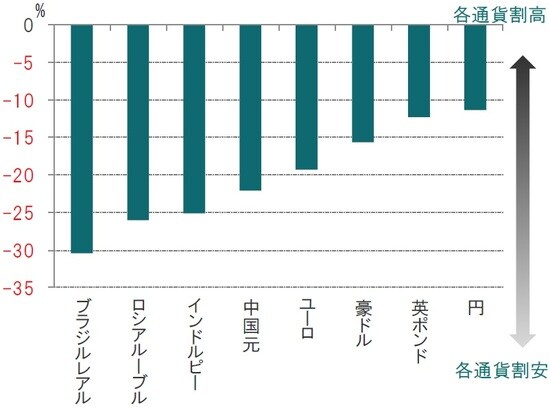

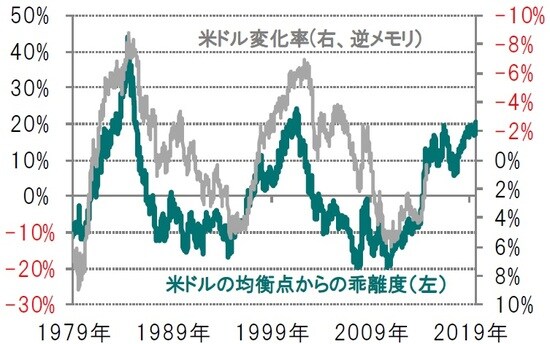

ドルは割高

米ドルの過去の均衡点からのかい離を見ると、相当割高な水準で取引されている可能性があります。米ドルは米国の経常・財政収支の対GDP比との関連性が高く、この比率が低下するならば米ドルの傾向も下向き(ドル安)になる可能性があります。過去の経験則からすると、今後米ドルが下落する可能性が示唆されています。

ピクテの為替モデルによればドルは各主要通貨に対して適正値から割高となっており、この水準は過去30年間でも高い水準です。過去の実績では高い水準をつけた後、ドルは下落する傾向がみられました。通貨の適正価値を測るピクテのモデルは、大方の先進国通貨および新興国通貨に対してドルに割高感があることを示しています。

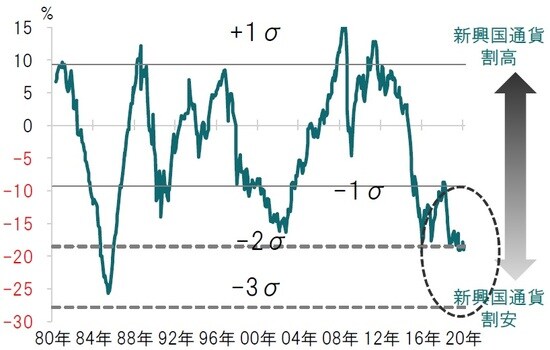

新興国通貨は、景気先行指数は新興国のほうが先進国よりも状態が良く、バリュエーションの観点からも魅力的です。ピクテのバリュエーション指標は、新興国通貨が購買力平価ベースで20数年ぶりの割安水準にあることを示唆しています(図表30~33参照)。

出所:ピクテ・アセット・マネジメントのデータを使用しピクテ投信投資顧問作成

※財政収支+経常収支変化:GDP比、5年変化率、2年先行※米ドルの変化率は、貿易加重、年率換

出所:ピクテ・アセット・マネジメントのデータを使用しピクテ投信投資顧問作成

※米ドルの均衡点からの乖離度は、貿易加重レートの過去のトレンドからの偏り

※米ドルの変化率は、貿易加重レートの今後5年間の変化率、年率換算、

出所:ピクテ・アセット・マネジメントのデータを使用しピクテ投信投資顧問作成

参考データ

※データは過去の実績であり、将来の運用成果等を示唆あるいは保証するものではありません。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『ピクテ・マルチ・アセット・ストラテジー 3月 』を参照)。

(2020年3月17日)

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~