そそのかされて「ウォーターベッド」を買ったC先生

《事例》

内科医のC先生は、はじめは独力で開業しようと考え銀行へ行きましたが、融資の申し込みを断られてしまいました。渋々開業コンサルを付けて申し込んだところ、コンサルの口利きで無事融資が下りました。しかしC先生には住宅ローンがあった上に、ガーデニング好きの奥さんの希望で郊外で駅からも遠い家だったため、少額の融資しか下りませんでした。

そんな中、恩を感じている開業コンサルに勧められて断れず、ウォーターベッドを導入することにしました。一時内科医の間で患者サービスとして評判でしたし、「すぐ元が取れますよ」という甘い言葉も信じてしまいました。

しかし、ベッドの運用には保守・管理料も人件費もかかり、利用する患者さんはほとんどおらず、この費用が経営を大きく圧迫しました。C先生は少額の融資ではやりくりできず、まずはスタッフを一人解雇することにしたのです。

なぜ開業から短期間で資金ショートするのか

開業した先生方の多くが、開業後に急速に減っていく通帳の残高を見て不安に感じます。担当税理士に「単月黒字に転換しました。おめでとうございます」と言われた後も、まだ通帳の残高は減り続けるため、まったく実感が湧かないと思います。

その理由は、単月黒字というのは、あくまで会計上の損益がプラスに転じただけであり、損益に関係ない生活費や借入金の返済を上回るほどの収入が出ているわけではないからです。

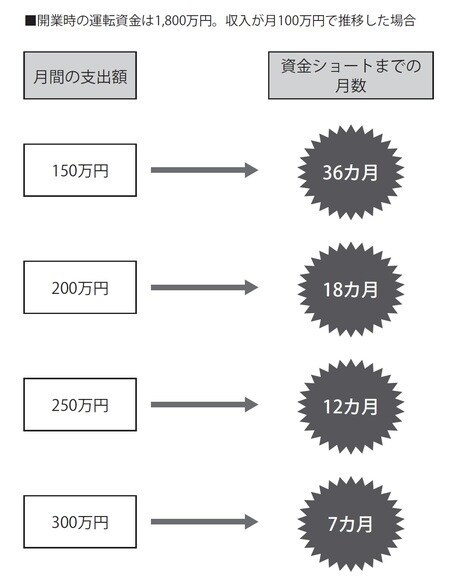

詳しい説明は割愛しますが、会計上のプラスと現金収支のプラスは別物で、現金が増え始める目安は会計上のプラスが月あたり100万円以上になってからだと覚えておいて下さい。現金を増やすことはそれほどハードルが高いのですが、資金をショートさせることは簡単なのです。

例えば150万円と200万円の支出の差はそれほど大きくありませんが、資金ショートまでの期間は半減します。「これくらい増えても大丈夫だろう」という、小さな契約の積み重ねであっと言う間に支出が増え、加速度的に資金がなくなるので注意が必要です。

■まとめ

●会計上の単月黒字では安心できない。

●資金ショートするまでの期間をシミュレーションしてみる。

最初からすべての設備を揃える必要はない

開業コンサルに勧められるままに購入した場合、知らず知らずのうちに必要のない医療機器を揃えてしまうことにもなりかねません。医療機器には高額なものも多く、1台で500万円、1000万円というものもあります。

開業コンサルが「これは患者さんへのサービスですから」と勧めてくる高額な設備があります。こういったものは大概必要のないものです。だからこそ、サービスという表現で説得しようとするのです。先生方も、「サービス=増患」と思い込み、納得してしまいがちです。しかし、先生の目指す診療から逸れた医療機器が患者サービスとして増患に寄与することはほぼありません。

またコンサルは、「一日に二、三人利用すれば医療機器代の元は取れますよ」と言いますが、それでは大赤字なのです。なぜならその機器を利用するためには人件費がかかりますし、時間も必要だからです。保守・メンテナンス費用や故障した際の修繕費もかかります。場所を取られますので、家賃にも響きます。本当に必要な機器を導入しようと思った際に設置場所が取れず、機会損失になる事もあります。

月に50万円を稼ぐ医師をバイトで月50万円で雇用すると元は取っているように感じますが、人件費率は100%です。医療機関の適正な人件費率の15%と比較するとあり得ない数値です。「元を取る」には、単純な計算ではなくそれを取り巻く全てのことを計算に入れなければなりません。

筆者は、収入の10%を超える医療機器への支出はサービス(必須でない)と考えています。この基準は減価償却の率でもあります。一般的に医療機器の減価償却率は年間10%以下です。

つまり、その機器を導入することによって、将来的に価格の10倍以上、診療収入の増加が見込めなければ意味がなく、これを下回るようであれば購入すべきではありません。サービスのつもりで導入した設備は、思っている以上のマイナスをクリニック経営にもたらしてしまうのです。

しかし、開業時点ではどんな設備が必要なのかわからないことも少なくありません。その場合には、絶対に必要な設備だけ揃えて、それ以外のものは実際に必要性を感じた時点で購入を検討すればいいのです。

また、医療機器を購入する際は必ず相見積もりを取りましょう。先生方には過去に使用して使いやすかったものや使い慣れているものがあり、購入するものがすでに確定している場合も多いでしょう。それでも相見積もりを取ってください。理由は、他社の製品も検討しているという事が分かれば、購入予定の機器の価格もほぼ確実に値引きしてもらえるからです。

■まとめ

●単純に考える「元を取る」理論は大変危険な考え。

●収入の10%を超える医療機器への支出はサービス(必須ではない)だと考える。

●購入予定の設備でも必ず相見積もりを取る。

中古やリースをうまく活用して初期費用を抑える

絶対に必要な設備であっても、新品を買う必要はありません。法令上一定の制限がありますが、中古という選択肢もあります。保証の面などが新品と違ってきますので十分に注意は必要ですが、価格面ではとても魅力的です。

たとえば、歯科の中古ユニットなどは山のようにあります。つぶれてしまったクリニックから放出された機器を格安で手に入れることもできます。他にはレントゲンなども良質な中古がたくさんあります。

先生方は、せっかく新規に開業するのだからと新品を選んでしまうことがほとんどですが、中古を選択肢に入れることで開業後の資金繰りをずいぶん楽にすることもできるのです。

また、設備を購入する場合、リースがいいのか、割賦がいいのか迷う先生方も少なくありません。リースを利用した場合、以前は五年のリース期間が終わると、一カ月分のリース料を支払えばその機器を買い取ることができました。

しかし、最近は競争の激化によりリース会社の経営が厳しくなり、リース満了後、少なくとも二年、長ければ三〜四年は、再リース料を得ないと採算が取れなくなっています。また、再リース期間が過ぎた後もメーカーに機器の状況を確認し、消耗した部分の交換を行った後でなければ買い取ることができません。その際のメンテナンス料は通常、その機器の販売価格の10%以上かかります。

それに対して割賦はもともと所有権が先生にあるため、支払完了後の継続的な支出に関して気にする必要はありませんが、リースよりも利率が高い場合が多いです。ですから支払満了後も使用したいものであれば、割賦を利用しておいた方がよい、となります。逆に機器の改良サイクルが早く、支払期間が終わったら新しいものに入れ替えたいと考えているのであれば、リースの方がメリットがあるでしょう。

■まとめ

●レントゲンなどは良質な中古がたくさんある。

●機器の改良サイクルが早いものはリースが有利。

●継続的に長く使える機器は割賦購入が有利。

開業を目指すならマイホームの購入にも注意が必要

最近は、開業年齢も徐々に低くなっており、30代で開業する先生も増えています。その結果、十分に開業資金を貯めることができないまま開業をすることになり、資金繰りに窮するケースも頻発しています。

開業時は融資を利用することになりますが、金融機関も危機感を覚え、融資の申し込みをしても断られるケースを聞くようになりました。断られるケースのほとんどは、開業コンサルや税理士をつけずに独力で開業しようとする先生です。

政府系の金融機関である日本政策金融公庫や、医師会関連の金融機関である医師信用組合などは問題ありませんが、民間の金融機関は取引のない人からの飛び込みの申し込みを門前払いすることも多いのです。

その点、開業コンサルや税理士からの紹介であれば断られることはまずありません。金融機関側も紹介者の面目を潰すと他の紹介がもらえなくなるからです。また、金融機関は、紹介者ごとに金利の優遇を行っていることも多くあります。しかし、その金利が必ずしも最良とは限りませんので、医療機器の場合と同様に相見積もりをとったほうがより有利な条件が出てくる場合も多いです。

土地などの担保がある場合を除いて、無担保で借りられるのは6000万円程度が限界です。しかし、開業の時点でマイホームを購入して住宅ローンがある場合は、開業資金の融資が通りにくくなる事もあります。かといって、家族がいればマイホームは必要でしょうし、良い物件があれば取得を諦めることは困難です。

その際にぜひお勧めしたいのは、価値の下がらない不動産を選ぶことです。これは開業するかどうかは関係なくマイホームを購入するときの鉄則でもありますが、人口が減っていく中では、将来の資産価値は二極分化が激しくなります。

人気の沿線で駅からも近い場所であれば価値は維持できるでしょうし、逆に郊外で駅から遠い場所であれば、売却しようと考えても安値でしか買い手が付かない状況に陥ります。そのようなマイホームを購入してしまえば、売却可能額よりもローンの残高が上回る債務超過の状態になってしまいます。

開業資金の融資は、先生方の個人の信用力が重要になりますから、不良債権化しそうなマイホームがあればマイナスになります。マイホームを購入するのであれば、十分吟味したほうがいいでしょう。

■まとめ

●独力で融資を申し込むと断られるケースも多い。

●金融機関は紹介者によって金利を変えている。

●資産価値が下がるマイホームの購入はマイナス要素になる。

借入は敬遠せず、上手に使えば経営が楽になる

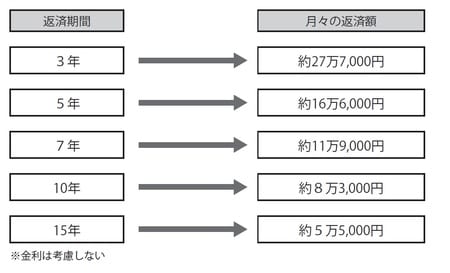

借金が好きな方はあまりいません。借金という行為が嫌いな方、利息が無駄と思う方、その両方──これらの理由で、融資を受ける際になるべく少額で、かつ返済期間を短くしようとする方がいます。気持ちはわかりますが、運転資金が少額になる上に、月々の返済額を多くするという行為は最も資金ショートを招きやすい状況を作り出します。経営者としては大間違いです。

事業上の借入は借金ではなく投資、利息は保証料だと考えを転換してください。信用がない方はお金を貸してもらえません。借入額が大きければ大きいほど先生は高く評価されているのです。

利息は経費となり、その約4割は税金を減らすことができるため、実質的な負担は利率の6割程度です。借りられる最大額を借りて理想とするクリニックを安全に成功させた後、もし借入が気になる場合は、一括返済をしてはいかがでしょうか。なお、借入の返済開始はテナント代の支払い同様、元本の返済を最大限遅らせましょう。

■まとめ

●借入を利用して運転資金を潤沢に用意しておく。

●利息は経費。節税効果により実質負担は利率の約6割。

●開業時は最大額を借りて軌道に乗ったら一括返済する方法も。

「スタッフの解雇」は最後の手段と考える

返済が苦しくなった際には、利息だけ払う、返済期間を延ばすなどの対策が考えられます。追加融資を受けられれば一番良いのですが、銀行は資金が足りなくなるような甘い事業計画を嫌います。また経営がうまくいっていないクリニックにさらに融資をするとなると、二の足を踏みます。

とはいえ、銀行も元本が戻ってこないのは困ります。すでに融資してしまったものに関しては、期限を引き延ばしてでも、できるだけ回収したいと考えるのです。

この交渉には顧問税理士の経験値も関係します。信憑性のある事業計画書も提示して、どう改善するのかを説明して、理解してもらわなければなりません。顧問税理士がどのくらい協力的なのかで銀行の反応も変わります。

銀行を説得できる事業計画書を先生が一人でつくるのは困難です。一人で抱え込んでしまったために結局破たんしたクリニックもたくさんあります。後で「税理士が協力してくれなかった」と愚痴を言っても取り返しがつきません。そうなる前に顧問税理士を巻き込んで、相談しながら進めるのがいいでしょう。

開業時はどんぶり勘定で始まってしまい、資金繰りが厳しくなった時点でようやく細かく収支を計算するケースも少なくありません。どのくらいの収入があればスタッフの給与が支払えるのか、自身の生活費を賄えるのか……、本来であれば開業前の事業計画書で明確にしておくべきですが、「何とかなるだろう」という気持ちでスタートしてしまうのです。

銀行の返済以外に、家賃支払いを待ってもらったり、少し減額してもらったり、出費に関する交渉の余地はさまざまあります。入るお金と出ていくお金をどうコントロールしていくかが重要です。支払先との交渉はもちろん重要ですが、税務申告での工夫も大事です。資金の回収がしやすいような申告書の作り方もあるのです。もちろん、法律に違反しない範囲での話ですが、方法はあるのです。

あとは、院長先生自身がアルバイトをして、生活費やクリニックの運営費用を稼ぐのです。ここまでしても十分でなければ、クリニックの事務員や看護師など、スタッフの削減も検討しなければなりません。想定ほど収入が得られないのであれば、スタッフの数もそれほど必要ないということになります。

しかし、スタッフの削減は最後の手段です。スタッフはもっとも身近で味方になってくれる存在です。すべての対策を講じて努力をしたあとでなければ、スタッフも納得しないでしょう。それでもどうにもならない段階で初めて、スタッフの削減を考えます。

■まとめ

●銀行との交渉は顧問税理士の経験値がモノをいう。

●返済が苦しくなったら税務申告の工夫も必要。

●最も身近な味方であるスタッフの雇用は最後まで守る。