ポイント

主要な中央銀行は、景気減速を抑えるために金融緩和策を講じていますが、足元の市場が織り込んでいるほどの積極的な金融政策が実施される公算は極めて低いと考えます。そのため、株式のアンダーウェイトを継続します。また、17兆米ドル相当のグローバル債券がマイナスの利回りとなっている状況を考えると、債券のアンダーウェイトと、キャッシュのフルオーバーウェイトを維持します。

株式市場の動揺と債券市場の上昇

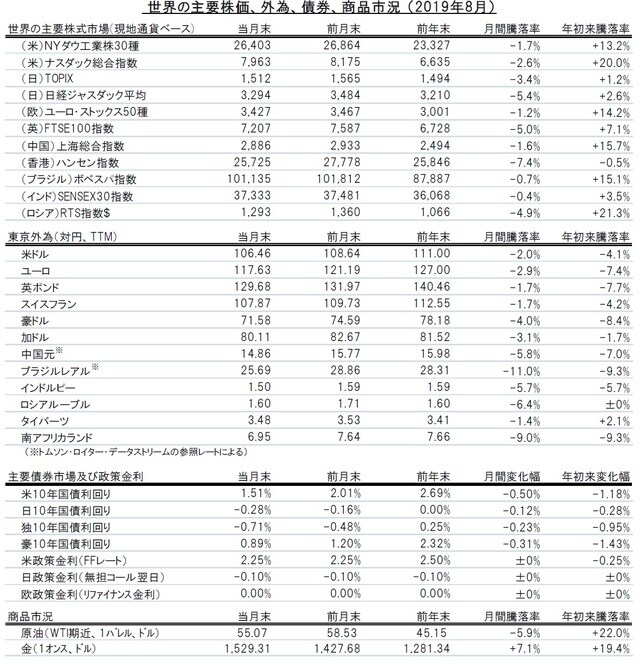

8月の金融市場では、株式が売られ、債券が買われました。米中貿易摩擦の激化や、世界経済減速の兆しに対応した追加金融緩和策に、投資家が反応したためです。 グローバル株式の月間騰落率は現地通貨ベースで -2%となり、MSCI世界株価指数の年初来騰落率を+14%前半に押し下げました。債券は+2.9%上昇しました。原油価格(WTI)は、景気の先行き悪化を嫌気し、6%下落しました。一方、リスク回避志向が強まって、金価格は7%上昇し、年初来騰落率は20%に迫りました。

世界の株式市場は、現地通貨ベースで辛うじてプラスのリターンを維持したスイス市場を除き、全面安の展開となりました。中国の影響に左右されやすい市場、とりわけ新興国と日本は、予想通り大幅な下げを余儀なくされました。英国市場も、政局の混乱が懸念され、大幅安となりました。業種セクター別では、エネルギー、金融の両セクターが最も大きく売られ、月間騰落率は、それぞれ、-6%及び-5%となりました。

株式市場の下落とは対照的に、債券市場は堅調な展開となりました。その結果、先進国のソブリン債市場では、マイナス利回りで取引される債券が増え、その規模は17兆米ドル程度となりました。 米国国債市場は3%強の上昇となりました。FRBへの追加利下げ期待に加え、主要先進国のソブリン債の中で、プラスの名目利回りを提供し続ける数少ない債券の一つであることが価格を押し上げました。

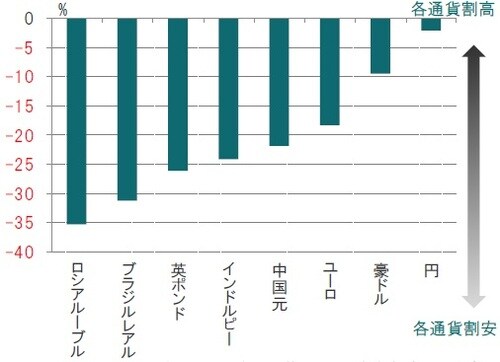

投資家は、十数年ぶりで過去最高の月間上昇率を記録した米国社債市場に資金を投じたことから、投資適格社債の月間騰落率は3%、年初来騰落率は+14%に迫りました。 一方、ブルームバーグによれば、新興国通貨が対ドルで大幅に下落したことから、現地通貨建て新興国債券は大幅安となりました。アルゼンチン危機を受けてペソが暴落し、中国人民元は、月間では1994年以来25年ぶりの下落率を記録しました。

投資家の失望を招く中央銀行

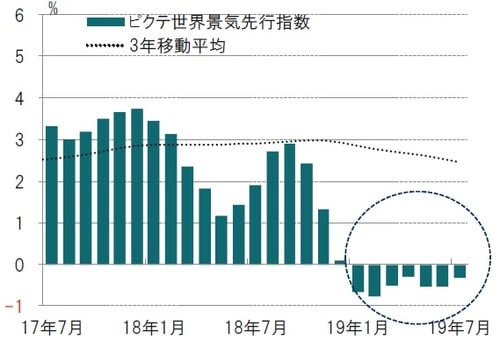

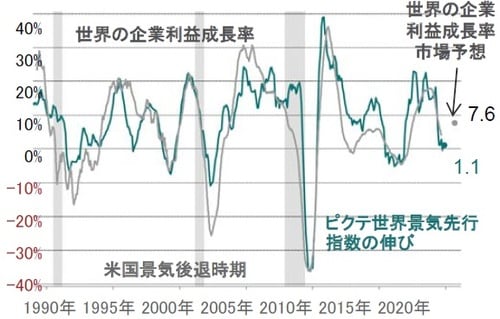

世界経済が貿易戦争の影響を懸念し続けているのに対し、大部分の投資家は中央銀行が積極的な金融緩和を実施すると見ているようです。ピクテはこのように楽観的な見方には同意しかねます。 ピクテの景気先行指数は、今後数ヵ月間の経済成長の鈍化を示唆しています。貿易摩擦を巡る不確実性が、特に先進国の鉱工業生産や企業心理に影響を及ぼしているからです。 また、企業利益は、昨年2018年の大幅な伸びから一転し、年内にも成長が止まることが予想されます。

主要な中央銀行は、景気減速を抑えるために金融緩和策を講じていますが、足元の市場が織り込んでいるほどの積極的な金融政策が実施される公算は極めて小さいと考えます。 ピクテは、このような状況を勘案し、株式のアンダーウェイト(ベンチマークより低い投資比率)を維持します。

同時に、債券に慎重な姿勢を維持することの正当性が増したと考えます。債券市場は、年初来、20年ぶりの上昇相場を展開し、グローバル債券指数(JPモルガン世界国債指数)の構成銘柄のほぼ3分の1がマイナス利回りを付けているからです。キャッシュは、フルオーバーウェイト(ベンチマークより高い投資比率)を維持します。

株式:欧州株式が米国株式よりも有望

米中間の貿易摩擦が再び激化する環境では、経済や企業利益の先行きを楽観視することの難しさが一段と増しています。関税率の引き上げや追加の貿易障壁を巡る脅威が、世界的に企業や消費者心理の重しとなっているからです。

加えて、英国の欧州連合(EU)離脱(ブレグジット)を巡る不確実性が増す環境を考えると、年内の見通しは明るいとはいえません。従って、グローバル株式は、アンダーウェイトを維持します。

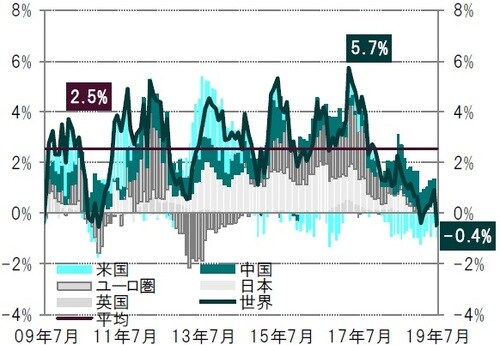

世界企業の利ざやは、株式アナリストの予想を大きく下回って推移しています。12ヵ月先の世界の企業利益成長率の市場予想7.6%は、ピクテの予想する世界景気先行指数の伸びの水準1.1%と大きくかい離しています(図表1参照)。賃金上昇による企業業績悪化によって、今後企業利益が大きく落ち込む可能性に注意が必要です。株式市場に慎重な姿勢を維持しています。

出所:ピクテ・アセット・マネジメント

米国株式市場は、他の世界の株式市場と比べて、とりわけ魅力に欠けるように思われます。S&P500種株価指数は過去最高値をわずかに下回る水準に留まっていますが、一方では、米国のリセッション入りを示唆する信号が点滅しています。国債利回り曲線(イールドカーブ)上では長短金利が逆転しました(図表2参照)。

株式アナリストは、過去3年で最も大幅な米国企業の利益予想の下方修正を行っています。金融データ大手のファクトセットによると、今年の利益成長率のコンセンサス予想は引き下げられています。企業の自社株買いが減少していることも、投資家にとっては懸念材料です。ピクテの分析は、過去10年間の自社株買いで、市場のリターンの20%前後に、また、米国市場の欧州市場に対する超過リターンの33%前後が寄与していることを示唆しています。

一方、先行きが期待される市場も散見されます。地域別の資産配分では、欧州市場のオーバーウェイトを維持します。ドイツは、2四半期連続のマイナス成長という定義上のリセッション入りも予想される一方、ユーロ圏の景気先行指数は、フランス、イタリア両国のモメンタムの改善を背景に、過去半年を通じて上昇基調を維持しています。ECBの追加緩和も好材料です。また、ドイツの株式リスク・プレミアムが史上初の9%台を付けたことも注目に値すると考えます。

日本株は、円高にもかかわらず、底堅さを示しています。バリュエーション面では割安感が際立っており、ピクテの試算では、上値余地が20%に達します。英国株は、特に海外投資家にとって、魅力的だと考えます。ポンド安とバリュエーション面での割安感に加え、優良企業の利益の多くが海外で計上されているからです。また、5%を超える配当利回りは、市場のボラティリティ上昇の影響を一部遮断する効果を提供すると見ています。

新興国市場の先行きは、貿易戦争の影響で損なわれたものの、各国の相次ぐ利下げがその一部を相殺しています。アジア市場は特に有望です。米中貿易戦争が中国からアジアの他の地域への事業移転を促し始めており、中国が損害を被る中、周縁国の中には漁夫の利を得る国も散見されます。

貿易戦争の影響を巡る懸念が強まる中、投資家は再びディフェンシブ銘柄を選好しています。生活必需品およびヘルスケアセクターは堅調な展開となり、ピクテは生活必需品セクターのフルオーバーウェイト、ヘルスケアセクターのオーバーウェイトを維持しています。

一方、小型株は市場全体を大きく下回りました。米国の個人消費は、賃金の伸びと住宅ローン金利の低下を追い風に、これまでのところ堅調に推移し、リセッション入りを阻止する効果をあげていますが、このような状況がいつまでも続くとは限りません。

債券・為替:安全資産は供給不足

世界経済が減速する局面では、国債等、ディフェンシブ性の強い資産の投資配分を引き上げることが、通常理にかないます。ただし、現在問題となっているのは、ここ数ヵ月の債券利回りの急低下を受け、通常安全だと考えられる資産が高リスク資産に見えてしまっていることです。

JPモルガン世界国債指数の平均利回りは、8月末までに史上最低の0.7%を付け、一方、米国30年国債利回りは8月末に2%を下回りました。マイナス利回りで取引されるグローバル債券が17兆米ドル程度となったことにも注意が必要です。

債券のバリュエーションは、中央銀行のハト派的スタンスで正当化されるとの見方も散見されます。ただし、追加緩和に対する市場の期待は、金融当局が実際に行うと予想される水準を超えているように見えます。ピクテの流動性分析は、名目GDP(国内総生産)比の金融刺激の現在の水準と市場に織り込まれた水準との格差が、過去に存在しないほどの幅に拡大しており、市場の期待が砕かれる可能性が高いことを示唆しています。

バリュエーション水準は、大方の国債市場をニュートラルからアンダーウェイトとするピクテの投資評価を支持しています。世界国債利回りはトレンドから大きく下方に乖離しています。また、世界国債利回りは、ピクテのモデルが試算する適正水準を大きく下回っています(図表3参照)。

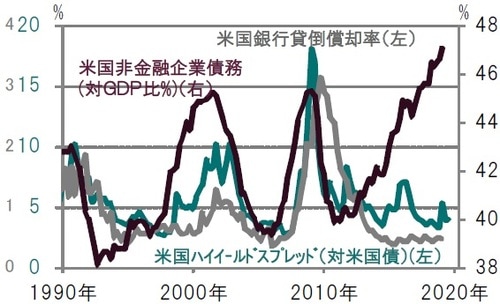

ユーロ圏および米国のハイイールド債もアンダーウェイトとしています。信用格付けは悪化、レバレッジは上昇基調で、金融セクターを除く社債の発行残高はGDP(国内総生産)比47%と過去最高水準に達しており、ITバブル崩壊時の2000年或いはグローバル金融危機発生時の2008年に付けた水準を上回り、注視が必要とみています(図表4参照)。

※米国非金融企業債務(対GDP比%)は2018年10-12月期まで、スプレッドは2019年4-6月期まで出所:トムソン・ロイター・データストリームのデータを使用しピクテ投信投資顧問作成

債券市場が際立った上昇相場を展開したことから、ファンダメンタルズに対して割安だと見なしてきた現地通貨建て新興国債券も、短期的にはオーバーウェイトを維持することが難しくなり始めています。

新興国債券の実質利回りは3%と、先進国債券と比べれば確かに魅力的です。とはいえ、新興国地域に及ぶ米中貿易戦争の負の影響が、ピクテの景気先行指数に明確に示されていることを勘案すると、特に目先は新興国通貨が売られる可能性があると考えます。

通貨についてはスイスフランを、金と同じくオーバーウェイトとしています。スイスフランも金も、地政学的な混乱やグローバル経済の悪化局面で、底堅さを発揮することが期待されています。

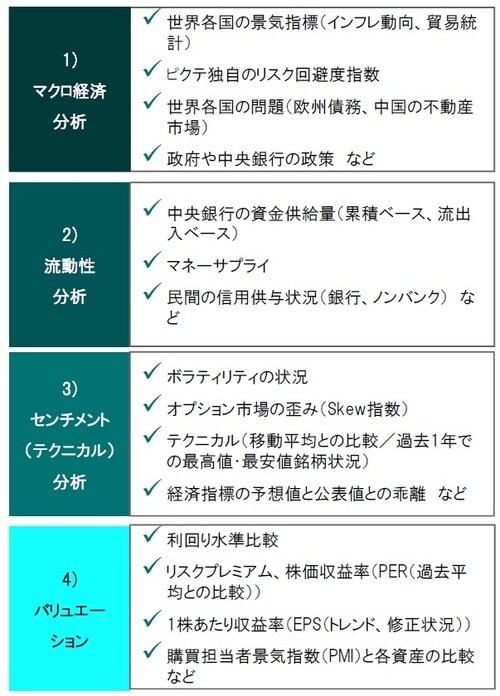

資産配分比率決定の分析ポイント 4つの柱

ピクテでは資産配分比率決定の分析ポイントとして4つの柱を用いています。その4つの柱は、1)マクロ経済分析、2)流動性分析、3)センチメント(テクニカル)分析、4)バリュエーションです。

たとえば、株式の投資配分を決定するにあたってもすべての要素が常に株式のオーバーウェイトを同時に示すわけではありません。投資判断決定には、こうした異なる観点からの投資判断決定のポイントを勘案することが重要と考えています。

1)マクロ経済分析~世界の景気先行指数は引き続きマイナス

ピクテのマクロ経済分析は、世界の経済成長率が今年2019年は前年2018年よりも鈍化すること、また、先進国経済がより不振を極めるであろうことを示唆しています。購買担当者景気指数(PMI)に基づく企業心理は、景況感の分かれ目である50を下回って2012年以降の最低水準を付け、先進国の鉱工業生産は、2016年以降初めて縮小に転じています。

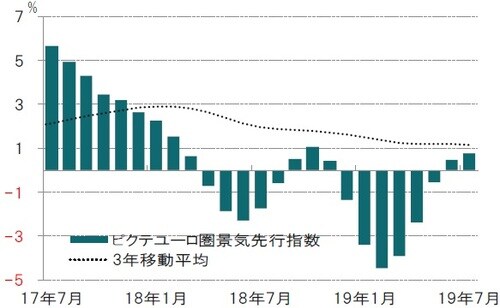

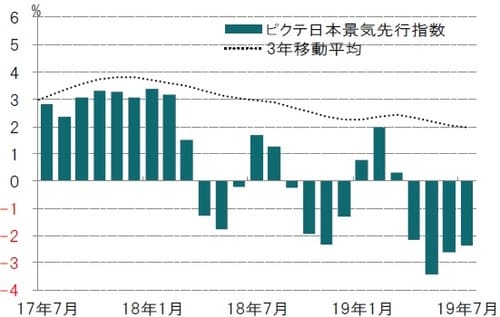

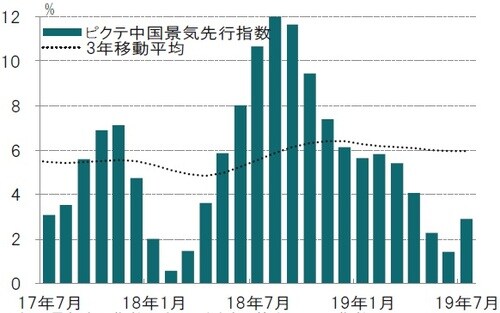

輸出主導型の景気敏感セクターの先行きが冴えない一方で、消費者には、今のところ消費を手控える様子が見られません。世界の消費者心理は、堅調な労働市場と住宅ローン金利の低下を受け、高い水準に留まっています。このような状況を勘案すると、世界の景気後退局面(リセッション)入りの確率は、市場のコンセンサス予想の30~40%を下回るように思われます(図表6~9参照)。

※ピクテ景気先行指数はピクテが独自で算出している指数

出所: ピクテ・アセット・マネジメントのデータを使用しピクテ投信投資顧問作成

※ピクテ景気先行指数はピクテが独自で算出している指数

出所: ピクテ・アセット・マネジメントのデータを使用しピクテ投信投資顧問作成

※ピクテ景気先行指数はピクテが独自で算出している指数

出所: ピクテ・アセット・マネジメントのデータを使用しピクテ投信投資顧問作成

※世界のGDP成長率:39カ国の先行指数の加重平均、世界の潜在GDP成

長率:ピクテによる潜在成長率推計

出所: ピクテ・アセット・マネジメントのデータを使用しピクテ投信投資顧問作成

世界の民間設備投資と輸出への影響

消費は新興国で弱含んでいるものの米国は依然として堅調と見ています。しかし、世界の民間投資は軟調な状況で、今後の注目は、弱い民間投資がいずれ堅調な個人消費まで波及するか否かです。設備投資の悪化がさらに長期化するようであれば、消費への影響も懸念されます(図表10~11参照)。

あくまで長短金利の関係から予想したものに過ぎない点に注意は必要ですが、長短金利の逆転は次の点を示唆すると見ています。①株式市場のピークは6-9ヵ月後に訪れる、②今後5年間米国株のリターンは横ばい、③景気後退局面は浅い、④変動性(ボラティリティ)は上昇、⑤米国実質GDP成長率は過去5年間の平均(+2.5%)を小幅下回る(図表12参照)。

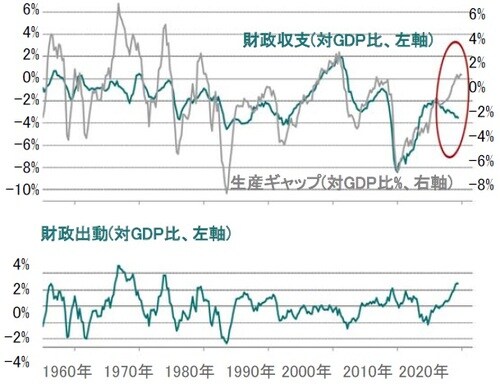

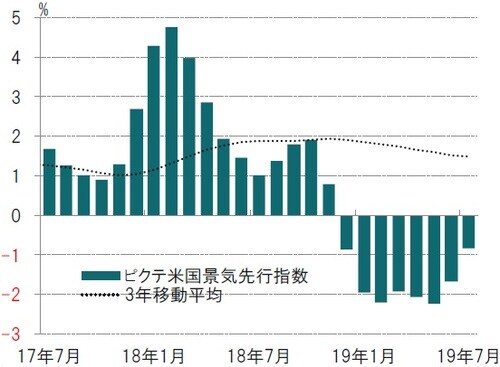

米国の景気先行指数(前3ヵ月平均比)は8ヵ月連続マイナスとなりました。米国の財政赤字が拡大する中(米国議会予算局は年末の財政赤字がさらに拡大すると試算)、需給ギャップ(実質GDPと実質潜在GDPとの差)はむしろ上昇しています。これは米国経済が巡航速度を上回り、財政悪化が懸念されるなかで財政拡大政策を行ってきたことを示唆しています。

※ピクテ景気先行指数はピクテが独自で算出している指数

出所: ピクテ・アセット・マネジメントのデータを使用しピクテ投信投資顧問作成

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

ユーロ圏の景気先行指数(前3ヵ月平均比)は2ヵ月連続上昇しプラスとなりました。ユーロ圏経済を国別信頼感指数(Zスコア)で見ると、製造業部門が低調で、ドイツ、デンマーク、ベルギーなどは芳しくありません。一方、サービス部門や小売部門を見るとギリシャ、スペイン、イタリアなど内需が強い国々の信頼感指数は総じて高くなっています。日本の景気先行指数(前3ヵ月平均比)は4ヵ月連続マイナスとなりました。

※ピクテ景気先行指数はピクテが独自で算出している指数

出所: ピクテ・アセット・マネジメントのデータを使用しピクテ投信投資顧問作成

※ピクテ景気先行指数はピクテが独自で算出している指数

出所: ピクテ・アセット・マネジメントのデータを使用しピクテ投信投資顧問作成

中国の景気先行指数(前3ヵ月平均比)は5ヵ月ぶりに上昇しました(図表18参照)。中国の固定資産投資をセクター別に見ると、不動産はやや過大、製造業は軟調です。インフラ投資は伸び悩んでおり、今後の改善を想定しています。中国の自動車販売は、消費者マインドの悪化と、税制変更、排気ガス規制の影響などを背景に下落傾向が続いています。最近のてこ入れ策が回復につながるかに注目しています(図表19~20参照)。

※ピクテ景気先行指数はピクテが独自で算出している指数

出所: ピクテ・アセット・マネジメントのデータを使用しピクテ投信投資顧問作成

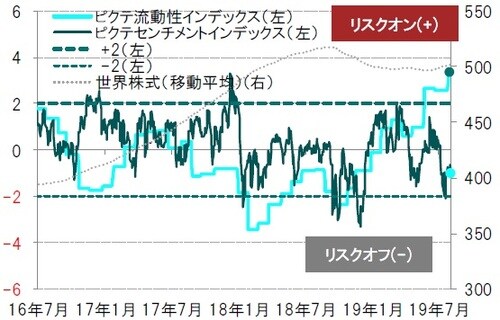

2)流動性(資金動向)~ニュートラル

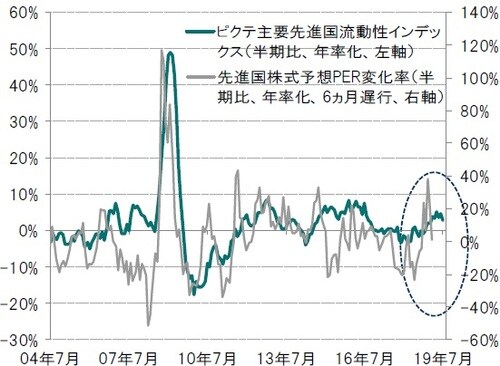

ピクテの流動性分析は、株式に対する慎重な見方を支持しています。米連邦準備制度理事会(FRB)は、7月に利下げを行ったものの、新規に供給された流動性は縮小しています。このような状況は、主に中央銀行が企業債務の削減を進める中国の動向に起因すると思われます。

FRBの追加利下げに加え、欧州中央銀行(ECB)が2019年9月末にも6,000億ユーロの新規国債買い入れ策を発表することが予想されることから、今後数ヵ月は金融緩和が予想されます。とはいえ、世界の中央銀行が、来年最大1.5兆ドル規模の景気刺激策を実施するだろうとの市場の期待は、いかにも行き過ぎだと考えます(図表21~24参照)。

※主要先進国:米国、英国、ユーロ圏、日本、カナダ※先進国株式:MSCI世界株価指数※世界株式予想株価収益率(PER)予想変化率は2004年12月~2019年7月

出所:ピクテグループのデータを使用しピクテ投信投資顧問作成

出所:トムソンロイター・データストリーム、ピクテ・アセット・マネジメント作成

3)センチメント(テクニカル)(市場参加者動向)~買いのシグナルは出ていない

ピクテのテクニカル分析は、株式評価をニュートラル(ベンチマーク並みの投資比率)としていますが、一方、円や世界の国債等、ここ数ヵ月で強い上昇相場を展開したディフェンシブ性の強い資産に対しては危険信号を発しています(図表25参照)。

※世界株式:MSCI ACWI 株価指数(ドルベース) ※ピクテ流動性、センチメントインデックスはピクテ独自に算出

出所:ピクテグループのデータを使用しピクテ投信投資顧問作成

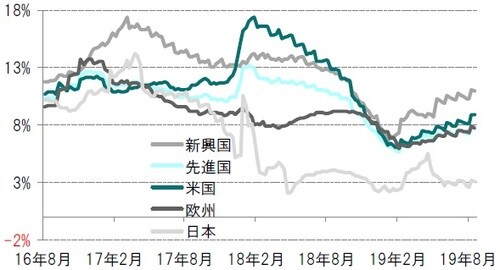

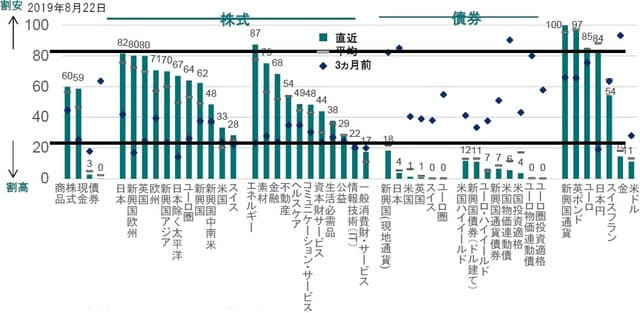

4)バリュエーション(相対的価値分析)~世界株式市場全体では中立

ピクテのバリュエーション分析は、米国やスイス等、複数の株式市場が、依然として割高な水準に留まることを示唆しています。資本支出の抑制と貿易戦争の影響を巡る不確実性が、企業利益を下押していますが、米国商務省経済分析局(BEA)は2018年の企業収益統計を8.3%下方修正し、速報値から1,880億ドル引き下げています。

一方欧州市場は、企業利益の安定と債券利回りの低下を背景に、魅力を増しています。株式の期待収益率が、無リスク資産の収益率をどの程度上回るかを測る株式のリスク・プレミアムは、ドイツで史上初めて9%を上回っています。新興国市場のバリュエーションも魅力的です。日本市場は円高が進行する中、際立った底堅さを示しています。良好なバリュエーションを勘案すると、日本株は中期的に20%程度上昇する可能性もあると考えます。

景気の変動に最も敏感な資本財・サービスや情報技術(IT)等の業種セクターは、割高な水準に留まり、生活必需品や医薬品等、景気変動の影響を受けにくいディフェンシブ・セクターを12%ほど上回る水準で推移しています(図表26~図表30参照)。ユーロ圏株式と米国株式のリスクプレミアム(安全資産を上回る期待収益率)はユーロ圏のほうが足元高くなっています(図表29参照)。

出所:ピクテ・アセット・マネジメント

※各国・地域別株式:MSCI各国・地域別株価指数出所:トムソンロイター・データストリーム(I/B/E/S)のデータをもとにピクテ投信投資顧問作成

出所:ピクテ・アセット・マネジメント

出所:ピクテグループのデータを使用しピクテ投信投資顧問作成

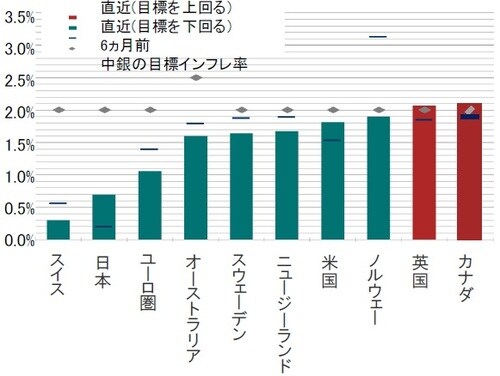

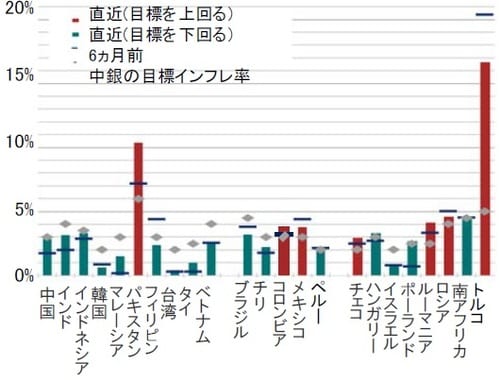

債券市場も、引き続き、極めて割高

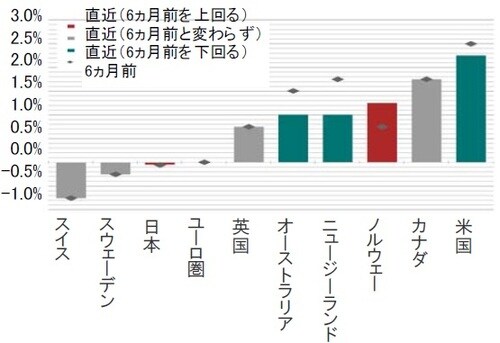

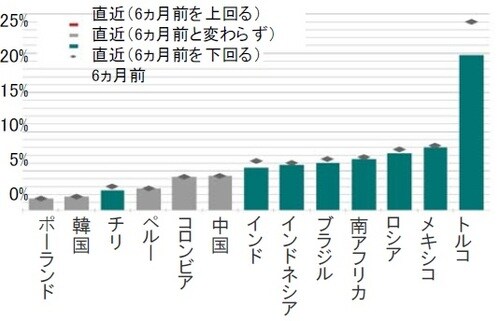

世界の国債利回りは、世界経済の減速懸念や不確実性が強まったとの不安などから再び低下傾向を強めています。主な先進国のインフレ率は半年前に比べ低下し、中央銀行のインフレ率目標(概ね2%)をほとんどの国で下回っています。主な先進国のうち、ノルウェーなどを除き、政策金利は半年前に比べ、据え置かれているか、引き下げられています。

主な新興国のインフレ率は、過去の大幅な通貨安に苦しむトルコのような極端なケースを除けば、大半の国で半年前に比べインフレ率は低下しています。主な新興国は、過去半年で見ると大半が政策金利を引き下げています。今後も、多くの新興国に利下げ余地があると見ています。

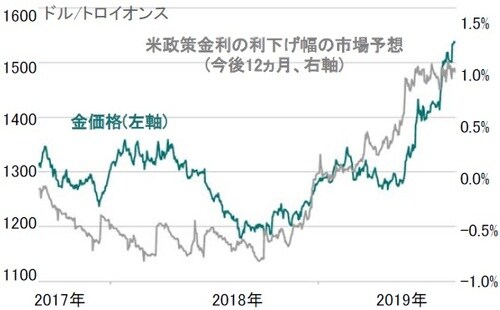

金価格は利下げ見通しに伴い上昇したが

金価格と、米国の政策金利の市場予想を比べると、利下げ予想に伴い金価格が上昇傾する傾向が見られました。しかし、金の投機的ポジションを見ると金買い(ロング)ポジションが増加している点に、注意は必要と思われます(図表36~37参照)。

ドルは割高

米ドルの過去の均衡点からのかい離を見ると、相当割高な水準で取引されている可能性があります。米ドルは米国の経常・財政収支の対GDP比との関連性が高く、この比率が低下するならば米ドルの傾向も下向き(ドル安)になる可能性があります。過去の経験則からすると、今後米ドルが下落する可能性が示唆されています(図表38~41参照)。

※ピクテが独自に開発した通貨評価モデル(インフレ率等様々な指標を用いて、通貨の適正価値を予測)による均衡点からの乖離度(対ドル)で見た指標

出所:ピクテ・アセット・マネジメントのデータを使用しピクテ投信投資顧問作成

※財政収支+経常収支変化:GDP比、5年変化率、2年先行※米ドルの変化率は、貿易加重、年率換算、今後5年間の変化率※米ドル変化率は2019年4-6月期まで

出所:ピクテ・アセット・マネジメントのデータを使用しピクテ投信投資顧問作成

※米ドルの均衡点からの乖離度は、貿易加重レートの過去のトレンドからの偏り

※米ドルの変化率は、貿易加重レートの今後5年間の変化率、年率換算、

出所:ピクテ・アセット・マネジメントのデータを使用しピクテ投信投資顧問作成

参考データ

※将来の市場環境の変動等により、当資料記載の内容が変更される場合があります。

記載のデータは、将来の運用成果等を示唆あるいは保証するものではありません。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『ピクテ・マルチアセット・ストラテジー 2019年9月:期待は打ち砕かれた 』を参照)。

(2019年9月24日)

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~