ポイント

2019年5月以降、米中貿易戦争の激化・長期化懸念の高まりやそれにともなう世界的な景気減速懸念などを受けて、 アジア株式(除く日本)は大きく上下しました。一方で、利益見通しは先進国企業などに比べて相対的に良好であるこ とは今後の株価の下支えになる可能性もあると考えています。

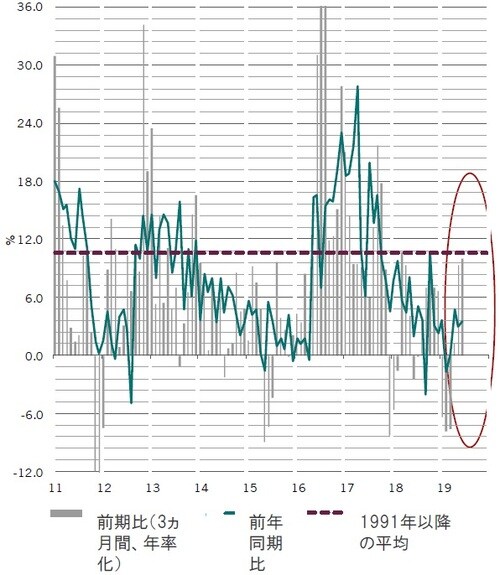

2019年5月以降、大きく変動した アジア株式(除く日本)

2019年年初以降、4月にかけては、米中通商協議の進 展期待などを背景にアジア株式(除く日本)市場は上昇基調が続いていましたが、5月以降は米中貿易戦争の激化・長期化の様相を呈し、世界的な景気減速懸念が高まったことなどを受けて、世界の金融市場は大きく変動する局面を迎えました。

こうした市場全体の流れの中で、アジア株式(除く日本)は中国を中心に下落率が相対的に大きくなりました(図表1参照)。

2014年4月末=100として指数化

※アジア株式(除く日本):MSCI ACアジア(除く日本)株価指数、先進国株式:MSCI世界株価指数、新興国株式:MSCI新興国株価指数、すべて配当込み、米ドルベース 出所:トムソン・ロイター・データストリームのデータを使用しピクテ投信投資顧問作成

今後の見通し:相対的に良好な利益見通し が株価の下支えに

世界経済の見通しは不透明感を増し、米中対立の行方も見通せないなか、アジア株式(除く日本)の株価の先行きについて、明るい見通しが描けるでしょうか?

ピクテでは、過熱感もなく、また、過剰に冷え込んだ状態でもない、「適温」状態が続くと予想しています。米国の金融政策はよりハト派的になっていることから、一段の米ドル高懸念は後退したと考えられ、このことはアジア諸国の通貨や企業利益にとってプラスの恩恵をもたらす可能性があると考えます。

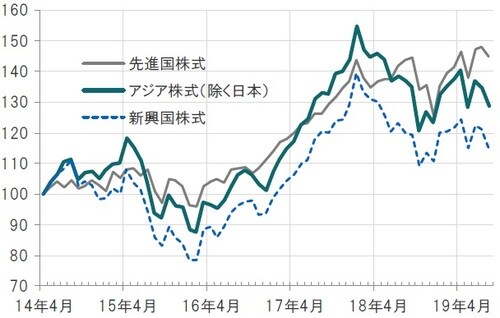

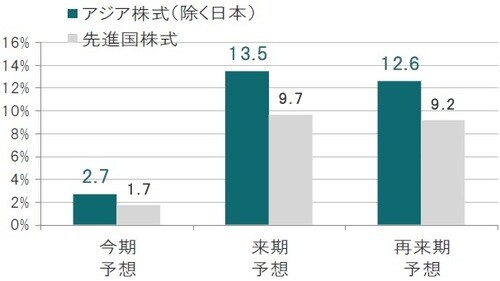

米国をはじめとした先進国企業の利益成長率に比べて、アジア企業の利益動向は相対的に底堅く、この格差は投資家の注目を集めると考えられます(図表2参照)。

世界の投資家のポートフォリオにおけるアジア株式(除く日本)の保有比率は相対的に依然として低位にあることなども勘案すると、株価上昇のポテンシャルは大きいと考えられます。さらに、米中関係におけるポジティブな見方が再び高まった場合にはさらなる株価の追い風となることが期待できるでしょう。

トピックス①:ゼロ・サム・ゲームではない、 貿易戦争

アジア地域の企業の経営陣とのディスカッションと、これまでに発表された貿易関連のデータの双方を勘案すると、「勝者」も存在していることが明らかとなりました。

テック関連のサプライチェーンでは、台湾の電子部品関連メーカーにおいては、昨年後半には中国から製造拠点を移転するかという問いに対して、「しない」、と回答していましたが、今後の生産能力拡張について、中国ではなく、台湾国内で行う見通しです。

こうした流れは、実際の台湾における設備投資の状況、雇用の状況をみると、増加の兆しがみられていることからもわかります。そして、このことは台湾株式の投資のチャンスとなる可能性もあると考えられます。

同様に、中国の企業で既に中国国外に製造拠点を有 ている企業については、すばやく対応できるために市場シェアを拡大する好機に恵まれる可能性が高いとみられます。関税によってもたらされる単純な非効率性は、こうした変化に目をつけていち早く対応できる企業によって 回避できると考えられます。

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

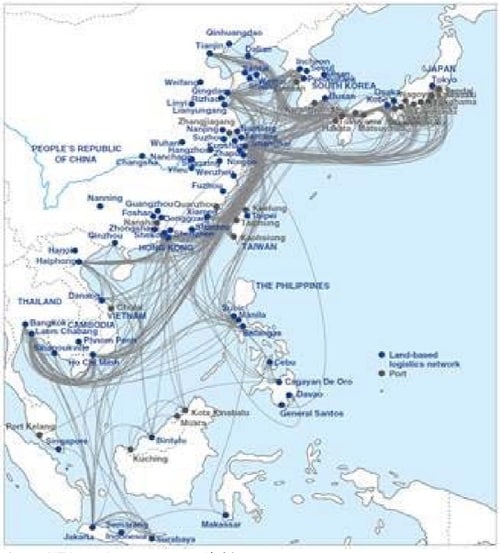

そして、そうしたことは、関税引き上げ後、製造拠点ではなく、輸送拠点として知られるシンガポールや香港からの輸出が急激に増加していることからも窺い知ることができます。

アジア域内で貿易が拡大することでメリットを受ける企業の例として、海運サービス会社である海豊国際控股 (SITCインターナショナル)などが挙げられます。同社はアジア・パシフィック地域にフォーカスした事業展開を行っています。

超長距離輸送を行う競合他社と異なり、域内にフォーカスした事業を行う輸送会社は、熟練した物流計画が求められるほか、顧客により付加価値の高いサービスを提供することが求められます。

中国以外に製造拠点が拡大し、サプライチェーンが延伸化する中で、同社にとっては長期的に大きなビジネスチャンスとなる可能性があると考えられます。

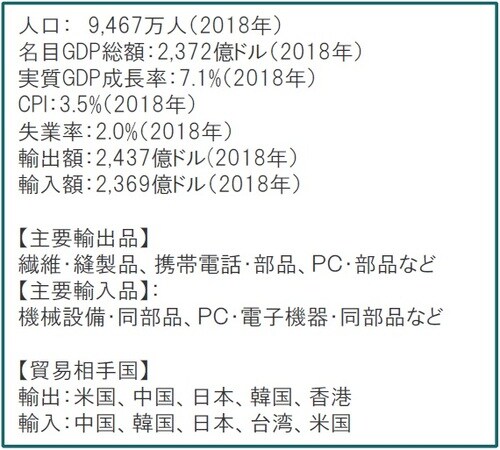

トピックス②: 注目国、ベトナム

ベトナムは1億人ちかい人口を有し、全人口の年齢構成をみると中央値は31歳であり、生産年齢人口はおよそ 5,500万人と人口動態の面からも魅力的です。こうした若い労働力が、年率7%という高い経済成長率をけん引 しています。

こうした有利な基礎的条件に加えて、足元の米中貿易戦争はベトナムにとっては追い風となっています。未開発地のプロジェクトや急拡大する既存の製造設備などいずれも大きな投資先です。

海外からの投資誘致などを管轄する政府機関やいくつかの企業のマネジメントへ取材を通じて得られた話として、中国に製造拠点を有する中国および外国企業から、いくつかの拠点をベトナムへ移転したいという希望が多く寄せられるようになっているとのことでした。 製造業の拠点としてだけではなく、消費市場としても有望であると考えらます。

このように成長ポテンシャルが大きいと考えられるベトナム市場ですが、株式投資という点からは多くの課題もあります。外国人投資家に対して保有比率制限や投資制限があります。こうしたこともあり、海外で上場されているベトナム株式は国内市場に比べて高いプレミアム価格で取引されていることが通常です。

こうしたことから、実際の投資においては、企業の本質的な価値に比べて、妥当な株価水準、バリュエーション(投資価値評価)水準であるか否かを十分検討した上で投資を行うことが重要であると考えられます。

トピックス③:照準を定められた中国技術。テック関連企業への投資は慎重に

2019年8月後半、米商務省は中国通信大手ファーウェ イの世界各地のグループ企業46社を制裁対象リスト(エ ンティティリスト)に加えたことを発表したことで、米中貿易戦争がさらに深刻さを増す可能性があると考えられます。 これら制裁リストにある企業と取引を行おうとする米国企 業および一部海外企業は米国政府の許可を得なければなりません。こうした米国の政治方針はもはやファーウェイに対する影響にとどまらず、台湾や米国のハイテク関連企業にも影響を及ぼすことになります。

短期的なインパクトは、サプライヤーの受注に関する不透明感です(一時停止されている受注についてキャンセルがなされるのか、それとも、出荷できるのか等)。将来的な受注制限や受注先の変更などの可能性もあります。

さらに長期的なインパクトとしてはより憂慮すべきこととして、これが中国の技術に対する宣戦布告なのか、はたまた、中国が他国を犠牲にして国内で技術の育成を加速していくのか、あるいはファーウェイとの取引は“資産”というよりむしろ“負債”となるのか、といった問題だと思われます。

これらすべてに対して、我々が結果を予知することはできませんが、こうした出来事のすべてが、単に貿易や関税という次元を超えた中国と米国の対立関係を示していることは理解できます。

こうした事態を考慮すると、当面はテクノロジー関連企業への投資はこれまで以上にリスクが高いものとなる可能性があることには注視していく必要があると考えます。

※データは過去の実績であり、将来の運用成果等を示唆あるいは保証するものではありません。

※当資料で言及した個別銘柄は、特定の銘柄の勧誘や売買の推奨等を目的としたものではなく、その価格動向を示唆するものでもありません。

※将来の市場環境の変動等により、当資料記載の内容が変更される場合があります。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『米中対立が深まる中のアジア株式(除く日本)の動向』を参照)。

(2019年9月19日)

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~