ポイント

米国国債の逆イールドカーブは、景気見通しと株式市場に対する弱気の見方を示唆します。

米国の景気後退と株式市場の低迷。もし歴史どおりになるならば、米国国債の逆イールドカーブは、これら2つのことを暗示しています。

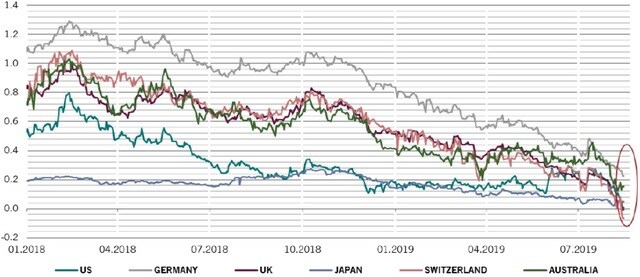

2019年8月、米国10年国債の利回りは、2008年以来はじめて、2年国債の利回りを下回りました。これは、今年3月に、10年国債の利回りが米財務省証券3ヵ月の利回りを下回ったことに続くものです。そして、英国やスイスの国債の利回りも逆イールドとなるなど、この傾向は米国だけにとどまっていません。日本の利回りもまもなく逆イールドになるかもしれません(図表1をご参照ください)。

※緑線:米国、灰色:ドイツ、紫色:英国、青色:日本、ピンク:スイス、黄緑:オーストラリア

出所:ピクテ・アセット・マネジメント

ピクテでは、逆イールドカーブは、景気と株式市場両方に対して暗雲が立ち込めていることを示唆していると見ています。なぜならば、逆イールドカーブ(もしくはイールドカーブのフラット化)は、歴史的に見て景気後退や株式市場の下落を、ほぼ確実に予想してきたからです。例えば米国では、逆イールドカーブが発生した後に過去7回、景気後退局面となっています。

典型的な動きとしては、米国の10年国債と2年国債の利回りの逆転で、逆転した約1年後に景気後退局面となっています。なぜならば、国債のイールドカーブというものは生産ギャップと密接に相関しているからです。この生産ギャップとは、現在の経済成長率と長期的な潜在成長率の差を示しています(図表2をご参照ください)。

※緑線:米国10年国債と2年国債の利回り格差(左軸)、赤線:米国生産ギャップ(6ヵ月先行、右軸)

出所:ピクテ・アセット・マネジメント

過去の例に従うならば、米国の経済成長率は大きく低下していて、ピクテの分析によると、イールドカーブの動きは今後5年間の経済成長率が1%程度に留まることが示唆されています。同時に、この1%程度の平均成長率が、景気の後退を気付きにくくしているかもしれません。

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

これらは全て、株式市場にとって悪い知らせです。1950年以降、米国の景気回復が米国株式市場の上昇につながり、景気後退が株式市場の下落につながりました。これまで、10回の景気後退を経験しています。この例に従うならば、今後12ヵ月の間に株式市場はピークを付ける可能性があります。

ピクテが資産毎のリターンを予想するうえで、イールドカーブは一つの要因に過ぎません。ただし、米国10年国債と2年国債の利回りの逆転は、米国株式市場が今後5年間にわたって、名目的に2%程度のリターンしか生まないことを示唆しています。これはピクテの長期予想をわずかに下回る水準であり、これまでの5年間の平均リターンである年率10%程度を大きく下回るものです。インフレ率を勘案した実質リターンは、ほぼ0%近辺となります。

言いかえれば米国国債の逆イールドカーブは、今後5年間のS&P500株価指数が、現在とあまり変わらない3,000ポイント近辺で推移することを示唆しています。これは必ずしも、株式市場が今後横ばいで推移することを意味しておらず、逆イールドカーブの別の特色として、株式市場が相当な変動に見舞われることを示唆しています。逆イールドカーブは、オプション価格に基づき米国株式市場の変動を表すVIX(恐怖)指数の動きと連動しています。VIX指数は、今後2年間で30%程度上昇する見通しです。

逆イールドカーブに対して、投資家はどのように対応すべきでしょうか。投資戦略として、現段階では株式に対する資産配分を減らすタイミングかもしれません。短期的な投資手法として、株式市場への投資の最後の機会を提供しているかもしれませんが、時間的にも価格的にも株式市場の上昇余地は限られていると見ています。

※将来の市場環境の変動等により、当資料記載の内容が変更される場合があります。

記載のデータは、将来の運用成果等を示唆あるいは保証するものではありません。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『悪い兆し~逆イールドカーブが示すこと』を参照)。

(2019年8月21日)

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~