\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

死亡保険金に発生する税金は、契約形態ごとに異なる

Q.死亡保険金にかかる税金について教えてください。

現在、将来の相続に備えて生命保険の追加加入を考えているのですが、自分にかける死亡保険金(生命保険金)にはどのような税金が発生するのでしょうか。また、どのような点を考慮して死亡保険金の加入を検討するべきでしょうか。

A.生命保険の契約をする前に課税される税金をチェックしましょう!

(1)死亡保険金にかかる税金

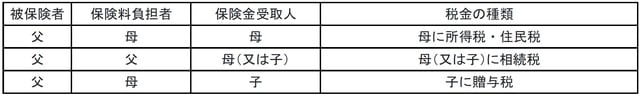

死亡保険金にかかる税金は、「被保険者」「保険料負担者」「保険金受取人」が誰であるかにより、所得税、相続税、贈与税のいずれかの対象となります。

①所得税が課税される場合

「保険料負担者」と「保険金受取人」が同一人の場合には、“所得税”が課税されます(一時所得または雑所得)。

②相続税が課税される場合

「被保険者」と「保険料負担者」が同一人の場合には、“相続税”が課税されます。

③贈与税が課税される場合

「被保険者」「保険料負担者」「保険金受取人」がすべて異なる場合には、“贈与税”が課税されます。

質問のケースは②に該当しますので、死亡保険金は“相続税”の対象となります。

税額に大幅な差が生じるため、今一度契約形態の確認を

(2)相続税の税額について

上記のとおり、被相続人の死亡によって取得した生命保険金や損害保険金のうち、その保険料の全部または一部を被相続人が負担していたものは、相続税の課税対象となります。

ただし、「死亡保険金の非課税制度」があるため、次の算式で計算した非課税限度額を超える部分が、相続税の課税対象となることに注意しましょう(相続人以外の人が取得した死亡保険金には非課税制度の適用はありません)。

「非課税限度額=500万円×法定相続人の数」

(注1)法定相続人の数は、たとえ相続放棄をした人がいても、その放棄がなかったものとした場合の相続人の数を指します。

(注2)法定相続人のなかに養子がいる場合、法定相続人の数に含める養子の数は、実子がいるときは1人、実子がいないときは2人までとなります。

たとえば、家族構成を父・母・長男・長女とし、保険契約者(保険料負担者)かつ被保険者である父が死亡した場合で考えてみましょう。もし、死亡保険金3,000万円を母(保険受取人)が受け取った場合、相続税の課税対象額は次のとおりです。

非課税限度額:500万円×3人(法定相続人)=1,500万円

相続税の課税対象額:3,000万円(死亡保険金)-1,500万円(非課税限度額)=1,500万円

(3)生命保険加入時の注意点

死亡保険金は、「保険料負担者」「被保険者」「保険金受取人」の関係性によって課税される税金の種類が異なります。そのなかでも、贈与税が課税される契約形態(③のケース)は避けるようにしましょう。

万一、贈与税が課税される契約形態になっている場合には、速やかに保険金受取人の変更を検討してください。保険会社に申請すればいつでも変更が可能です。

ちなみに、遺産が預貯金のみである場合、そのすべてが相続税の課税対象になります。一方で、預貯金が生命保険金に変わった場合には、一定額まで非課税となります。

このように、自身の相続を想定した場合の非課税限度額を確認して、その非課税枠が十分活用できるかどうかを、今一度確認しておくことをオススメします。

服部 誠

税理士法人レガート 代表社員・税理士

服部誠税理士登壇!特別セミナー

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処方法

>>3月20日(金)-22日(日)限定配信

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

カメハメハ倶楽部セミナー・イベント

3月7日(土)~8日(日)限定配信!

日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは

遺言書があるのにやっぱり揉める!

富裕層が今すぐ備えるべき「相続の落とし穴と対策」

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」