法人税法で分類する「5つの寄付金」

寄付金は一般的に「見返りを求めない行為」とされています。そのため企業や団体などの法人においては、その性質上、反対給付がない(=事業を行う上で直接的なメリットがない)ので損金性に乏しいとされ、原則として全額「損金不算入」(=経費としては認められない)の性格を有しています。

しかし、企業の社会的な責任や事業に関連あるものとして必要な寄付というものも考えられるため、一定の限度額までは「損金算入」(=経費として処理すること)が認められています。

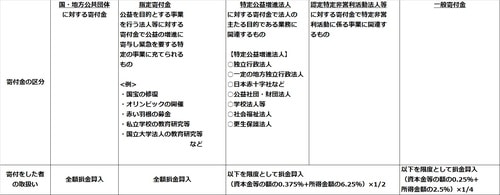

また法人税法では、寄付金や見舞金など、名目のいかんを問わず、会社が金銭やその他の資産、経済的な利益を、贈与または無償供与することと定められており、下記の5つの種類に分けられます。

※役員もしくは従業員が相手方になっている場合は、寄付金としてではなく、給与として取り扱われる場合もあるので注意が必要です。

(1)国・地方公共団体に対する寄付金

直接的に国や各都道府県、市区町村へと寄付を行うものです。公立高校や公立図書館などへの寄付もこれに当たります。災害が起きた際には日本赤十字社・中央共同募金会(赤い羽)・自治体・報道機関などが受け付ける義援金もこれに該当する場合があります。

(2)財務大臣が指定した指定寄付金

財務大臣指定の寄付金は、公益を目的として事業を行う法人や団体への寄付金の中でも、「広く一般に募集されること」「教育や科学の振興・躍進、社会福祉への貢献、文化の向上など公益を増進させるための支出でかつ緊急を要するものに活用されることが確実であること」という2つの要件を満たす場合に認定されるものとして、財務大臣が指定するものです。国公立大学への寄付や、赤い羽根の共同募金はこれに該当する一例です。

(3)特定公益増進法人への寄付金で、その法人の主たる目的である業務に関連するもの

公共法人や公益法人などの中でも、教育や科学の振興をはじめ、文化向上、社会福祉への貢献など、公益を著しく増進させるものとして定められた法人への寄付金で、その中でも、その法人の主な目的における業務に関するものを指します。独立行政法人、日本赤十字社、公益社団・財団法人等の事業費・経常経費に充てられる寄付金などがこれに該当します。

(4)認定特定非営利活動法人等に対する寄付金で、特定非営利活動に係る事業に関連するもの

認定NPO法人または特例認定NPO法人に対する寄付金で、特定非営利活動に係る事業(特定非営利活動促進に定められた20種類の分野に該当する活動で、その法人の定款に定められたもの)に関連する事業費・経常経費に充てられる寄付金などがこれに該当します。

(5)一般の寄付金

一般の寄付金は、上記(1)〜(4)以外の寄付金となります。株式会社や任意団体、NPO法人に対する寄付金や、神社で催されるお祭りの寄進費用、債権放棄や金銭の無利息による貸し付け利息、資産の時価よりも低い価額で譲渡する低額譲渡等が一般の寄付金に該当します。

上記のうち、「(1)国や地方公共団体への寄付金」と「(2)指定寄付金」は、その全額が損金になり、それ以外の(3)(4)(5)の寄付金は、その法人の資本金などの額や所得の金額に応じた一定の限度額までを損金に算入することができます。

法人が支出した寄付金の「損金算入限度額」

国や地方公共団体への寄付金と指定寄付金はその全額が損金になるため、特に難しい計算をする必要はありませんが、それ以外の寄付金は損金算入限度額を計算する必要があります。

前述した5つの寄付金の種類のうち、「(5)一般の寄付金に該当する支出をした場合」には「一般損金算入限度額」が経費として計上できる上限となり、(3)(4)に該当する公益法人等に対して寄付をした場合には、さらに別枠で「特別損金算入限度額」を経費として計上できる限度額に追加することができます。支出した寄付金がこの限度額より少ない場合には、支出した寄付金の額が損金に算入できる金額となります。

【損金算入限度額の計算式】

■一般損金算入限度額(資本金などの額×0.25%+所得金額2.5%)×1/4

■特別損金算入限度額(資本金などの額×0.375%+所得金額×6.25%)×1/2

※所得の金額は、支出した寄付金の額を損金に算入しないものとして計算します。

具体的に支出した寄付金の損金算入額を計算する際には、下記の手順で計算することになります。

① 会社の財務状況から資本金基準額と所得基準額を求める

② 資本金基準額と所得基準額から損金算入限度額を求める

③ 寄付した金額のうちいくらまでを損金算入できるのか判定する

たとえば、資本金1,000万円の会社が年間所得金額500万円だった時に、20万円の寄付をした場合で試算してみましょう。NPO法人や一般社団・財団法人に寄付した場合は、一般の寄付金となり、

( 1,000万円×0.25%+500万円×2.5%)×1/4=3.75万円

となるので、損金算入できるのは37,500円まで、 残りの162,500円については経費にすることができません。この寄付先 が認定NPO法人や公益社団・財団法人だった場合には、

( 1,000万円×0.375%+500万円×6.25%)×1/2=17.5万円

の特別枠分が加算されますので、37,500円+175,000円=212,500円までが損金算入限度額となり、支出した寄付金20万円はその全額を経費とすることができます。

寄付をする場合に、資本金額はともかくとして、その年の所得金額まではっきりとわかることは考えにくいので、「算入限度額を考慮してその年の寄付金額を決める」ということはなかなかないとは思います。しかし寄付先がNPO法人か認定NPO法人か、あるいは一般社団・財団法人か公益社団・財団法人かで、上記のようなイメージで経費に入れられる金額が変わることは知っておいてもよいでしょう。

また、自身が企業や団体の経営者である場合で、任意団体やNPO法人、一般社団・財団法人などに寄付することを決めた時は、寄付金控除が使えない個人から支出するのではなく、少ないながらも寄付金控除が使える法人から寄付をするという選択もできるかもしれません。

なお、支出した寄付金を損金算入するためには、確定申告書に所要事項を記載のうえ、当該事業年度に支出した寄付金のリストと寄付先の法人などが発行する所要事項の記載がされた受領書の写しを添付して、税務署に提出する必要があります。