「長期投資に適した投信」の基準がわからないと…

ふつう、消費者の立場からすれば、選択肢が多いのは選択の自由度が広まるので喜ばしいと思うはず。ところが、選択肢が多すぎると選べなくなり、むしろ消費意欲が後退するという意見もあり、それはデータでも実証されています。

現在、国内で設定・運用されている投資信託のうち、NISAの対象となる株式投資信託は5783本もあります。さらに個別銘柄、ETF、J–REITまでもがNISAの対象ですから、選択肢は恐ろしく幅広くなります。

NISAの人気になかなか火が点かなかった理由のひとつは、選択肢があまりにも多かったこともあったのではないかと思います。

それに対して、つみたてNISAの対象範囲はぐんと狭くなりました。株式やJ–REITは対象から外され、金融庁が認めた株式投資信託とETFのごく一部に対象が限定された結果、その本数は162本になりました(2018年10月31日現在)。

一般生活者が誰でも将来に向けた資産形成を行うには、個別株式の銘柄選択を個人に委ねていては実現困難であり、株式を投資対象とした投資信託が万人にとって最適であるとの金融庁の判断から、主旨に資する投資信託のみにあえて絞り込んでラインナップしたという政策意図が反映されています。

しかし、つみたてNISAをきっかけに、初めて資産形成に取り組もうと考えている人たちにすれば、162本ある投資信託の中から、長期的な資産形成に適した投資信託を選ぶことさえ、非常に難しいことだと思います。

なぜなら、「どのような投資信託が長期の資産形成に適しているのか」という選択基準が分からないからです。

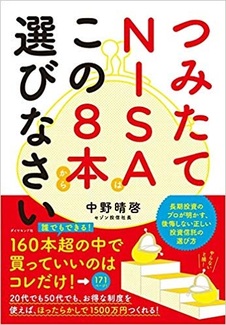

書籍『つみたてNISAはこの8本から選びなさい』では、つみたてNISAを活用して長期の資産形成を行うのに適した投資信託の選択基準を示し、その選択基準に沿って、162本を8本に絞り込んでいます。書籍で取り上げた8本の投資信託は、今後20年程度の長期的な資産運用に耐えられるものばかりです。逆に、取り上げなかった投資信託は、長期、積立、分散投資という、資産形成にとって重要な3つの基本のいずれかが欠落しているといえるでしょう。

重要な指標「インベスターリターン」を知ろう

今後、大切な指標であるべき「インベスターリターン」について、お話しさせてください。この指標は、それぞれの投資信託に参加したインベスター(投資家)が、実際の投資行動の結果得た総体的な平均リターンを指しています。

たとえば基準価額が高いところで購入し、基準価額が安くなったところで解約してしまった投資家が大勢いる投資信託は、インベスターリターンが低下します。

逆に、基準価額が安い水準でしっかり購入することができた投資家が大勢いて、さらに絶えず資金が流入状態にある投資信託ほど、インベスターリターンが向上します。

つまり、インベスターリターンが相対的に高い投資信託は、適切な投資行動をしている人が多いという証でもあります。

例えば、セゾン投信が運用している「セゾン資産形成の達人ファンド」の基準価額騰落率(設定からの平均年率リターン)は、6.1%ですが、インベスターリターンは8.9%です。同じ期間なのに、+2.8%のリターン差が出るのです(2018年12月10日時点)。

この2.8%のリターン差、非常に大きいと思いませんか。

私は日頃、投資信託会社の経営者として業界全体の投資信託の資金の出入りを常にウォッチしています。すると、それには特定のパターンがあることに気づきます。どういうことかというと、マーケットが非常に好調で、株価が全体的にどんどん値上がりしている局面では、新しい買付資金がどんどん集まって来ますが、株価が低調な時は、パタッと資金の流入が止まってしまうのです。

「そんなことをしているから、いつまで経ってもお金がふえないんですよ~!!!」

私はいつもこう言いたくなります。

このパターンは、まさにダメな投資行動の典型です。相場が上昇しているのを確認してから高値で買い向かい、相場の下落基調に耐えられなくなって安値で売却してしまっているわけです。本当にリターンをしっかり得る投資家は、株価が低調で、投資信託の運用成績が悪化した時こそたくさんの口数を買い、逆に株価が好調で、投資信託の運用成績が良くなった時には、買い付ける口数を抑えます。

そうすれば、買い付けている全体の口数に占める、高値掴みの割合が相対的に減るだけでなく、マーケットが底を打って上昇し始めた時、安値でたっぷり仕込んだ部分が早い段階で利益を生むため、その前段階の下げ局面で損失が生じていたとしても、早いうちに損失をカバーできるようになるのです。

まさに、こうしてインベスターリターンは向上していくわけです。

実は、毎月積立投資はそうした賢い投資行動を自然に実践させてくれる優れものの投資手法なのです。セゾン投信が創業時からずっと積立投資を強く推奨して、これまで多くの積立投資家を誘ってきたのは、それが長期資産形成に最適な投資行動であると確信的に考えてきたからです。

2019年現在、投資環境は整い始めています。つみたてNISAも始まり、ネット証券でも簡単に積み立てで投資信託を買えるようになりました。

しかし、株価の急落や、急騰があるとすぐに「売却してしまう」「積み立てをやめてしまう」「乗り換えてしまう」といった、残念な投資行動を行なってしまう投資家が、まだまだたくさんいらっしゃいます。

私はセゾン投信が運用を開始してから、10年以上の間、全国各地、年間100回以上に及ぶセミナーや講演で、長期投資の大切さや、資産を増やすために必要なこと、とりわけ正しい投資行動の重要性をお伝えしてきたつもりです。

基本的に、インベスターリターンが基準価額騰落率(平均年率リターン)を上回っている投資信託は、その保有者が、「長期・積立・分散投資」という、投資家として正しい行動をとっていることになるため、安心して保有し続けられる投資信託、と考えて良いでしょう。願わくば、そのような投資信託がもっと増えることを願ってやみません。

中野 晴啓

セゾン投信株式会社 代表取締役社長

![[図表]インベスターリターンが高いほど、投資家が儲かっている投資信託](https://ggo.ismcdn.jp/mwimgs/7/8/500/img_78293bcb8d0494e10450ea5a8296e1b7132532.jpg)

![[図表3]積立投資と一括投資](https://ggo.ismcdn.jp/mwimgs/7/1/600/img_712cb1107b411fa94d32957df7b2cfce128699.jpg)