投信マネーは3カ月ぶりに流出超へ転換

■4月の投信マネー全体は▲311億ドル(前月+77億ドル)と3カ月ぶりの流出超です。特にMMFは▲559億ドル(同+46億ドル)と大幅な流出超です。株式が▲84億ドル(同▲367億ドル)、バランスが▲63億ドル(同▲80億ドル)、オルタナが▲21億ドル(同▲23億ドル)となった一方、債券は+417億ドル(同+501億ドル)と、4カ月連続の流入超となりました。

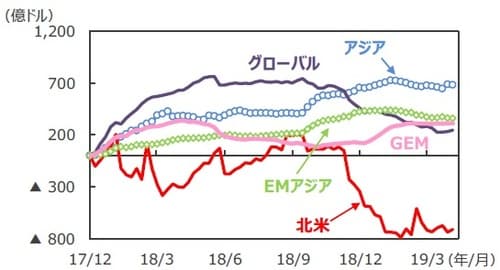

株式ファンドは5カ月連続の流出超だが額は縮小

■株式ファンドは5カ月連続の流出超となりました。内訳を見ると、「先進国」が▲87億ドル(同▲309億ドル)と7カ月連続の流出超ですが、流出超過額が縮小しました。「北米」が+25億ドル(同▲31億ドル)、「日本」を含む「アジア(注3)」が+13億ドル(同▲32億ドル)と流入超に転じたことが要因です。

主要地域別株式ファンドの資金フロー

(注2)データは2017年12月~2019年4月。週次ベース。2017年12月からの累計。

(注3)「アジア」は日本、豪州、ニュージーランド、香港、シンガポール。

(注4)「GEM」はGlobal Emerging Markets(世界の新興国市場全体に投資するファンドの総称)。

(注5)「EMアジア(新興アジア)」は中国、インド、韓国、台湾、インドネシア、マレーシア、フィリピン、タイ、ベトナム、パキスタン、バングラデシュ。

(出所)EPFRグローバルのデータを基に三井住友DSアセットマネジメント作成

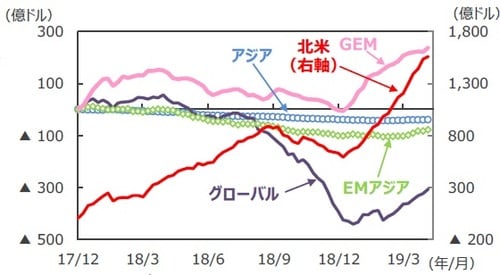

債券ファンドは4カ月連続の流入超

■債券ファンドは「先進国」が+372億ドル(同+428億ドル)、「新興国」が+45億ドル(同+73億ドル)と4カ月連続の流入超です。世界的に金融政策が緩和の方向に向かっていることや物価が安定して推移する中、長期金利のレンジが下方にシフトしており、より高い「利回り」を追求する投資姿勢が強まったことが背景です。

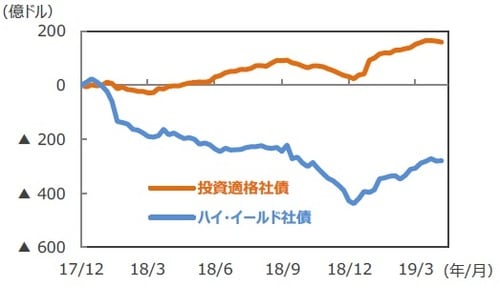

■特に米国の投資適格社債やハイ・イールド社債、新興国の発行する米ドル建て債券への資金流入が続いています。内訳を見ると、「先進国」は「北米」が+264億ドル(同+312億ドル)と高水準の流入超が継続しました。

■「新興国」では新興国市場全体に投資する「GEM(注4)」が+22億ドル(同+63億ドル)の流入超となったことに加え、「EMアジア(注5) 」が+21億ドル(同+7億ドル)と前月より増加しました。よりリスクの高い資産へと投信マネーがシフトする可能性もあると考えられ、今後の世界景気の動向が注目されます。

主要地域別債券ファンドの資金フロー

(注2)データは2017年12月~2019年4月。週次ベース。2017年12月からの累計。

(注3)「アジア」は日本、豪州、ニュージーランド、香港、シンガポール。

(注4)「GEM」はGlobal Emerging Markets(世界の新興国市場全体に投資するファンドの総称)。

(注5)「EMアジア(新興アジア)」は中国、インド、韓国、台湾、インドネシア、マレーシア、フィリピン、タイ、ベトナム、パキスタン、バングラデシュ。

(出所)EPFRグローバルのデータを基に三井住友DSアセットマネジメント作成

米国主要社債ファンドの資金フロー

(注2)データは2017年12月~2019年4月。週次ベース。2017年12月からの累計。

(出所)EPFRグローバルのデータを基に三井住友DSアセットマネジメント作成

(2019年5月8日)

関連マーケットレポート

2019年5月07日 重要経済指標発表後の米国株式市場の見通し

2019年4月26日 投資環境の見通し(2019年5月号)「資本フローに変化の兆し?」