![]()

重要経済指標の発表は大きな波乱なく市場に織り込まれる

S&P500種指数は4月30日、ナスダック総合指数は5月3日に最高値更新

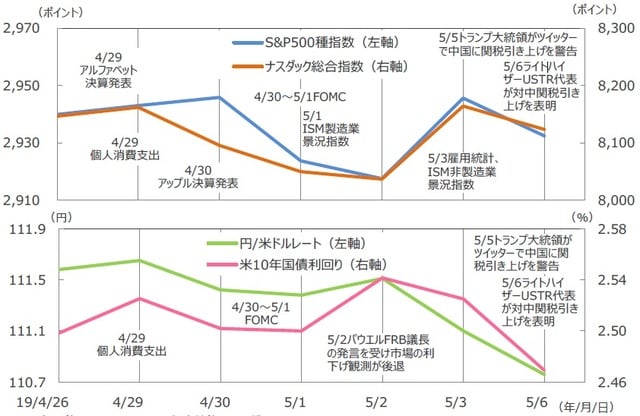

■米国では、4月29日の2月、3月の個人消費支出の発表を皮切りに、4月30日~5月1日の連邦公開市場委員会(FOMC)、5月1日の全米供給管理協会(ISM)製造業景況指数、5月3日の雇用統計など、重要経済指標の発表などが相次ぎました。株式市場、債券市場とも、パウエル連邦準備制度理事会(FRB)議長が早急な利下げの可能性を否定したことで1日から2日にかけてやや変動性が高まりましたが、3日には落ち着きを取り戻しました。3日に発表された4月の雇用統計では、非農業部門の雇用者数が前月比で26.3万人増とブルームバーグ集計による市場予想の19万人増を大きく上回ったことで景気への信頼感が強まり、株式市場は反発しました。この間、S&P500種指数は4月30日に、ナスダック総合指数は5月3日に史上最高値を更新しました。

■週明けの5月6日は、5日にトランプ大統領が、中国からの輸入品2,000億米ドル相当に対する追加関税を現行の10%から10日以降25%へ引き上げる考えをツイッターへの投稿で表明しました。また、6日にライトハイザー米通商代表部(USTR)代表も10日に対中関税を引き上げる考えを表明したことから、米中貿易摩擦懸念が再燃し、株式市場は下落、債券市場は利回りが大きく低下、円高も進行しました。

米国市場の動向

※個別銘柄に言及していますが、当該銘柄を推奨するものではありません。

![]()

重要経済指標は総じて堅調

FOMCが波乱要因に

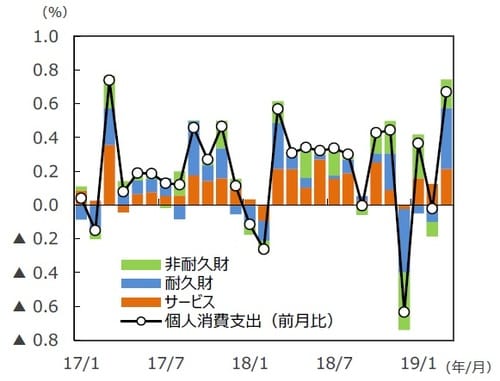

(1)個人消費支出~3月分が大幅な上振れ

■4月29日に発表された2月、3月の実質個人消費支出は、2月分が前月比▲0.0%と昨年12月以降の軟調さを引きずる結果でしたが、3月分が同+0.7%と大幅な上振れとなり、それまでのマイナス分を相殺する内容でした。雇用情勢は安定しており、金融市場の動揺も一巡していると思われることから、消費活動は概ね安定を取り戻したと言えそうです。年末年始の消費悪化は、政府閉鎖や悪天候、株式市場の大幅下落といった金融市場の混乱などを背景とした一時的なものであった公算が大きいと考えられます。

個人消費支出の推移

■一方、コア物価は2月分が前月比+0.1%(前年同月比+1.7%)、3月分が同+0.0%(同+1.6%)と下振れています。ただ、昨年までの物価上昇がハリケーンなどの特殊要因によってもたらされたものであり、足元の動きは常態に戻る過程と考えられます。

(2)FOMC~性急な利下げを否定

■米国のFRBは、4月30日、5月1日に開催したFOMCで市場の予想通り政策金利であるフェデラルファンド(FF)レートの誘導目標レンジを現行の2.25%~2.50%で据え置くことを決定しました。声明文の変更は微修正にとどまり、忍耐強い政策の調整方針は維持されました。

政策金利と物価水準の推移

(注2)物価上昇率はPCE(個人消費支出)コア物価指数の前年同月比で、データは2007年1月~2019年3月。

(出所)Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

■今回のFOMC会合のポイントは、パウエルFRB議長が性急な利下げの可能性を否定したことと考えられます。議長は足元のコア物価の下振れを一時的な変動によるものと説明し、仮に継続的な下振れとなれば考慮するが、現時点では政策金利を上にも下にも動かす証拠がなく、現行の政策金利水準は適切である、と繰り返しました。

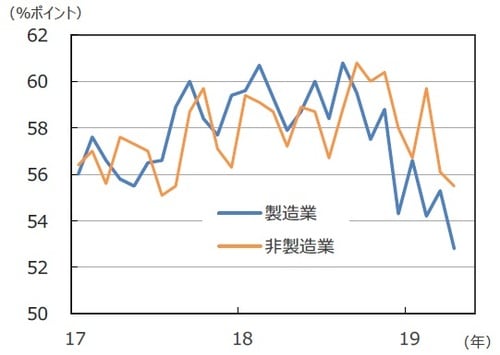

(3)ISM指数~想定の範囲内の下落

■4月のISM製造業景況指数は52.8と3月の55.3からやや大きめの低下となりました。これまでの生産調整を踏まえると、それほど意外な結果ではないと考えられます。中国の景況感の悪化を発端とするグローバルの景気循環の悪化が、米国の生産調整につながり、雇用や設備投資にも部分的に波及したと考えられるためです。

ISM景況指数の推移

■一方、ISM非製造業景況指数は予想外に2カ月連続の低下となり、2017年8月以来の低水準となりました。

■今後数カ月間は、強弱が混在する展開となりそうですが、それでも米景気は4-6月期に底入れし、その後、年後半にかけて緩やかに持ち直すと考えられます。中国の経済指標が改善し始めていること、米国の消費関連指標にも改善が見られることを踏まえると、生産調整が一巡する可能性は高まっていると思われます。

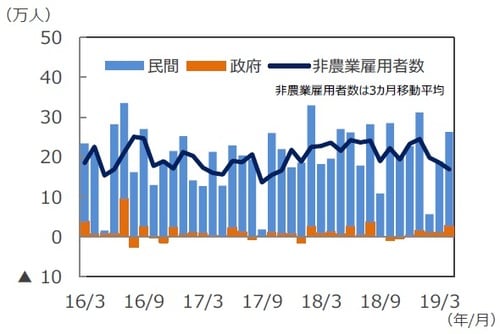

(4)雇用統計~景気悪化懸念が一段と後退

■4月の非農業部門雇用者数は前月比26.3万人増となり、ブルームバーグ集計による市場予想の19万人増を大きく上回る増加となりました。建設業や教養・娯楽業などが伸びており、雇用統計の調査週の気温が平年比で高めだったことなどが影響している可能性も指摘されています。6カ月平均は20.7万人増と、米国景気が堅調であることが示唆されました。また、4月の失業率は3.6%と49年ぶりの低水準となりました。

非農業雇用者数の推移(前月比増減)

賃金上昇率と失業率の推移

■今後米国景気は、4-6月期に底を打ち循環的に持ち直すと考えられます。ただ、雇用統計の中身を見る限り、明確な景気回復感が得られない可能性もあります。それは、平年比で高めだった気温の影響といった要因のほかに、①当月のビジネスサービスの雇用は行政職から生まれており、雇用者数がやや誇張されている、②労働投入量(労働時間×雇用者数)に改善が見られない、③失業率の低下は求職者数の減少(労働参加率の低下)によってもたらされている、などが背景です。

(5)企業業績~2020年は2桁増益の予想

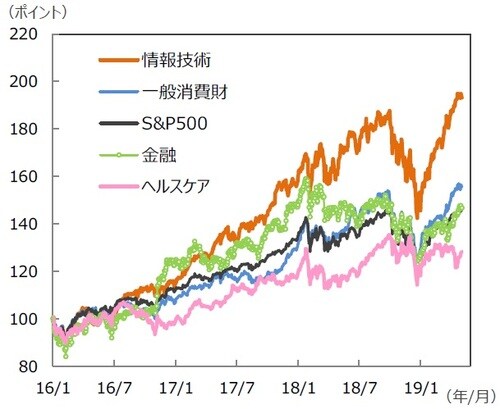

■リフィニティブによれば、5月6日現在、S&P500社のうち392社が1-3月期の決算発表を終え、約75%の企業の収益が予想を上回りました。1-3月期の収益予想は4月23日時点で前年同期比▲1.3%でしたが、5月6日時点で同+0.9%に転じました。「一般消費財」が同▲2.9%から同+7.2%へ大幅に上方修正されたのが主因です。S&P500種指数は4月30日に史上最高値を更新しましたが、「情報技術」は4月23日に、「一般消費財」も4月26日に史上最高値を更新しました。11セクター中9セクターが上方修正で、「電気通信」(同▲4.6%→同▲10.8%)と「公益事業」(▲0.5%→▲1.2%)が下方修正となりました。続く2020年は、S&P500社ベースで2桁の増益が予想されています。

S&P500種指数の主要セクター

![]()

米中貿易摩擦懸念の再燃からやや上値の重い展開だが、年後半じり高へ

■5月6日の米国株式市場は、米中貿易摩擦懸念の再燃から調整を余儀なくされました。株価収益率はS&P500種指数が16.9倍と2016年1月以降の平均(16.8倍)とほぼ同水準で、割高感はありません。ただ、これまでの株価の戻りが早かった分、やや上値の重い展開が予想されます。

■トランプ大統領が5日に、中国からの輸入品2,000億米ドル相当に対する追加関税を現行の10%から5月10日に25%へと引き上げる考えをツイッターへの投稿で表明しました。また、残る3,250億米ドルにもすぐに25%の関税をかける、としました。トランプ大統領が急に強硬姿勢に転じたのは、知的財産保護や技術移転問題に関する合意履行について、中国側の対応が二転三転したためと報道されています。米国側は、合意履行の担保として500億米ドルに対する関税を残すことを主張していますが、中国側は既存関税のすべての撤廃を要求している模様です。トランプ大統領の言動については引き続き不透明ですが、米中交渉を早期にまとめるための「脅し」の可能性も否定できません。中国側も米中協議に向けた準備を進めていると見られ、交渉は継続される模様です。この点で、今週内に劉鶴中国代表(副首相)が訪米し、交渉がどう展開するかが焦点となりそうです。

■米中交渉の進展を待つ必要がありますが、今後の米国経済は、①雇用環境の安定を背景に消費の底堅さが持続する、②中国経済が政策のサポートによって回復の方向に向かい始めており、米国の生産活動が年後半にかけて持ち直す、③金融政策に性急な変更はなく当面据え置きが予想される、などを背景に、年後半にかけて緩やかな回復が期待されます。また、第5世代移動通信システム(5G)のスマホ向けサービスが米国で4月3日より始まりました。今後、新たな需要が生まれることによって米国経済にプラスに作用すると期待され、米国株式市場は年後半にかけてじり高の展開が予想されます。

(2019年5月7日)

関連マーケットレポート

2019年4月26日 投資環境の見通し(2019年5月号)

2019年4月17日 持ち直しの兆しがみられる中国経済(2019年4月)