ポイント

レバレッジド・ローン市場の活況は警戒を要する状況のように思われますが、ハイイールド債の投資家にとって悪材料であるとは限りません。

2008年のリーマンショック以降、投資家は何が次のリセッションの引き金となるかを警戒してきました※1。米国の企業債務残高がGDP(国内総生産)比46%と過去最高水準を更新する中、投資家に懸念を抱かせてきた最大の要因がクレジット市場です。

共通点および相違点

資産クラスとしての典型的な特徴

●レバレッジド・ローン

非投資適格企業が、借り入れる変動金利ローンのことです。通常、銀行もしくは複数の銀行から成るシンジケート団が貸し手となります。レバレッジド・ローンを束ねて証券化商品を組成します。レバレッジド・ローンは資産を担保としているため、資本構成上、ハイイールド債に優先して返済されます。

●ハイイールド債

非投資適格企業が発行する固定金利の債券です。ハイイールド債は無担保のため、資本構成における返済の優先順位は有担保債権の下位にあり、従って債務不履行(デフォルト)時の回収率は相対的に低水準です。もっとも、デフォルトや平均回収率を勘案した実質利回りは、現在、レバレッジド・ローンの実質利回りとほぼ同水準です。

最近の企業借り入れは、多くがレバレッジド・ローンの形で行われています。もっとも、“レバレッジド・ローン“の発行が急増する中、投資家を保護するコベナンツ(特約事項)が緩和され、信用の質が劣化しており、足元の市場が金融不安に対して耐えられるかどうかも試されているとはいえません。現在懸念されるのは、今バブルが破裂するとしたら、その影響がハイイールド債等の債券市場に及ぶのでないかということです。ところが、債券投資家にとって朗報ともいえるのが、レバレッジド・ローンがハイイールド債とは異なる特性を有し、独立した資産クラスとしての様相を強めつつあることから、影響は限定的だと考えられることです。

先ず注目されるのは、二つの市場の「重複」、換言すると、レバレッジド・ローンによる借入を行いつつ、ハイイールド債の発行残高を有する企業の市場に占める比率が低下基調となっています。従って、レバレッジド・ローンのバブル破裂の影響が、ハイイールド債市場に及ぶリスクが低下しているということです。米国では、資金調達を借り入れのみに頼る企業の比率は、2017年の79%から2018年には70%に低下しています※2。一方この事実は、レバレッジド・ローンの投資家にとっては好ましい材料とはいえません。資本構成上、緩衝材として機能するハイイールド債が減少すれば、デフォルトによる損失を最初に吸収しなければならないのはレバレッジド・ローンになるからです。

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

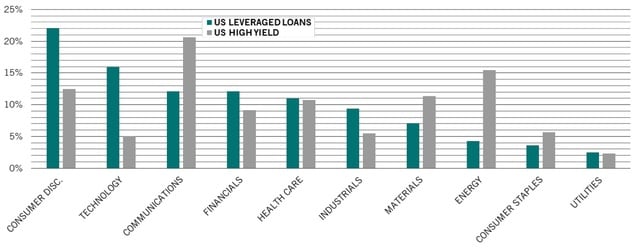

二つの市場の「重複」の欠如は、発行体の業種セクターにも見られます。米国ではハイイールド債の発行体が通信セクターとエネルギー・セクターに偏っています。一方、レバレッジド・ローンによる借入は、一般消費財とテクノロジー・セクターに顕著に見られます(図表1をご覧下さい)。

※時点:2018年12月31日

出所:ピクテ・グループ

次に注目されるのは、担保の査定、債務比率(レバレッジ)、借り入れ返済計画等の借入要件を定めたコベナンツが緩和されつつあることです。このような状況は、ハイイールド債よりもレバレッジド・ローンにとってはるかに重要な問題です。レバレッジド・ローンの資本構成上の優先順位が相対的に高く、コベナンツに規定された投資家保護条項が価値を高める傾向が強いにもかかわらず、借り入れ増によってコベナンツの効果が薄まる影響がより強く感じられるからです。格付け機関大手のムーディーズによれば、レバレッジド・ローンのコベナンツは、これまでで最も緩和された状況にあるとのことです。

発行額から償還額を引いた純発行残高の水準も、ハイイールド債の投資家に有利な状況です。米国のレバレッジド・ローンの発行残高が2013年から2018年の期間に54%増加したのに対し、同じ期間のハイイールド債の発行残高は13%減少しています※3。投資可能な資産が少ない程、投資家は資産の価値を維持し、バブルを回避することが容易になるはずです。

更に注目されるのが、レバレッジド・ローンや投資適格債とは対照的に、ハイイールド債の発行体の平均格付けが下がっていないことです。ハイイールド債の発行体の平均格付けは、米国ではB1/B+ と何年も変わらず、欧州ではBB3/BB- に一段階、格上げになっています※4。レバレッジド・ローンが、借り手の格付けを引き下げる可能性のある合併・買収(M&A)或いはレバレッジド・バイアウト(LBO)のための資金調達に頻繁に使われることが一因だと考えられます。

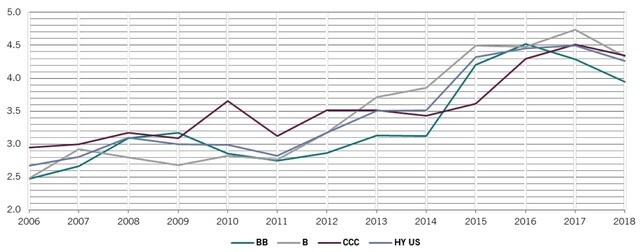

投資非適格企業に対するクレジット市場に、全く問題がないというわけではありません。レバレッジド・ローンとハイイールド債の負債比率は一貫して上昇しています(図表2をご参照下さい)。レバレッジド・ローン全体のレバレッジは下回るものの、ハイイールド債のEBITDA(利息、税金、減価償却控除前利益)に対する負債比率の中央値は50%を上回り、負債がEBITDAの5倍を超える借り手が、全体の半数に達しています。投資家は、不測の事態が発生する予兆が、ハイイールド債市場に現われていないかどうかを常にモニターしておくことが賢明だと考えます※5。

※金融を除く米ハイイールド債のEBITDAに対する負債倍率の推移

出所:ピクテ・グループ

負債倍率の上昇がレバレッジド・ローン・セクターで際立っていることは、当該ローンの急増を考えれば当然だと思われます。融資の基準が緩和されてきたことや上述のレバレッジド・ローンとハイイールド債市場の「重複」が減少していることを併せて考えると、ローンの投資家が先行きを懸念するのももっともです。ハイイールド債は、資本構成上では相対リスクが高いとはいえ、レバレッジド・ローンとの格差は縮小しています。従って、ローン市場の信用収縮が起こっても、ハイイールド債が他の資産よりも大きな影響を被る可能性は低いと考えます。

※1 出所:トムソン・ロイター・データストリーム

※2 出所:S&P's Leveraged Commentary & Data

※3 出所:S&P/LSTAレバレッジド・ローン指数、ICE BofAメリルリンチ・ハイイールド債券指数

※4 出所:ICE BofAメリルリンチ、データストリーム

※5 イングランド銀行

※将来の市場環境の変動等により、当資料記載の内容が変更される場合があります。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『グローバル・マーケット・ウォッチ:ハイイールド債券とは一味違うレバレッジド・ローン』を参照)。

(2019年3月25日)

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~