地主は中長期的な「財務対策」が不可欠

地主に欠かせない財務という視点

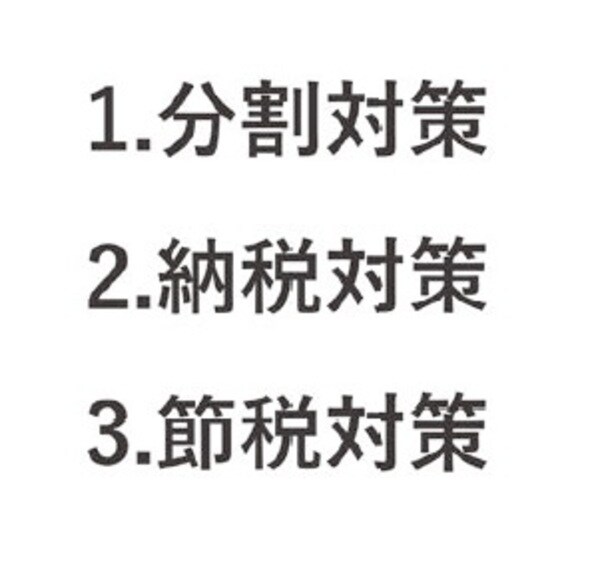

地主の皆さんにとって一番の大きな悩みは、相続の問題ではないでしょうか。一般的に相続対策には、「分割対策」「納税対策」「節税対策」の3つの対策が必要だと言われているのですが、私はこの中に隠れている、あるもうひとつの重要な対策に着目しました。

それは中長期的な視点で見ていく「財務対策」です。

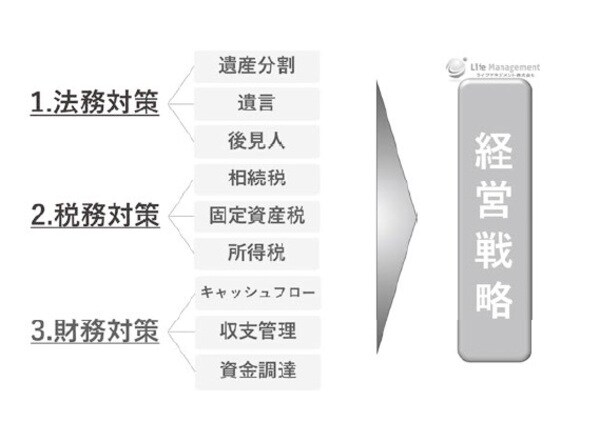

[図表1]一般的に言われる相続対策

財務という視点抜きに相続を考えてしまうと、「相続税をどうしたらもっと節税できるか」ということばかりにとらわれ、本来の目的まで到達出来ない可能性があるのです。

例えば、よく目にするのが、「節税になるから」と勧められるままに、必要のない保険にいくつも加入してしまっている例。

たしかに節税にはなるのかもしれませんが、これでは毎月毎月お金が出ていくばかりで本末転倒になってしまうでしょう。

節税の方法は保険だけではありません。相続というもっと大きな括りで考えれば、違う方法はいくらでもあるのです。

そして、最適な方法を見つけるためには、先に述べた「財務」という視点が重要になってきます。

そこで私は、先に挙げた一般的な3つの対策とは別に、ライフマネジメント独自の「真の相続対策」を編み出したのです。

[図表2]真の相続対策とは?

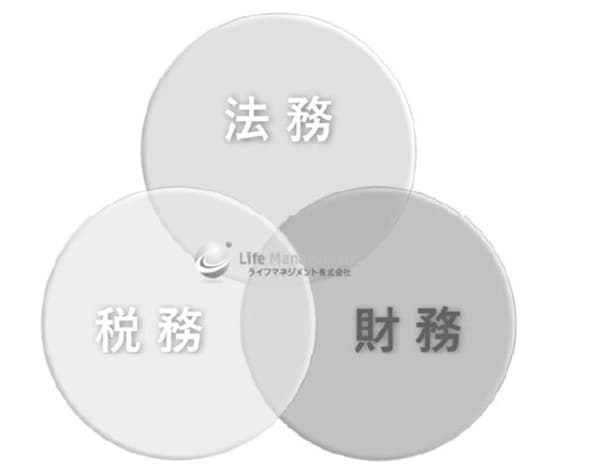

・法務対策…遺産分割、遺言、後見人など

・税務対策…相続税、固定資産税、所得税など

・財務対策…キャッシュフロー、収支管理、資金調達など

聞きなれない言葉かもしれませんが、これらは実に本質を突いています。

「法務対策」にはまず、遺産分割があります。どの遺産を誰に渡すのか、争いごとが起こらないように、遺恨を残さないようにしなければいけません。

その為には、資産の全体像をしっかり把握し、誰に何を相続させるかを決め、しっかりと遺言書として残しておくことです。

遺言書として残しておくことで、皆さんに万が一のことが起きた時でも安心ですね。

また、遺言の他にも、資産の所有者がすでに高齢であれば、後見人制度を活用するなども対策として含まれます。

次は「税務対策」。

つまり相続税や固定資産税などの納税資金や、その節税について考えます。

たくさんの不動産を所有する地主の遺産相続には莫大な相続税がかかります。

さらに、相続税の他にも、毎年発生する固定資産税、所得税も納付しなければならず、納税の為の資金を準備する必要があります。

現金を用意する、生命保険金で支払うようにする、賃貸物件の家賃収入を充てる、などの資金の準備とともに、納める税額をなるべく安くする節税についても並行して対策を実行してく必要があります。

キャッシュフロー管理で相続対策の可能性を広げる

最後が「財務対策」、言い換えれば、経営をするということです。

経営さえしっかり出来ていれば、子供達も安心して資産を受け継ぐことができるのです。

一般的に財務とは、次の3つになります。

①資産、負債、損益、キャッシュフローの管理

②事業やプロジェクトの収支管理

③資金調達および調達した資金の運用

地主の皆さんが次の世代へ、そしてまたその次の世代へと資産を残していく為には、収支をプラスにするという意識を強く持つことが大切です。

収支がマイナスだとお金が入ってこない為、相続税が払えず、資産を手放すことになったり、たとえ資産を手放さずに済んだとしても、マイナス収支の資産を受け継ぐ、皆さんのお子様やお孫様が大変な思いをするのです。

収支をプラスにする為には、言うまでもありませんが、収入を増やし、支出を減らすこと。

そして最終的には、支出より収入の方が多いという状況を作ること。

支出より収入を多くする際に、特に重要なのが、キャッシュフローの管理です。

キャッシュフローとは、どこからお金が入ってきて、どこへお金が出ていって、いくら手元に残るのかを管理するということです。

では、地主の皆さんの収入と支出の源には、どのようなものがあるか見てみましょう。

収入と支出には、どちらも一時的なものと継続的なものがあります。

例えば、一時的な収入には、不動産を売却した時に得られるお金や、保険の解約をした時に受け取れる解約返戻金などがあります。

継続的な収入には、入居者から毎月もらう家賃、駐車場の収入などが挙げられます。一方、一時的な支出には、不動産を購入したり、建物を建てたりした時に支払うお金、相続時に発生する相続税などがあります。継続的な支出には、毎年かかる固定資産税、借入のローンの返済、生命保険や損害保険の保険料などがあります。

これらの収入と支出を合算して、収入が支出を上回るようにする。これが財務対策なのです。

そしてこのことにより、キャッシュフローが上手く循環すれば、様々な選択肢が増え、相続対策の可能性が広がっていくのです。

私が提唱する、当社独自のこの「真の相続対策」は、まだ世の中では着目されていませんが、近い将来、必ず当たり前になる時代がくるでしょう。

そして、お客様のニーズにいち早く対応できる、業界の新たな価値創造として根付いていくことを期待します。

[図表3]ライフマネジメントの極意