ポイント

2018年10-12月期、金価格は投資向け需要の大幅な増加を背景に大きく上昇しました。

また季節柄、10-12月期には宝飾向け需要が高まることに加え、過去10年余り続いた構造的な傾向が継続し、2018年は中央銀行による需要も大きく増加しました。

2018年10-12月期にみられたような投資向けと宝飾向けの強い需要は継続しそうになく、特に上昇基調が続いた後では、短期的に金価格は幾分か軟化するかもしれません。

中期的には、世界の成長率が低調となり、米連邦準備制度(FED)の金融政策正常化が終わりに近づくことが、金価格にとって追い風となるでしょう。

2018年10-12月期の金需要は堅調

2018年は、金需要は力強いものがありました。特に2018年10-12月期に宝飾向けと投資向けの需要が大きく増加し、同期間の金価格(ドルベース)は7.7%上昇しました。

この期間は米ドルのパフォーマンスは金価格の動向にそれほど影響を与えませんでした。実際、2018年10-12月期に米ドル指数は僅かではありますが上昇しましたが、金のパフォーマンスも堅調となりました。

[図表1]金需要(項目別)の推移

例年、10-12月期の宝飾向け需要は強い

中国とインド両国で、金の宝飾向け需要の60%を占めています。

年末にかけてのインドの祝祭や結婚の季節や中華圏の旧正月は金の消費を大きく引き上げます。歴史的にみても、金の宝飾向け需要は1-3月期に最も弱くなり、10-12月期に最も強くなる傾向があります。このことは、現四半期(2019年1-3月期)の宝飾向け需要の減少することを示しています。

株式市場の調整が安全資産としての金需要を増加させる

金価格の重要なドライバーのひとつに、安全資産としての需要があります。2018年10-12月期の株式市場の大幅下落(米S&P500種株価指数は同四半期の高値から最大で20%程度下落)は、金に対する需要を大きく増加させました。しかしながら、投資家のリスク選好は2018年末に早急に変化し、このことは投資家の金に対する安全需要の低迷を意味します。さらに、2019年に米国が景気後退には陥らず、米中の貿易摩擦問題も今後数ヵ月で避けられそうだというピクテのメインシナリオは、短期的に金の需要が減少することを暗示しています。

最後に、米FEDのハト派的(緩和的)なスタンスは、金の保有の機会費用を低下させるかもしれませんが、一方で、株式市場にとっても支援材料となります。全体として、世界の成長見通しに対する懸念は金価格にとって幾分かの追い風となり続けますが、今後数四半期の投資向け需要は2018年10-12月期ほどとはならない可能性があります。

2018年下半期(7-12月)に中央銀行による需要が大きく増加

2018年、各国の中央銀行は金の購入を大幅に増やしました。実際、2018年に中央銀行による需要は200トン以上増加し、ドルと金の交換が停止された1971年以降で最高のレベルに達しました。これは2018年に約70トン減少した宝飾向け需要や、同様に減少した投資向け需要とは対照的です。なかでもロシアやトルコ、カザフスタンなどの中央銀行からの需要が特に好調でした。世界的な政治的および経済的不透明感の高まりが、中央銀行による需要増加の背景にあり、金を外貨準備に加えることでボラティリティの抑制にもつながります。安全かつ流動性の高い資産であることに加え、金は外貨準備を多様化にも役立っています。

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

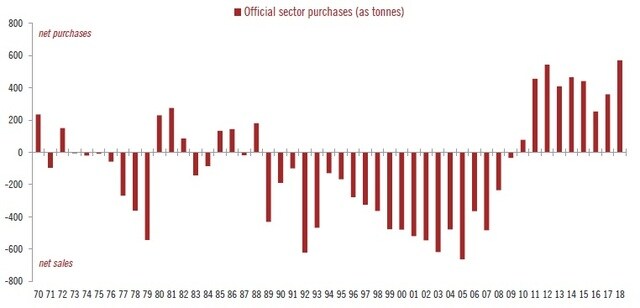

中央銀行による需要が金価格に与えるインパクトは比較的小さいと思われ、歴史的にみると全体の需要の約10%程度です。さらに、過去20年間では、中央銀行の金に対する需要は金価格と逆の相関があります。実際、金価格が大きく上昇していた2000年から2008年にかけて中央銀行は強力な金の売り手でしたが、10年続いた金の上昇相場が終わりを迎えた2011年には強力な買い手へと転換しています。

そうはいっても、中央銀行の需要においては、構造的な要素は引き続き効果を現しているようです。特に米ドルから外貨準備を多様化したいものの、ユーロの長期的な見通しに懸念を持っている中央銀行にとっては、世界的な低成長環境は中央銀行に外貨準備として金保有を増やすことの後押しとなっています。

[図表2]中央銀行による金購入額の推移

短期的に金価格は不安定

全体として、昨年後半強かった宝飾向けおよび投資向け需要は、今後数ヵ月は安定しない可能性があり、そのため2018年10-12月期の好調さに比べると金価格は短期的には不安定になるかもしれません。これは金価格が(金と同様に安全資産とみなされている)日本円や、米ドルの実効レートに比べ高い水準にあることからもわかります。

中期的には、世界的な成長の減速、米FEDによる金融政策正常化が終了に近づいていること、そしてピクテの米ドル安シナリオは金に対する投資需要の支援材料となるでしょう。したがって、再度、上昇基調となる前に、一時的に、短期的な金価格の低迷を予想しています。

[図表3]金価格と日本円(対米ドル)の推移

※将来の市場環境の変動等により、当資料記載の内容が変更される場合があります。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『グローバル・マーケット・ウォッチ:金価格、中期的に世界の成長減速が追い風に』を参照)。

カメハメハ倶楽部セミナー・イベント

【1/28開催】令和8年度の税制改正に対応!

不動産オーナーのための「経営戦略」

“不動産価格高騰“と“家賃停滞”のギャップ…

「資産インフレ貧乏」からの脱出シナリオ

【1/29開催】最新の案件情報も!

一部の企業オーナーが実践している“法人向け決算対策”

「日本型オペレーティングリース投資」基礎講座

(2019年2月21日)